您的位置:首页 >行业观察 > 行业观察

大成基金李博:聚焦成长赛道+把握公司核心驱动力

![]() 2020-12-29 10:49:53

来源:互联网

2020-12-29 10:49:53

来源:互联网

简介:金牛名将李博1月14日将再发新基大成企业能力驱动混合型证券投资基金(A类代码:010178,C类代码:010179;下称:大成企业能力驱动)

金牛名将李博1月14日将再发新基大成企业能力驱动混合型证券投资基金(A类代码:010178,C类代码:010179;下称:大成企业能力驱动)。他强调,会坚持自己一贯的投资风格,聚焦优势赛道,追求价值成长。

李博是大成基金股票投资部副总监,管理公募基金,也管理社保及养老组合。李博清华工科/国家重点实验室毕业,有过实业经验,在TMT、互联网等领域有着长期扎实的研究背景,非常擅长以长期视角把握公司驱动成长的核心能力。李博的心态比较开放,目前能力圈已逐步扩展延伸到生物医药及食品饮料行业,也形成了自己稳定的投资框架。

李博认为,投资的关键在于通过深入研究,把握公司驱动成长的核心能力。而不同行业、不同发展阶段的企业驱动力可能是不一样的。在投资风格上,李博注重在判断企业核心价值基础上的成长股投资,这也是其追求“价值成长”的精神内核。

深入研究 把握公司核心能力、成长驱动力

李博本科、研究生都就读于清华大学电子工程系,之后曾在IT实业公司SK Telecom韩国总部工作。2011年5月加入大成基金后研究过通信行业、电子行业、传媒行业、互联网行业,也是新兴产业小组研究主管。

李博认为,在中国经济结构转型的迫切需求和经济增速下滑的真实性压力下,新兴产业的确代表了时代发展的长期趋势。“但是我个人的心态是非常开放的,一直在尝试寻找各个细分领域的成长股。当基金经理的5、6年时间中,我的能力圈不断积累和拓展,从TMT,到生物医药、食品饮料;再到中游的机械制造等等” 。

李博在多年的投研积累中总结出,投资最关键要通过前瞻、深入地研究去把握公司的核心能力、成长驱动力。只有把握住这一点,才能够更好地判断公司未来的发展轨迹,更准确地给公司定价,更好地把握住潜在的投资机会。

他分析说:本质上,资产定价模型就是企业长期自由现金流的贴现,这是一个严谨的、普适的定价模型。只不过,不同行业、不同企业在不同阶段,发展的矛盾点、关键因素不同,于是,投资者将其简化、抽象出 PS、PE等简单的估值模型。这些模型虽然不够严谨和普适,但在阶段性的研究中是都有其合理性的。不过,模型只是告诉我们怎么去计算,仅仅是一个工具。资产定价里面其实最难的点在于我们如何去判断企业的发展变化,进而去判断其自由现金流的变化趋势、收入变化趋势、盈利的变化趋势等等。这一切,就需要我们独立、前瞻的思考,深入研究行业、企业的特点,坚持研究驱动投资。

李博回忆其十年从业生涯,认为最经典案例莫过于2014年初对一家互联网公司的把握。当年,该公司市值仅仅150亿,而且上市多年,始终处于盈亏边缘,市场认为其始终没有找到一个稳定的盈利模式,因此是一个相对冷门的股票。“但是从我2013年对其的持续跟踪来看,作为一个互联网企业,其活跃用户数在持续快速提升,相对于竞争对手的优势在持续扩大,虽然盈利上有一定的压力,但其销售市占率提升的态势十分强劲。再结合我对公司管理层、特别是董事长的能力评估,以及对于美国标杆公司的参考和借鉴,我非常看好这只个股的未来表现。从结果来看,大成基金在2014年初重仓该公司,到2015年大牛市中,该公司获得了市场的一致认可,我们的投资收益率超过10倍。这就是独立、前瞻思考而获得的正确‘非共识’给投资人带来的红利。”

价值成长 追求成长的空间和成长的确定性

李博坚持“价值成长”投资理念,追求“成长的空间”和“成长的确定性”。李博认为,成长投资和价值投资其实是密不可分的。成长投资中判断企业价值是很关键的环节,而价值投资的一个重要维度就是企业的成长性。在投资风格上,李博坚持在判断企业核心价值基础上的成长股投资,在展开深入研究后,他会对企业的核心能力、价值做出前瞻独立的判断,然后再依据 “空间、优质、确定性”的选股条件,选取出能够“价值成长”的投资标的。

具体来看,“成长的空间”指的是依据自己对于公司发展的理解,从三年的长期视角寻找到至少能够拥有50%、最好能够拥有100%成长空间的企业。“成长的确定性”则主要指选股的成功率,也就是说,我希望前面提到的空间不是仅仅停留在故事、逻辑的层面。李博会选择那些可以持续跟踪到其基本面变化的相关标的进行投资,以确保企业的发展的的确确是符合投资初始判断的。

李博说:“有时候大家会有一个潜意识,认为估值越便宜越安全、估值越高空间越大;其实很多时候往往不是这样。投资既不是比谁胆大,看谁能够买最贵的股票;也不是比谁谨慎,看谁能够找到估值最便宜的股票。在过去的研究投资中,我既选择过上百倍PE估值,甚至不盈利的企业并在之后获得了大幅超额收益;也选择过初始估值仅为十几倍的股票,同样获得了成功。所以我认为安全边际不应该是拘泥于估值的,而是基于公司基本面的,要基于公司基本面的确定性和公司远期的成长空间” 。

投资长期主义 不做仓位博弈和高频仓位变换

李博非常强调长期投资,认为投资的长期主义主要包括三个方面:一是以长期的视角去洞察社会的发展,好的投资往往是顺应社会长期发展趋势的投资。二是以长期视角去评估公司的发展,摒弃短期的、不重要的波动。三是要能够长期持有这类优质投资标的。我是这样理解长期主义的,投资中也是这样去做的。

李博清醒地认识自己在投资中的优势。他说:“我是一个自下而上选择个股的基金经理。对于个股的深入研究和判断、前瞻性聚焦公司成长驱动力是我擅长并持续在做的事情。相应的,我并不擅长在波动的市场中去推测趋势,所以,我不会在自己不擅长的领域做持续的决策,也就是所谓的高频仓位变换。而且,择时需要对仓位水平和调整方向进行多次判断,不易做出准确的判断,确定性较低,因此基本保持较高仓位稳定操作。”但是数据也能看出,李博的在管产品回撤是低于市场的,抗跌性较强。那是因为其会通过判断个股基本面来完成对回撤的控制。

对于明年市场,李博的整体判断是中性偏乐观。说中性,是因为2019-2020市场其实已经出现大幅上涨,整体看估值并不在一个相对较低的位置。客观地说,过去两年其实大家都赚了不少市场Beta的钱,而2021年,这一部分钱大概率不如前面两年好赚了。但另一方面,从自下而上的个股研究来看,现阶段其实还是有不少有明确成长alpha的企业,这些企业仍有较大的投资机会,能否把握住这样的机会,关键要看基金经理自下而上的选股能力。而这一点,李博对自己充满信心。

具体投资上,李博认为一些处于历史极值的科技股已经不符合其“空间、优质、确定性”选股框架的要求了,但这并不代表所有科技股都没有机会,科技股中还是有不少极具性价比的投资标的可供选择。另外,随着其能力圈不断拓展,李博在食品饮料、生物医药、传统行业的研究积累也越来越丰厚,他认为自己也有能力去挖掘周期成长、稳定成长类的投资机会。

相关文章

- 大成基金李博:聚焦成长赛道+把握公司核心驱动力

- 锚定制造业、消费两大赛道 广发盛兴1月26日起发行

- 1月5日晚间上市公司利好消息一览(附名单)

- 2020年保险资管产品登记注册规模9758亿元

- 上交所发布《科创板发行上市审核规则适用指引第1号 保荐业务现场督导》

- 央视财经评春节红包大战:一场商业逻辑下的“城门攻防战”

- 不赚钱的基金就该抛吗?错了!没搞清这一点别瞎操作!

- 3月26日晚间上市公司重要公告汇总

- 展亚资本违规收警示函 投资者风险评级与产品不匹配

- 促进创业投资 期待私募股权机构上市

- 基金“倒春寒”:逾千只亏损超两成

- 管理800亿基金经理刘彦春离职传闻超24小时 当事人揭开真相

- 发行降温不改整体强势 年内新基金募集超8000亿

- 杨德龙:做好公司的股东 不要被短期市场情绪影响

- 抱团股大跌,基金赎回潮来临?大型基金渠道人士:还不至于!

- 人事动荡,产品业绩差,基金经理频繁更换,上银基金净利润大幅腰斩

- 鹏华基金张羽翔:酒板块调整原因多是情绪面和货币政策方面影响

- 贺宛男:节后A股大幅下挫有两原因 能否企稳还看三大因素

- 多家公募私募“组团”安抚基民 部分安抚作文题目赏鉴

- 长城基金何以广:龙头股出现分化 重视和挖掘二线龙头

随机图文

-

盈科资本完成新一期50亿元基金募集

据投资界报道,盈科资本完成新一期基金募集,基金规模为50亿元。据悉,本基金重点将聚焦上市公司定增机会,在包含一级半市场在内的全市场寻... -

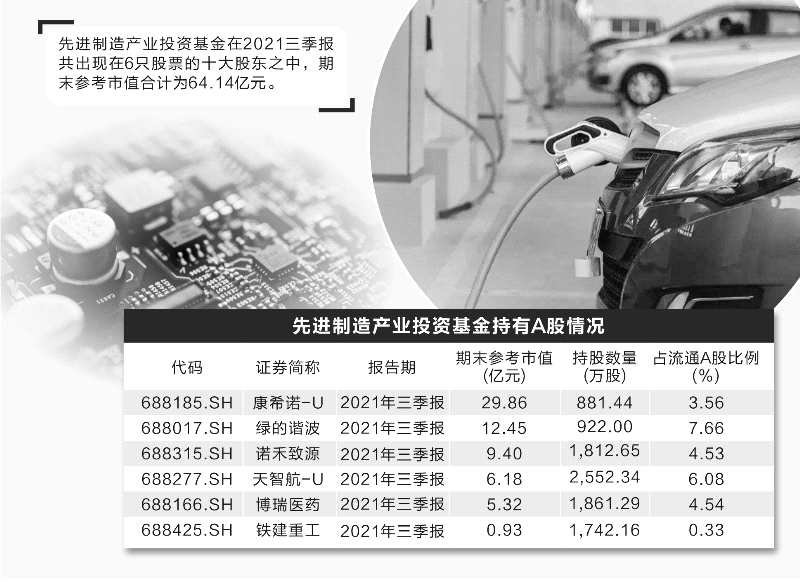

先进制造大基金加码碳化硅赛道 构建新能源汽车朋友圈

资料来源:公开信息 创意 供图 陈锦兴 制图证券时报记者 阮润生【斯达半导(603290)、股吧】(603290)最新披露的35亿元非公开发 -

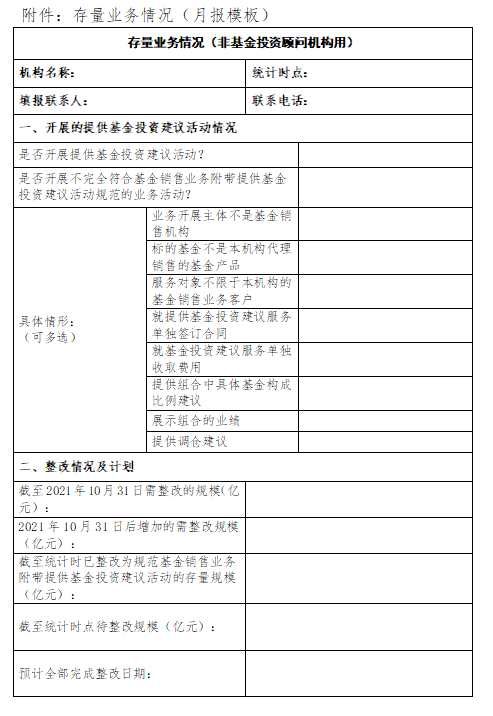

基金投顾行业规范化实施细则出台,不符合清单的要求限期整改

记者从深圳多家基金公司了解到,近期广东证监局已对辖内基金公司及销售机构下发《关于规范基金投资建议活动的通知》,重点对基金投资组合策... -

葛兰、谢治宇、傅鹏博、焦巍:又一波隐形重仓股名单来了 翔宇医疗、纳微科技、巨星科技等在列

葛兰、谢治宇、傅鹏博、焦巍…又一波隐形重仓股名单来了,翔宇医疗、【纳微科技(688690)、股吧】、巨星科技等在列财联社(上海,记者 王小芊 -

中加基金评降准:短期内市场会做出积极反应 10年国债甚至仍存在一定的下行空间

中加基金固收团队关于央行降准的解读为支持实体经济发展,促进综合融资成本稳中有降,中国人民银行决定于2021年7月15日下调金融机构存款准备金 -

面对疾风吧!基金回调20%,爆款也没了!基金跑输大盘,加仓还是减仓?

基金一上热搜就绿!这一波阴跌不止,抄底抄的快叫“爹”了 3月8日,A股各大指数又崩跌,创业板指大跌5% 抱团股掀跌停潮。基金净值从去年的 -

中生代基金经理崛起时 华泰柏瑞景气成长闪耀登场

权益投资时代,随着居民财富管理需求日益增加,优秀的中生代基金经理获得了越来越多的市场关注。据悉,即日起至9月3日,华泰柏瑞中生代代表... -

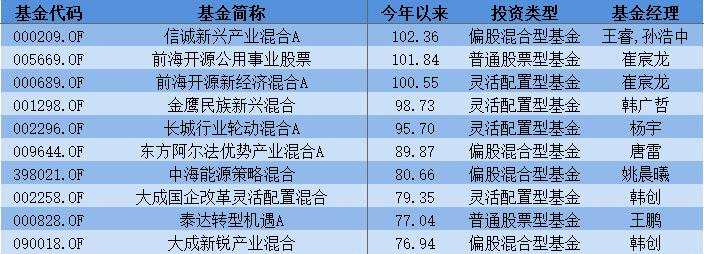

年内出现三只“翻倍基”,方正富邦创新动力混合“垫底”

10月份即将收官,“跌宕起伏”的行情中主动权益类基金的排名也跟着起起伏伏。截至10月28日更新的净值(如无特殊说明,下同),全市场已经诞生三