您的位置:首页 >行业观察 > 行业观察

三季度养老目标FOF纷纷加仓 多只产品增配权益类资产

![]() 2019-10-24 22:11:35

来源:财联社

2019-10-24 22:11:35

来源:财联社

简介:财联社(上海,记者 韩理)公募基金三季报的披露已接近尾声,养老目标基金(FOF)三季报也在陆续出炉。截至记者发稿,已有近35只养老目标基金披

财联社(上海,记者 韩理)公募基金三季报的披露已接近尾声,养老目标基金(FOF)三季报也在陆续出炉。截至记者发稿,已有近35只养老目标基金披露了三季报。从已经披露的情况来看,养老目标基金基本保持业绩平稳增长,份额也有所增加。三季度多数养老目标基金选择继续增加基金的仓位,其中多只基金增加了权益类资产的配置。

业绩平稳增长,份额普遍增加

目前已经披露三季报的养老目标基金,在三季度均取得了正收益,其中回报率最高的是大成养老2040三年持有,三季度净值增长率为5.57%。

数据来源:Choice

华夏和嘉实旗下的基金也取得了较高的收益率。华夏养老2050五年持有、华夏养老2040三年持有和华夏养老2045三年持有在三季度分别取得5.30%、4.98%和3.16%的净值增长。嘉实养老2040五年持有和嘉实养老2050五年持有分别取得4.66%和4.61%的收益率。

此外,在已披露三季报的养老目标基金中,有近20只基金仍处于建仓期,因此部分基金收益相对较低。以兴业养老2035为例,其在三季度的净值增长率近0.06%。其基金经理朱天 竑表示,由于报告期仍处于建仓期,为了稳健考虑,权益类资产低于下滑曲线预设的配置比例。

从份额来看,多数基金份额在三季度实现增长。其中增长最多的是民生加银康宁稳健养老一年持有,其基金份额在三季度增加了1.73亿。

民生加银康宁稳健养老目标一年持有期基金经理于善辉表示,展望未来,依然看好资本市场在金融体系和经济体系中的定位和作用,也相信改革会带来制度红利,在尽可能控制风险的前提下,继续坚持固定收益类产品平稳收益的定位,并将其作为核心配置。

增加基金仓位,提升权益类资产配置

随着三季报的逐渐披露,各养老目标基金的仓位配置也随之公布。在已经披露三季报的养老目标基金中,20多只基金选择增加基金仓位,其中加仓最多的是易方达汇诚养老2038三年持有,其基金仓位从二季度末的43.55%增加至三季度的93.08%。

而国投瑞银稳健养老目标一年持有、易方达汇诚养老三年持有和银华尊和养老2035三年持有三只基金在二季度末基金持仓就高于90%,其在三季度仍选择小幅增加其持仓,增幅分别为0.13%、0.37%和2.74%。

同时,多数养老目标基金在三季度增加了权益类资产的配置。以收益较高的大成养老2040三年持有为例,其三季度不仅配置了11.03%华安媒体互联网混合、8.86%的信达澳银新能源产业等权益类产品,还直接持有1.03%的【恒瑞医药(600276)、股吧】。

该基金基金经理尚琼表示,鉴于当时较低的估值水平和悲观的市场情绪,在权益资产配置上采取了相对积极的建仓策略,主要侧重配置了当时预判相对“高景气”、“低估值”的电子、通信、计算机等偏成长型基金,以及部分高弹性的宽基和行业指数基金。在 9 月中上旬市场情绪偏乐观时合理减仓兑现部分收益。

华夏基金基金经理许利明也表示,在综合考虑国内外各方面因素后,对 A 股的结构性行情相对看好,于是加仓权益类资产。主要方向有两个,一是在经济增速低迷背景下确定性相对较高的消费类资产;二是受益于中国经济结构转型的科技成长类资产。其管理的基金华夏养老2040三年持有,配置了多只权益类产品,其中中欧明睿新常态混合占比7.71%,南方优选成长混合占比4.6%,海富通阿尔法对冲混合占比4.26%,易方达新经济混合占比3.91%,华夏磐晟混合占比3.9%,易方达新兴成长混合占比3.84%。

此外,还有部分养老目标基金直接增加了股票的仓位。三季度末华夏养老2045五年持有期的股票仓位为13.48%,其在二季度末并无股票仓位;民生加银康宁稳健养老一年持有期的股票仓位也从半年报发布时的6.97%提升到8.86%。

相关文章

- 三季度养老目标FOF纷纷加仓 多只产品增配权益类资产

- 重大利好!MSCI纳A最大扩容今日生效,数千亿资金蓄势待发,金融衍生品策略也将更丰富

- 锁定大湾区“核心资产” 工银湾创100ETF联接基金正在发行

- 多只科创主题基金三季度业绩喜人

- 中战集团防范化解金融风险 切实维护金融安全

- 券商科创类资管产品密集设立 布局策略现分化

- 基金预计四季度经济有望企稳 A股投资银行股和创业板两手抓

- 美国前商务部副部长朱德科尔尼与国投金服达成共识:财富管理中不要畏惧可控的风险

- 博时基金魏凤春:A股流动性维持改善 结构关注价值风格

- 基金周评:基金近八成上涨 银行主题分级B涨幅最大

- 中欧基金桑磊:养老金投资,长期收益率是关键

- 财政部副部长邹加怡:加快推动PPP条例出台

- 中银国际证券旗下两产品变更基金经理 罗众球离任

- 杨德龙:外资流入对于价值投资理念的形成是非常有利的

- 国投瑞银基金李达夫:耐心等待债市长期趋势性信号

- 新一代浮动费率产品出炉 富国阿尔法两年持有期混合即将发行

- 募资波动性降低 关注点转变 私募基金投资更趋理性

- 国海富兰克林沈竹熙:波动中找主线 精细化要收益

- 奶酪基金:消费税改革 酒企涨价策略能否继续奏效?

- 全球市场风云变幻 QDII基金锚定科技板块

随机图文

-

杨德龙:业绩为王行情之下,坚守优质龙头股

1月5日,周三,沪深两市延续震荡调整的走势。今年A股市场刚开市出现连续两日的调整,而去年涨幅比较大的新能源概念出现领跌。而低估值的板... -

顶流基金经理二季度“争相”增配银行股:净增持平安银行、江苏银行数量过亿 透露什么信号?

原标题:顶流基金经理二季度“争相”增配银行股 净增持平安银行、江苏银行数量过亿 透露什么信号?财联社(北京,记者 高萍)公募基金2021年二 -

又一批基金经理调仓曝光:中盐化工新进中庚基金丘栋荣前十重仓,招商银行成东吴基金两产品新宠

(记者周晓雅)继中银基金后,第二批公募一季报来袭。中庚基金旗下的4只基金、东方阿尔法基金、东吴基金旗下多只基金今日发布2021年一季报。总体 -

一季度权益基金几乎全线沦陷 期内募集规模骤减近8000亿

受疫情反复、地缘冲突的袭扰,令投资者颇感烦心的一季度终于“收官”。开年以来,两市在跌跌撞撞中前行,各大指数如同坐上“过山车”般起起... -

中加基金评降准:短期内市场会做出积极反应 10年国债甚至仍存在一定的下行空间

中加基金固收团队关于央行降准的解读为支持实体经济发展,促进综合融资成本稳中有降,中国人民银行决定于2021年7月15日下调金融机构存款准备金 -

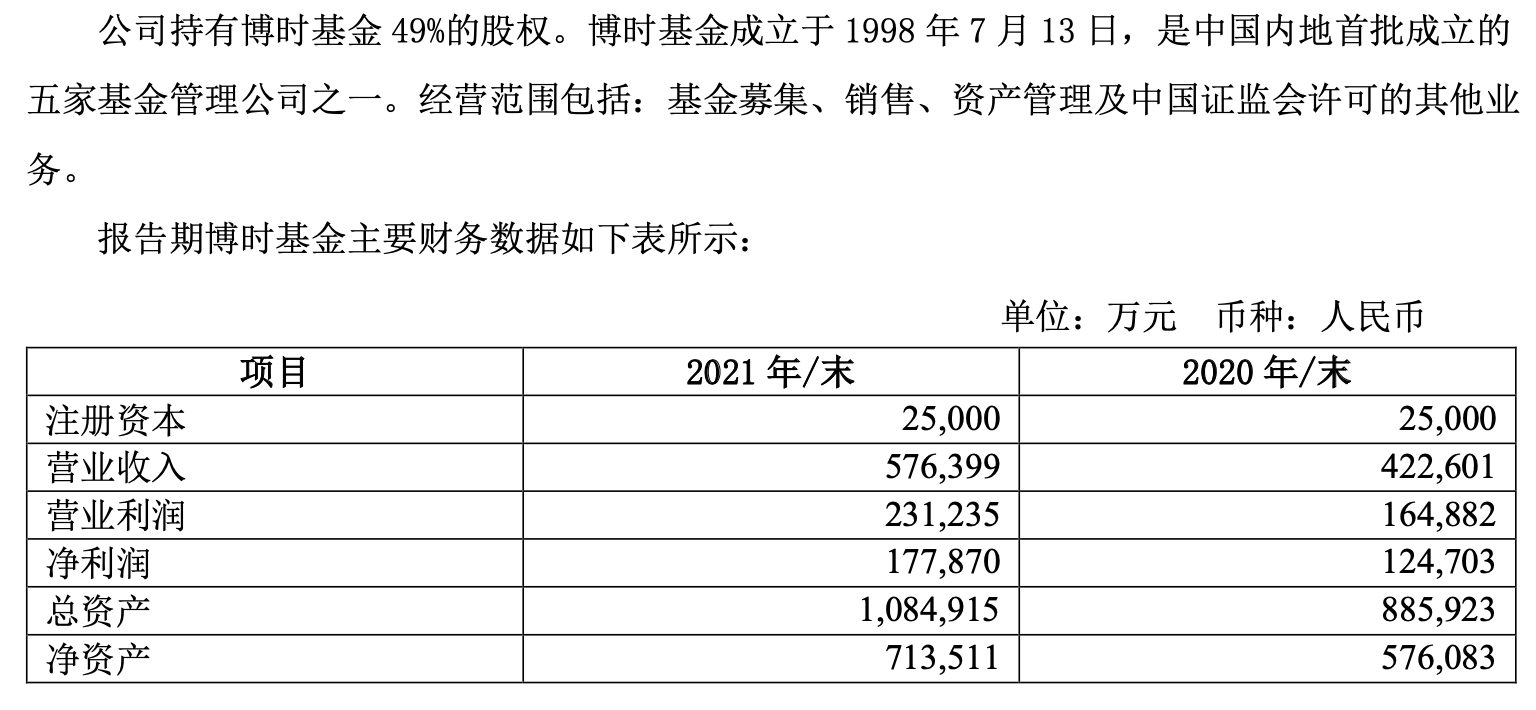

基金年报|博时基金2021年净利润17.79亿元 同比增长43%

随着上市公司年报陆续披露,其控股或参股的公募基金营收情况也得以曝光。3月27日晚间,招商证券(600999 SH)年报显示,报告期内,公司实 -

曾发奇葩研报尬吹“王总真是人中龙凤”翻车,他的基金你买吗?

近一段时间以来,分析师似乎成了监管关注的对象,多家券商的分析师受到了监管的处罚。这里面不仅有兴业证券(601377,股吧)徐佳熹、国元证券( -

花呗怎么借钱出来(花呗风控怎么解除)

1、如何实现花呗风控:如何应对花呗风控,只能收款不能收款?您好,花呗风控的处理方法有以下几种:网购改善方法:有的朋友在使用花呗网购...