您的位置:首页 >行业观察 > 行业观察

基金看市:美联储加息 市场影响可控

![]() 2018-06-15 09:18:06

来源:中国证券报

2018-06-15 09:18:06

来源:中国证券报

简介:今天凌晨,近期备受国际市场投资者瞩目的美联储6月议息会议正式尘埃落定。美联储宣布,将联邦基金利率目标区间上调25个基点到1.75%至2%的水

今天凌晨,近期备受国际市场投资者瞩目的美联储6月议息会议正式尘埃落定。美联储宣布,将联邦基金利率目标区间上调25个基点到1.75%至2%的水平,这是自2008年金融危机爆发以来,首次重新回到2%的整数关口。此次为美联储自2015年12月以来的第7次加息。

富国基金:靴子落地 短期压力缓解

“加息”会从流动性和基本面两方面影响股市,目前美国已是第7次加息,位于加息周期的后半场,美国股市预计仍维持高位震荡态势。而对于A股而言,美联储加息靴子落地,短期内美联储货币政策层面压力缓解。但是,从中长期看,随着利率中枢上行,基本面较弱的新兴市场或将面临较大压力。

博时基金:短期内A股震荡市风格不变

就国内而言,人民币年内对美元小幅贬值,但对欧元出现了比较明显的升值,人民币整体表现较为坚挺。在过去两年央行和外管局不断强化和规范对企业、个人的资金流出监管之后,美元走强或很难引发以前出现过的资本快速流出的局面。

与其他新兴市场不同,中国的国际储备充足,经济形势稳定,人民币进一步贬值的空间不大。美联储加息或不会成为我国央行收紧货币政策的理由,A股受到的影响或较小,主要还是关注国内金融监管、信用风险和政策边际变化的影响,短期内A股震荡市的风格或维持不变。

光大保德信基金:市场谨慎情绪将逐步缓和

针对此次预期内的加息,我们分析认为,中国小幅跟随或者暂缓跟随都有可能,加速跟随的概率不大。因为我国加息与否主要权衡考虑目前的内外部因素。未来考虑到社会融资收紧,内需仍然不足,货币政策仍应主要为本国服务,不会以牺牲独立性为代价来迎合利差和汇差。与此同时,长期来看,中国是全球第二大经济体,中国经济是大国经济,随着人民币汇率更加市场化,中美利率或将会趋于脱钩。

上周以来资金面已持续宽松,NCD 发行的高峰已过,再加上美联储加息靴子落地,短期利空因素出尽,美债和国内债市大概率可能会呈现同步上涨。也许,未来一段时期,市场谨慎情绪将逐步缓和。

泰达宏利基金:港股、印度相对看好

对部份高度依赖海外资金的新兴国家而言,美联储紧缩有如海水退去,市场开始寻找谁是裸游的人,整体投资气氛肯定偏弱,压抑整体新兴市场表现。但新兴市场以区域而言,亚洲区整体体质明显较好,在避开违约事件前提下,债市中长线投资价值慢慢浮现,而股市则视各别国家表现差异较大,我们对与中国经济连动性高的港股,及国家经济成长强劲的印度相对看好。

招商基金:部分新兴市场已提前应对

我们预计,国内货币政策方面,此次美联储加息或仍像此前几次一样,国内政策利率象征性跟随,但对市场利率基本不产生影响。汇率方面,密切关注今晚欧央行议息会议,若欧央行未来的货币政策收紧节奏持平或快于市场预期,美元指数或结束反弹。对人民币汇率影响整体有限,当前外汇市场供求保持平衡,人民币汇率仍展现出较强韧性。新兴市场股市、债市或面临承压,但部分新兴市场已提前应对较早加息,总体影响或有限。

国泰基金:国内利率水平或仍延续区间震荡

从货币政策而言,我们预计货币政策或仍将延续中性的基调,“上调公开市场操作利率+降准”的操作组合或将会继续进行,已部分对冲信用收缩对实体经济融资的影响。对国内市场流动性而言,国内长端利率水平仍主要由经济基本面决定,国内利率水平预计或仍延续区间震荡,对A股市场影响有限。在行业配置上,长期来看经济仍处于缓慢下行周期,在调整阶段关注消费、科技龙头个股;短期来看,经济韧性仍在,虽然市场对于远期需求有担心,但是供需双紧下周期品价格如果不断创新高,叠加目前周期股估值接近历史底部,周期股或具备配置价值。

相关文章

- 基金看市:美联储加息 市场影响可控

- "宽信用+宽货币+松财政" 债市料迎转机

- 基金和股票的区别 应该买基金还是股票

- 万家基金陈旭:追求稳健超额收益 量化选股模型建功

- 国海富兰克林基金王莉:现金类资产未来将有广阔舞台

- 债基货基规模齐增 加仓利率债

- 信达澳银基金王咏辉:科技带动量化投资升级

- 支付宝基金定投哪个好?基金定投有哪些种类

- 基金经理:最悲观的时候我看到的是机会

- 星石投资:通胀温和 短期内CPI/PPI维持当前波动水平

- 嘉实养老目标日期基金获批 追求长期绝对收益

- 基金买卖技巧:你适合买什么基金?

- etf基金买入后有分红吗?etf基金买入和卖出到账时间介绍

- 中邮中证价值回报量化策略指基发售

- 基金分红方式怎么选?基金分红方式有哪些?

- 基金定投好不好 基金定投是什么意思

- 如何提高货币基金的收益?货币基金怎么选

- 新手定投基金的误区 新手怎么买定投基金

- 混合基金风险大吗?混合基金风险分析

- 上证50ETF本周增10亿份 国庆节后超160亿资金布局指数ETF

随机图文

-

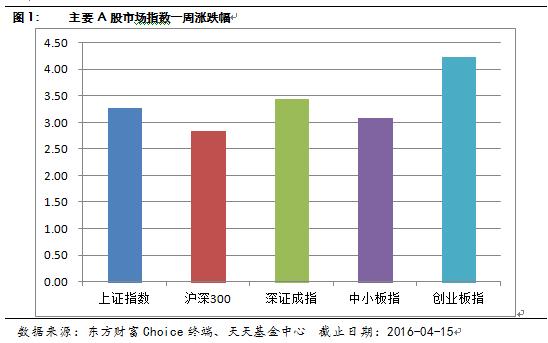

天天基金周报:经济回暖 关注新经济方向行业

每周重点提示:本周(4月11日-4月15日)沪深两市稳步向上,上证站稳3000点。截至4月15日(周五)上证指数收报3078 12点,深证成 -

一季度权益基金几乎全线沦陷 期内募集规模骤减近8000亿

受疫情反复、地缘冲突的袭扰,令投资者颇感烦心的一季度终于“收官”。开年以来,两市在跌跌撞撞中前行,各大指数如同坐上“过山车”般起起... -

天弘安康颐和混合A基金经理业绩如何?基金主要卖出哪些股票?(2021年第二季度)

天弘安康颐和混合A基金经理业绩如何?基金主要卖出哪些股票?以下是南方财富网为您整理的12月10日天弘安康颐和混合A基金经理业绩详情,供大家参 -

华泰柏瑞享利混合C分红了几次?基金有什么重大卖出?(2021年第二季度)

华泰柏瑞享利混合C分红了几次?基金有什么重大卖出?(2021年第二季度)以下是南方财富网为您整理的12月8日华泰柏瑞享利混合C基金分红详情, -

华宝宝康消费品混合基金经理业绩如何?2021年第二季度主要买入哪些股票?

华宝宝康消费品混合基金经理业绩如何?2021年第二季度主要买入哪些股票?以下是南方财富网为您整理的4月1日华宝宝康消费品混合基金经理业绩详情 -

北信瑞丰丰利混合基金经理业绩如何?基金有什么重大买入?(2021年第二季度)

北信瑞丰丰利混合基金经理业绩如何?基金有什么重大买入?以下是南方财富网为您整理的12月20日北信瑞丰丰利混合基金经理业绩详情,供大家参... -

兴全合远两年持有混合C基金经理业绩如何?基金主要卖出哪些股票?(2021年第二季度)

兴全合远两年持有混合C基金经理业绩如何?基金主要卖出哪些股票?以下是南方财富网为您整理的12月16日兴全合远两年持有混合C基金经理业绩详情, -

新能源基金光环褪色?去年冠军新年遭“滑铁卢”

开年以来,基金大跌频频登上热搜。2021年的高景气的新能源赛道在2022年开年以来更是吃了“闭门羹”。财经网金融注意到,去年主动权益冠军前海