您的位置:首页 >深度报道 > 深度报道

2020Q1公募基金持股分析:仓位小幅下行,抱团疫情冲击下的高景气行业

![]() 2020-04-27 09:05:11

来源:申万宏源

2020-04-27 09:05:11

来源:申万宏源

简介:2020Q1主动管理型权益基金整体减仓,各类权益基金一季度净值涨幅中位数在0附近。20Q1普通股票型、偏股混合型、灵活配置型基金整体仓位分别

2020Q1主动管理型权益基金整体减仓,各类权益基金一季度净值涨幅中位数在0附近。20Q1普通股票型、偏股混合型、灵活配置型基金整体仓位分别下降0.9%、3.5%和0.2%,当前仓位分别处于2005年来88%、67%和38%分位;一季度A股经历了“年初春季躁动→节后再出发→海外疫情扩散市场回调”三阶段后,各类权益基金20Q1净值涨幅中位数在0附近,显着跑赢沪深300指数,其中半数以上主动权益型基金一季度收益率在+/-5%之间从板块来看,20Q1公募基金继续加仓创业板和科创板,创业板配置水平回到2010年来中位数附近。20Q1主动管理型公募基金继续加仓创业板/科创板,减仓主板/中小板。和05年来历史比较,当前公募基金对三大板块配置系数所处的历史分位呈现出创业板>中小板>主板的特征,其中创业板配置水平回到2010年来中位数附近;20Q1公募基金继续加仓科创板后,科创板配置系数从19Q4的2.41进一步上升至20Q1的2.66,这一配置系数高于所有其他板块,也远高于创业板上市第一年平均0.5左右的配置系数从大类风格来看,20Q1公募基金加仓成长/消费/稳定,减仓周期/中游制造/金融,成长板块的配置系数历史分位已显着高于消费板块。经过20Q1进一步加仓成长后,成长和消费板块20Q1的配置系数分别处于2010年来的55%和33%分位,以及2005年来的70%和55%分位,成长板块配置系数历史分位已显着高于消费板块分行业来看:

(1)医药生物、食品饮料和电子是持仓占比全市场前三的行业,合计持仓占比43.0%。20Q1医药生物、食品饮料和电子的持仓占比分别为17.6%、13.8%和11.6%,为持仓占比全市场前三的行业;从更为合理的配置系数这一指标来看,20Q1电子配置系数为1.84倍,对应2005年以来的历史百分位下行至50%,距离历史高点尚有空间;饮料制造和食品加工板块配置系数则分别处于2005年以来为45.0%和7.5%百分位;医药行业内部继续明显分化,20Q1生物制品持仓占比创下历史新高,配置系数也接近历史高点,而中药配置水平则处于2010年来的最低位

(2)19Q4配置系数超过2.5倍、且配置系数处于2010年以来80分位以上的行业:医疗器械、生物制品、医疗服务;

19Q4配置系数低于0.5倍、且配置系数处于2010年以来20分位以下的行业:银行、证券、建筑装饰、中药、高低压设备

(3)从估值水平来看,公募基金持有的消费和成长板块仍不便宜,龙头溢价小幅回落但依据处于高位。截至2020/4/22,以20Q1基金重仓股为样本按照持仓市值加权法计算的消费板块中的食品饮料/医药/家电和成长板块中的通信/计算机/电子行业的PE(TTM)均处于2010年来的60%分位以上;从基金重仓股相对于非基金重仓股的估值溢价角度来看,20Q1基金重仓股的龙头溢价自2020年2月以来有所回落,但依旧处于2010年来高位水平申万宏源集团股份有限公司

相关文章

- 2020Q1公募基金持股分析:仓位小幅下行,抱团疫情冲击下的高景气行业

- 保险板块基金有哪些 2020保险板块基金收益排名

- 中概股回归有哪些 中概股回归港股通与QDII基金将受益

- 基金持仓成本价会变吗?基金持仓成本下降原因

- 医药主题基金有哪些 医药主题基金哪个好2020年7月15日

- 基金公司一览表 基金公司有多少家

- 定投基金何时卖出好?基金定投的频率和金额如何确定

- 绩优FOF重仓基金有哪些 2020上半年FOF平均收益7.12%

- 公募基金月报:中国投连险分类排名(2020/03)

- 上证180基金有哪些 上证180基金哪个好

- 2020铁路基建主题基金有哪些 铁路基建主题基金收益排名

- 2020年怎么理财赚钱 2020年理财攻略

- 余额宝收益率是多少?余额宝收益率下降原因

- 2020年二季度新发基金385只 哪些基金公司上半年发新力度更大?

- ETP日报:权益ETP涨多跌少,科技相关ETF资金净流出

- 黄金ETF基金哪个好?年内四只黄金ETF规模激增44%

- 投资基金怎么赚钱,实用的投资基金方法以及赚钱技巧

- 基金份额怎么计算 基金份额是什么意思

- 如何购买指数基金 购买的指数基金亏损了该怎么办

- 近期多只ETF基金清盘 ETF基金清盘离场是何原因?

随机图文

-

2月16日华安安浦债券C最新单位净值为0.9709元,2020年基金所属公司管理规模有哪些?

2月16日华安安浦债券C最新单位净值为0 9709元,2020年基金所属公司管理规模有哪些?以下是南方财富网为您整理的2月16日华安安浦债券 -

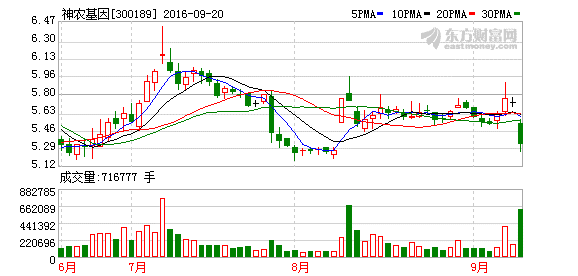

神农基因定增二次上会被否 重仓基金遇“黑天鹅”

【神农基因定增二次上会被否 重仓基金遇“黑天鹅”】记者翻阅资料发现,持有公司股票的基金、机构不在少数,而此次神农基因二次上会被否显... -

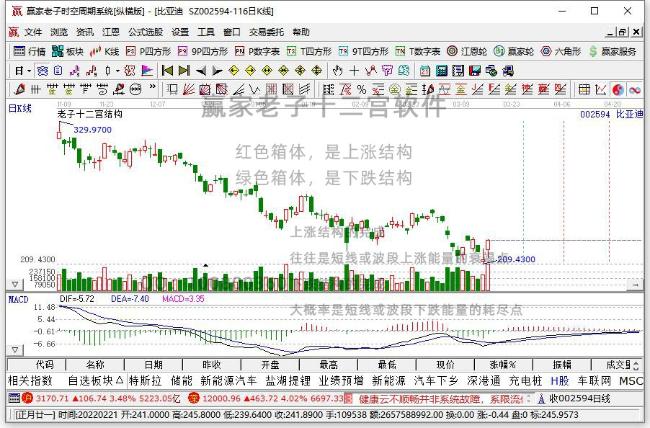

新能源汽车站上风口 公募看好细分龙头

截至11月9日收盘,今年下半年以来的28个申万一级行业指数中,汽车行业指数以49 79%的涨幅位列第一。其中,以比亚迪为代表的新能源汽车龙头 -

2021年第二季度海富通科技创新混合A基金有何重大买入?基金有哪些投资组合?

2021年第二季度海富通科技创新混合A基金有何重大买入?基金有哪些投资组合?南方财富网为您整理的基金投资组合详情供大家参考。2021年第四季 -

“喝酒”行情激荡 哪些核心资产还有上车机会?快看!大咖帮你精准抓住后市节奏

原标题:“喝酒”行情激荡,哪些核心资产还有上车机会?快看!大咖帮你精准抓住后市节奏A股近期震荡行情依旧,但是白酒概念逆势上涨惊艳诸... -

天天基金周报:目前市场处于较低点位 择机布局

市场行情方面:本周市场探底后震荡整理,上证本周下跌0 96%,深成指本周下跌0 4%,创业板指数本周下跌0 31%。本周是长假前一周,市场人 -

QFII六月调研忙 掘金路线图隐现(附股)

【QFII六月调研忙 掘金路线图隐现(附股)】随着A股6月15日再次冲击纳入MSCI指数,外资近期买入A股的力度明显加大。于是,QFII等海 -

市场风格转向、债基频现提前结募 权益类投资不香了?

受近期A股市场震荡波动影响,权益类基金净值再现下跌走势,新发方面延长募集期,甚至是募集失败的情况时有发生。由此,在投资者理财需求并...