您的位置:首页 >行业观察 > 行业观察

二季度难现大行情 基金坚守仓位伺机而动

![]() 2016-05-16 08:23:52

来源:证券时报网

2016-05-16 08:23:52

来源:证券时报网

简介:上周,上证综指收于2827.11点,周跌幅2.96%;深证成指全周下跌3.38%,创业板指周跌幅4.88%,市场成交量依旧低迷。权威人士对中

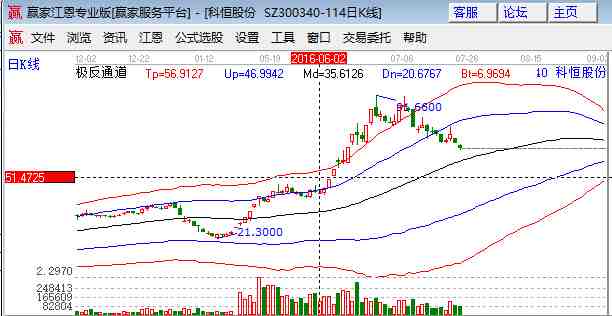

上周,上证综指收于2827.11点,周跌幅2.96%;深证成指全周下跌3.38%,创业板指周跌幅4.88%,市场成交量依旧低迷。权威人士对中国经济的评论文章,以及关于定增、借壳在互联网金融、影视、手游、VR领域的收紧传言,成为短期内影响指数走势的重要因素。但在市场震荡下跌之时,基金经理们反而相对更加乐观。

市场底部不断抬升

在长盛沪港深基金拟任基金经理吴达看来,目前市场低迷主要是信心和情绪因素,宏观环境并没有大的变化,也不会在短时间内出现巨变。今年全年走势大概率以震荡为主,全球货币政策仍偏宽松,市场估值相对处于低位,绝对风险不大。

海富通股票基金经理黄峰认为,目前应该是在从去年“水牛市”冲高回落后的中期震荡格局。宏观经济维持平稳下行,流动性有所收紧,但也没有特别大的流动性风险。“从股市经验来讲,一般来说市场底部是不断抬升的,即便极度悲观情况下,也很难创出新低,目前的指数点位已处在相对的底部区域,仓位上可以适当积极。”黄峰认为。

“现阶段的策略是越跌越不减仓,除非市场有非常剧烈的波动,否则仓位不会有大变化。目前持仓与一季报相差不多,预期今年仓位不会有太大变化。如果股市出现超跌或是超买的情况,会考虑调整持仓结构,相应提高组合的进攻性和防御性。目前持仓组合中,成长股约占一半,消费类及周期类股各四分之一。” 兴全合润、兴全轻资产基金经理谢治宇表示。

新华基金研究总监张霖认为,二季度A股仍然面临较多的不确定性,国内风险因素包括经济复苏的可持续性、货币政策和监管政策的转向、改革的推进,信用风险爆发、限售股大规模解禁等;海外风险因素包括美联储加息、美国大选、英国退欧等。张霖表示,二季度大行情较难出现,仍以偏谨慎的思路进行操作。但二季度可能会出现年内的最佳买点,因此会择机加大对长期看好的行业和个股的配置。

寻找符合震荡市的投资机会

“在震荡市的环境中,个人认为最重要的事就是做好价值判断,当低于合理价值时买入,高于期望收益率对应的价格时卖出。”兴全有机增长基金经理季侃乐表示。

在当前的震荡格局之下,黄峰将他的投资标的分为三类:一是寻找基本面较好的超跌反弹型资产,二是寻找稳定增长型资产,三是寻找新兴领域最受瞩目的资产。

黄峰表示,落实到具体行业上,当前第一选择是大周期行业,目前的市场点位接近底部区域,大周期行业年初的基本面改善明显,后续经济改善的持续性若能实现,或将有进一步表现,向上的空间大于向下;第二选择是传统消费类资产,市场迷茫状态不容易改变,消费股适合作为补充,具有较强防御性,预计中期之内其相对优势不会轻易丧失;第三选择是军工板块中一些前景向好、政策支持的个股;第四是在新经济中精选个股,目前最火热的是新能源汽车和OLED,不过寻找好标的难度很高。

张霖则表示,首先优选长期成长性好的行业。弱市中也有优势行业,中国经济在转型,在这个过程中很有可能会产生未来十年的支柱行业,现在是很好的行业选择和配置时机。精选个股是实现超额收益的主要途径,即使在熊市中也会有黑马,尤其在长期看好的行业中,应该精选个股,在底部重仓投资。其次注重盈利和估值,对纯粹的炒作更加谨慎。市场情绪转淡,投资者更愿看到实在的利润和合理定价,近期表现不俗的白酒、家电、医药等行业正是如此。最后在操作上建议逆向投资。在震荡行情中板块和主题轮动加快,切忌追涨杀跌,逆市操作更加合适。

吴达称,投资策略不会有变化,还是追求转型经济,寻找估值合理的消费以及成长股,包括养老、环保、互联网、娱乐、教育等。

相关文章

- 二季度难现大行情 基金坚守仓位伺机而动

- 申万宏源私募基金研究月报:银帆6期本期排名第一

- 兴业全球基金朱周良:基金发行“入冬”的思考

- 华宝证券私募系公募基金大盘点

- 浦银安盛郁蓓华:心在远方 必然成就未来

- ETP日报:锂电池概念股下挫,九泰锐智跌幅较大

- 场内分级基金事件点评:金鹰中证500拟转LOF基金,关注“迷你”分级转型清...

- 众禄:低位布局有优势 机会大于风险

- 基金新进重仓股三行业新进消费、信息技术和原材料

- 国海富兰克林基金:关注四类投资机会

- 国泰指数基金投资周报:医药军工TMT走强,强周期崛起

- 场内分级基金周报:市场价量齐升情绪渐趋活跃,B类投资跟随热点持续配置

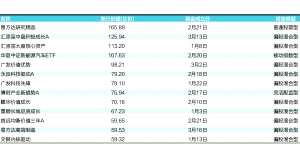

- 近九成基金上涨 招商白酒B周涨23.47%

- 广发基金傅友兴:调整中等待机会 看好内生增长受益

- 杨德龙:价值投资机会来临 依然坚定看好A股

- 分级基金周报:市场持续回暖,分级交投活跃度显升

- 专题报告:易方达积极成长混合型基金投资价值分析

- 众禄:新能源汽车行业前景广阔 续作中长线布局

- 博时基金赵云阳:金价上行空间犹存

- ETP日报:人民币对美元中间价下调,跨境ETP上涨

随机图文

-

天天基金日报(01月11日)

天天基金观点:消息面,吴晓求:实行T+0时机已成熟。中国人民大学金融与证券研究所所长吴晓求近日指出,从规则一体化、市场化和国际化的角... -

MSCI大考临近 蓝筹主题基金是否会迎来升机

在机构看来,如果A股纳入MSCI指数,金融等大蓝筹将是主要受益标的,相关基金也可以重点关注。MSCI“大考”的脚步声越来越近,在国内市场预期 -

2021年第一季度安信中国制造混合基金持仓了哪些股票和债券?2021年第二季度主要买入哪些股票?

2021年第一季度安信中国制造混合基金持仓了哪些股票和债券?2021年第二季度主要买入哪些股票?南方财富网为您整理的安信中国制造混合基金持股 -

特斯拉主题基金有哪些?特斯拉主题基金哪个好

特斯拉主题基金有哪些?特斯拉主题基金哪个好基金名称单位净值累计净值收益率重仓股费率近一周近一月今年以来近一年申万菱信新能1 6751 675 -

权益类新基金迎建仓良机 科技、白马股受青睐

海内外股市大幅调整,权益类基金业绩受挫。但跌下来的股市为新发基金建仓带来契机。多位新发权益类基金经理表示,每次突发危机导致市场大幅... -

基金新进重仓股三行业新进消费、信息技术和原材料

天相投顾统计数据显示,在今年二季度基金新进重仓股中,消费品及服务、信息技术和原材料成为基金新进的重点板块。在基金新进前50大重仓股中... -

2021年第三季度富国品质生活混合A基金持仓了哪些股票和债券?2021年第三季度基金行业怎么配置?

2021年第三季度富国品质生活混合A基金持仓了哪些股票和债券?2021年第三季度基金行业怎么配置?南方财富网为您整理的富国品质生活混合A基金 -

时隔三年公募基金再度超配地产 255只基金放弃万科A“爱上”保利

公募基金终于实现了对房地产行业的超配!刚刚完成披露的基金三季报显示,公募基金在经过了连续12个季度对房地产行业(证监会行业分类,下同)...