您的位置:首页 >行业观察 > 行业观察

公募债券基金16年1季度季报点评:杠杆降至五年低点

![]() 2016-04-27 12:02:48

来源:巨灵信息

2016-04-27 12:02:48

来源:巨灵信息

简介:3月债券型基金份额猛增,而货币基金和混合型基金份额下滑。1季度公募基金整体份额较2015年底下降2.90%至74664亿份。1季度主要降幅出

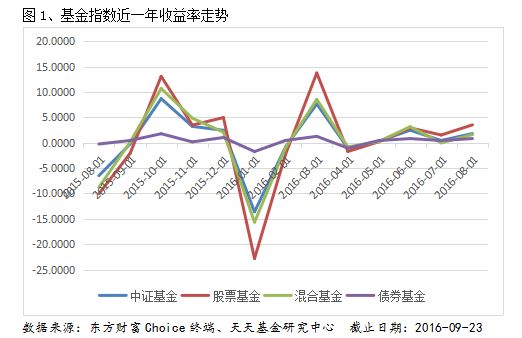

3月债券型基金份额猛增,而货币基金和混合型基金份额下滑。1季度公募基金整体份额较2015年底下降2.90%至74664亿份。1季度主要降幅出现在3月份,单月下降3304亿份,超过1季度总降幅。其中货币基金份额下降3036亿份,混合型基金份额下降1441份,而债券基金份额增加1159亿份,略显独木难支。

净值增长率下降至+0.53%,杠杆率降至5年低点。进入1季度以来,债券牛市放缓、资本利得难觅,加上权益市场再度大幅下挫,债券型基金净回报也因此下滑,由15年4季度的3.42%大幅下滑至1季度的0.53%。其中二级债基因股票市场大跌,1季度净值下跌1.35%成为最大拖累。杠杆率方面,债基杠杆率1季度再度下行,份额快速上升而融资总额未变导致债基总体杠杆率下降5.24%至121.33%。分类别来看,除短期纯债基金杠杆率略有上升外,其余类别债券基金杠杆率都有较大下降。而短期纯债基金存量仅百亿左右,对债基整体影响微乎其微,债券基金杠杆率暂无需担忧。

各类基金全面增持债券资产。货币型基金1季度在份额下降的情况下仍增持了2103亿债券资产,对同业存单的大幅加仓使得债券资产在其资产配置中的比例由31.72%上升至37.48%。债券型基金1季度增持债券资产规模也高达1555亿,持仓总额较上一季度增加22.31%。而由于股票市场低迷不振,混合型基金在1季度也增持了803亿债券资产,债券资产占总资产的比例也由18.13%回升至25.87%,混合型基金的股债跷跷板效应依然较为明显。

债基大类资产配置:债券资产占比重回90%之上。从债基的大类资产配置来看,1季度债券占比快速回升至90.21%,股票占比则略有下降,现金及其他资产占比同时下行。

债基债券组合分析:减利率增短融。1季度债基利率产品仓位由上一季度的20.65%下降至17.30%,在连续三个季度快速上升后,出现了明显的下滑,利率债对于债券型基金的吸引力减弱;而信用债仓位则上升至77.31%;可转债仓位下降至1.77%。分券种看,债券基金金融债仓位下降最快,或是1季度金融债利率上升的重要推动因素,短融仓位则上升最快。分类型看,一级债基增短融、企债和可转债,降国债和金融债,二级债基则仅增加了企债。

重仓债券分析:国开老”神券“淡出,新神券虚位以待。从各只债券基金公布的重仓债券持有明细来看,国开“神券”15国开10和15国开18逐渐淡出,但并未出现明显占优的新“神券”。而从持仓变动个券规模情况看,金融债个券虽然总变动规模仍然居前,但主要是“神券”减仓规模巨大所致,在加仓方面的优势已不再明显。中国中投证券有限责任公司

相关文章

- 公募债券基金16年1季度季报点评:杠杆降至五年低点

- 回顾与展望:A股市场还将维持震荡格局

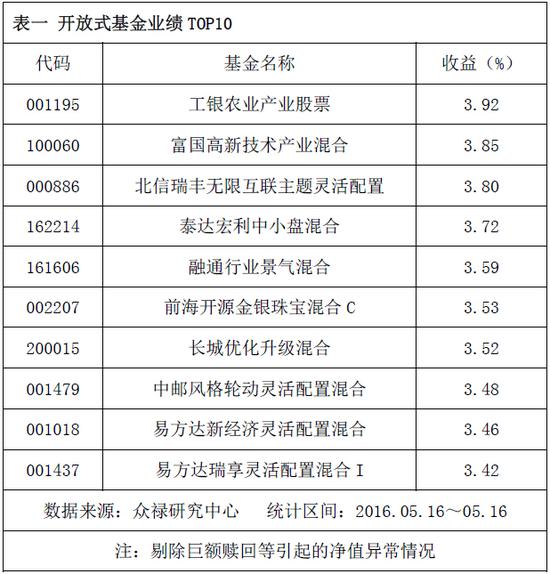

- 开放式基金周报:汇添富开启股权激励制度

- 债券型基金2015年四季报投资组合分析:持续去杠杆,减仓信用债

- 长信基金高远:降准来了降息不远 关注周期股

- 基金周报:短期无法判断,中长期增持资源类基金

- 前海开源:美联储加息放鸽 建议超配黄金主题基金

- ETP日报:股市上涨,美元下跌中的ETP市场

- 冷国邦:用PE眼光寻找潜力股

- 泰达宏利周期混合(162202):投资基于价值

- 上投摩根:高波动是市场主轴 低波动策略仍是最优选择

- 2016Q1主动股票型基金资产配置分析:股票仓位微降,消费&有色行业加仓多

- 大成景兴信用债债券A:合理构建投资组合,实现资产稳定增值

- 晨星:去年全球基金“吸金”规模骤降

- 国泰指数基金投资周报:食品金融强势,TMT医药向好

- 基金市场一周观察:市场风格短视,保持较低权益头寸

- IPO投资策略手册:老股转让新股再来,打新基金继续受益

- 分级基金周报:市场筑底,重点关注分级B

- 众禄:基本面小周期改善 震荡上行态势未变

- 天天基金月报:稳健为主,适当布局政策热点

随机图文

-

前海开源金银珠宝混合C基金怎么样?基金主要买入哪些股票?(2021年第二季度)

前海开源金银珠宝混合C基金怎么样?基金主要买入哪些股票?(2021年第二季度)南方财富网为您整理的前海开源金银珠宝混合C基金2021年第二季 -

18日165只货基7日年化收益率高于4%

摘要 【18日165只货基7日年化收益率高于4%】周四(5月18日),Shibor悉数 -

中基协:截至二季度末 资产管理业务总规模约63.73万亿元

8月23日,中基协发布2021年二季度资产管理业务统计数据。数据显示,截至2021年二季度末,基金管理公司及其子公司、证券公司、期货公司、私 -

监管与爆发:回顾十万亿私募来时路

本报记者 李洁雪 深圳报道导读记者从接近监管人士处获悉,尽管已经出现了首家“私转公”的案例,现在排队的机构也比较多,但现阶段放宽这... -

一周基金业绩点评:偏股类业绩突出 美元债QDII表现不佳

市场概况: 股票市场方面,沪深两市收益率分别为1 03%和1 49%,同期中小板和创业板指数收益率为1 41%和0 56%。本周A股市场成交 -

汇添富科技创新混合C基金什么时候能赎回?2020年基金所属公司管理规模有哪些?

汇添富科技创新混合C基金什么时候能赎回?2020年基金所属公司管理规模有哪些?以下是南方财富网为您整理的汇添富科技创新混合C基金赎回详情,供 -

各大专家讨论央行降准的原因

【莫开伟:央行再次降准有何用意?】中国地方金融研究院研究员、湖南省怀化市银行监管分局,莫开伟央行决定,自2016年3月1日起,普遍下调金融机 -

法国遇袭土耳其政变 世界到底怎么了?

全球市场正式进入“多事之夏”,猜中了开始、猜错了结果的退欧公投仅仅过去三周,正当人们还沉浸在法国尼斯国庆日恐怖袭击中时,一日之隔,...