您的位置:首页 >投资创新 > 投资创新

安信基金:投资能力是立司之本

![]() 2016-12-05 17:58:01

来源:互联网

2016-12-05 17:58:01

来源:互联网

简介:从制度框架上,每个事业部实质上就是一个“账套”,每个事业部都有自己独立的成本、收入核算系统。这个制度允许赋予事业部较大的自主决策权,包括在人

从制度框架上,每个事业部实质上就是一个“账套”,每个事业部都有自己独立的成本、收入核算系统。这个制度允许赋予事业部较大的自主决策权,包括在人员招聘、业务策略、出差等日常事务上都会灵活很多。中国基金报记者 方丽

基金行业野蛮生长已成历史,后来者想占据一席之地必须拿出过硬的市场竞争力。即将迎来五周岁生日的安信基金显露出“后起之秀”的势头,凭借股债并进的优异业绩,安信基金成立五年以来基金及专户产品的合计资产管理规模已升至12月初的近700亿元,构建了股票、债券、打新、货币(含场内)、定向增发、量化对冲、指数(含分级)、FOF八条业务线。

为什么安信基金五年来能取得如此好的发展?安信基金总经理刘入领在接受中国基金报记者采访时表示,之所以能够取得较好的发展成绩,主要因为有做强做大的愿力,以及人性化的激励机制。

刘入领表示,资产管理行业未来将迎来黄金发展时期,公司未来要巩固固定收益领域的传统优势,在权益投资业绩已比较突出的背景下,做大业务规模,并逐步建立另类投资能力,提高公司投资团队对不同市场环境的适应能力,为客户提供更加多样化的选择。

构建八条业务线

多层次服务客户

中国基金报记者:能否总结下安信基金成立五年以来的发展情况?

刘入领:安信基金从一开始就将公司发展的愿景定为“成为广受尊敬的一流资产管理机构”。即便五年前正值基金行业的低谷期,公司还是高举高打,进行了队伍、设备等方面的配置,按照大型基金公司的规范运作,起点相对较高。

首先,作为一家资产管理机构,安信基金的投资能力突出,公司产品几乎没让客户亏钱(除工具型的被动指数产品)。而且我们的股债投资业绩都不错。专户的投资业绩也不错,股票专户在可比同类阳光私募基金中位居前20%以内,债券专户今年的年化投资收益接近10%。

其次,安信基金的产品线布局比较齐全,涵盖股基、债基、混合型基金、货基、ETF、LOF、分级基金、指数增强产品、FOF、量化对冲等产品,在固定收益、打新产品、权益投资等领域拥有较高的市场认可度和良好口碑。

同时,我们更在意公司内在成长。经过五年的发展,我们打造了一支专业、敬业、高效、稳定的员工队伍,形成了一个适合做事、坦诚、务实、友好的企业文化,这些都使公司的核心竞争力有了坚实的支撑,为公司长期持续健康发展奠定了扎实基础。

中国基金报记者:安信基金成立以来取得较好成绩的原因有哪些?

刘入领:安信基金之所以能够取得较好的发展成绩,主要在于两个方面:第一,我们有做强做大的愿力。安信基金的股东在各自的行业都有极高的声望和市场地位,我们希望自身在基金行业的地位能够与之相当,这是鞭策我们只争朝夕、不断努力的内在动力。第二,我们有比较好的机制。说得夸张一点儿,是建立了一个人性化的激励机制。事业部制较好地解决了公司利益、事业部利益和个人利益的关系。

这两个方面既给我们提供了动力,也提供了灵活性,使得安信基金整体上的决策机制、行动效率都更有保障,能够较快地识别和把握市场提供的各种机会。

巩固固收优势

做大权益规模

中国基金报记者:安信基金在未来3至5年内的发展目标是什么?

刘入领:安信基金未来几年将更加突出投资管理机构的定位,更加强调投资能力立司的理念,进一步巩固和提高权益投资、固定收益投资的能力,建立另类投资的能力。

未来3至5年,我们希望公司的公募基金管理规模能够超过1000亿,整体受托资产管理规模能够超过2000亿。

中国基金报记者:制定这一发展战略的原因是什么?您对基金乃至大资产管理行业的发展前景如何判断?

刘入领:基金行业是强监管的行业,监管精神是引导基金公司和基金子公司回归投资主业。这一监管精神将会保持连续性并不断强化,必须去适应和跟随。

我国资产管理行业将迎来黄金发展时期,这是我们制定上述战略的另外一个重要依据。如果说2009年之前的资产管理行业处于(规范后的)初创时期,2010-2011年是困难时期,2012-2015年是多元化时代,那么在2016年经历重回主业的调整后,2017年将迎来重要的发展机遇期。

一方面,我国居民财富总量迅速增加,居民财富向证券市场的配置也会快速增加;另一方面,资本市场有望迎来崭新的发展阶段,能够提供较好的投资机会。最为重要的是,业务聚焦之后,基金行业作为全社会投资能力的承载者的定位将更加突出,会吸引来自全社会的资金涌入。

中国基金报记者:您能否具体谈一下达成战略目标的实施计划,如阶段性目标如何设计、重点业务推进方向等?

刘入领:首先,我们要巩固在固定收益领域的传统优势,进一步做大包括债券基金、货币基金、“债券+打新”产品在内的业务规模。

其次,在权益投资业绩已比较突出的背景下,我们将在保持投资业绩领先的基础上,致力于做大权益投资的业务规模,我们希望5年内将纯权益投资的业务规模扩大到300亿以上。

最后,我们要建立另类投资能力,提高公司投资团队对不同市场环境的适应能力,为客户提供更加多样化的选择。

事业部制保障发展

中国基金报记者:安信基金事业部建设受到行业注意,能否简要介绍一下安信基金事业部制设计理念和制度框架?

刘入领:从理念上讲,事业部制度就是一个内部创业机制。优秀的人才不必出去自己成立公司,在公司内就可以创业。这样创业失败的风险就会降低很多,创业的门槛也会低很多。

从制度框架上,每个事业部实质上就是一个“账套”,每个事业部都有自己独立的成本、收入核算系统。这个制度允许赋予事业部较大的自主决策权,包括在人员招聘、业务策略、出差等日常事务上都会灵活很多。另外,我们不仅为投资团队建立事业部,也为销售团队建立了事业部。因为销售能力在基金行业具有一定的独立价值,具备实行事业部机制的基础。

中国基金报记者:相比其他基金公司,安信基金的事业部制有什么特点?

刘入领: 一方面,我们的事业部机制完全是自主设计的,基本没有参考业内其他公司的方案。开句玩笑,我们对自己的事业部机制拥有完全自主的知识产权,它比较适合安信基金自身的特色和所处的发展阶段,很接地气。

另一方面,确保事业部机制完全兑现,现在事业部机制在安信基金内部非常有信用,大家都十分相信公司的制度。我们的制度是,只有创造出收入,你才能从中获得自己的那部分收入;只要你能创造出足够多的收入,公司就一定能够确保你的收入得到实现。

中国基金报记者:下阶段公司事业部制度的发展方向如何?

刘入领:良好的机制是实现战略目标的关键,事业部制度对公司发展起到了非常积极而重要的作用。为了迎接行业的黄金发展时期,我们将进一步完善事业部制,在保持其框架不变的情况下不断优化,为公司发展提供不竭的动力。

我们的习惯是,年初认真商量后制定规则,哪怕年内觉得个别地方不合适,年底也要落实,不合适的地方在第二年初调整,这能确保在下一年初大家一起商议如何完善制度时,所有人都会认真提出意见。

基金行业是个强监管的行业,公募基金在某种程度上是社会公器。所以,实行事业部制度必须处理好分权与集权的关系,在把该放的权力放下去的同时,必须把该管住的管起来。因此,在强调事业部制度为员工提供创业机会的同时,也反复强调维护公司业务合规、有效控制风险的必要性。安信制定了完善的内控机制,颁布了严格、明晰的违规处罚机制,高频度地开展合规、风控培训,考试不合格的事业部负责人和员工不得开展相应的业务。

事业部机制将带来安信基金另一个快速发展的五年,对此我们充满信心。

(:柳苏源 HN091)

相关文章

- 安信基金:投资能力是立司之本

- 参与定增八成盈利 20家基金公司紧急涉足定增

- 沪指强势震荡收盘小幅上扬 周K线罕见七连阳

- 五大类基金前11月业绩排名 最赚钱的是它!

- 黄金理财市场现风口 国美黄金蓄力三年或成领跑者

- 上交所:分级基金投资者门槛定为证券类资产30万元

- 银监会于学军:投资带动经济增长的格局短期难以改变

- 备战公募FOF 基金公司加速布局工具化产品线

- 今年以来逾2000只基金发生基金经理变动

- 东方赢家保本12月12日完美收官 年化回报达9.27%

- 湖南信托牵手中国PPP基金 PPP业务或成地方系信托公司“跳板”

- 沪指再刷10个月新高 择股能力强的基金已赚翻

- 华商基金鲁宁:蓝筹行情有望持续至明年上半年

- 持有市值30万以下投资者将告别分级基金交易

- 深港通落地 三类基金配置价值渐显

- 森特股份与名雕股份网上申购中签结果出炉

- “全民定增”时代开启 广发睿吉认购进入倒计时

- 超豪华车今起加征10%消费税 200万豪车一夜要涨17万

- 分级A隐含收益率回升 分级B价格上涨

- 沪港深系列基金“扛把子” 前海开源称A股蓝筹估值将改

随机图文

-

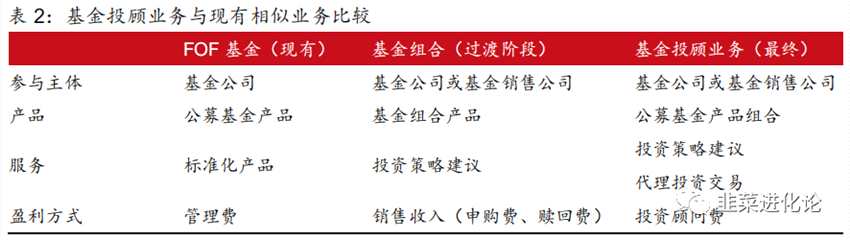

快读研报|基金组合与FOF基金有何不同?天天、且慢与蛋卷哪家强?

随着投资渠道的多元化,买基金的选择也日趋多样,对于很多投资者傻傻地分不清FOF基金与基金代销平台上的基金组合有什么区别,更别提当下... -

大成基金刘旭:从不赚认知以外的钱

2014年末-2015年中,牛市行情火热开启,投资者们纷纷入场,随之而来的是大量公募基金产品新发,基金市场行情水涨船高。这一年,也是新一代的 -

杨德龙:快牛是牛市启动特征 后市仍然是慢牛长牛

文 前海开源基金首席经济学家杨德龙7月8日周三A股市场盘中出现了一定震荡,但随后两市继续上攻,牛市氛围不减。与前几个交易日券商股连续... -

CB Insights全球CVC排名出炉, CEIC位列产业基金前十

近期,全球知名市场数据分析机构CB Insights公布了《State of CVC Global 2021》,针对2021年的全球趋势、行 -

权益大司诚意之作 富国匠心精选12个月持有期(主代码:012477)盛大发行中

中国经济正处于转型机遇期,产业结构变革中孕育着中长期投资机遇,在富国明星基金经理曹晋看来,股市的发展是一个国家演进的过程,“我对自... -

《百度推荐》花呗怎么套到微信里(正规方法刷花呗)

《百度推荐》花呗怎么套到微信里(正规方法刷花呗)【诚信花呗24小时在线】【花呗风控秒到账】【花呗怎么转账到给朋友】【怎么把花呗的钱提出... -

顺丰80亿定增落定 4家基金公司获配近半浮盈达47%

本文首发于微信公众号:中国基金报。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。顺丰控股(002352)今晚公告非公 -

沪指强势震荡 创业板指暴涨逾3%创出今年以来最大单日涨幅

摘要 【收盘播报】沪指强势震荡,创业板指暴涨逾3%,创出今年以来最大单日涨幅。沪指今日延续震荡整理态势,几乎是平盘