您的位置:首页 >投资创新 > 投资创新

央行今日实施2500亿元逆回购 单日净投放1700亿元

![]() 2016-09-19 09:47:50

来源:互联网

2016-09-19 09:47:50

来源:互联网

简介:中国央行将进行1800亿元7天期逆回购、700亿元28天期逆回购。另外,公开市场今日有800亿元逆回购到期。单日净投放1700亿元。中国央行

中国央行将进行1800亿元7天期逆回购、700亿元28天期逆回购。另外,公开市场今日有800亿元逆回购到期。单日净投放1700亿元。中国央行将进行1800亿元7天期逆回购、700亿元28天期逆回购。

另外,公开市场今日有800亿元逆回购到期。单日净投放1700亿元。

数据显示,今年8月,央行口径外汇占款减少1918.95亿元至23.25万亿元人民币,为连续第十个月下降。在外汇占款持续缩水、资金外流压力未彻底缓解的背景下,央行需要通过各种手段供给流动性,保持资金面平稳。但是,在去年已多次降息降准的基础上,今年以来,央行在调节流动性手段的运用上已经显得愈发谨慎。

中信证券固收团队认为,从国内货币政策来看,央行灵活利用货币政策工具,打造政策利率曲线的意图愈发明显;从汇率角度看,美联储加息预期发酵,汇率贬值、资本流出压力仍在,总体而言,流动性环境并不宽松。

申万宏源债券分析师孟祥娟表示,央行在传递降杠杆政策导向的同时也尽量维持资金的平稳,降杠杆举措整体仍将较为稳健,在临近国庆假日前,预计央行将继续通过各种举措维持资金面的相对平稳。

【相关报道】

降低期限错配风险央行持续加码28天逆回购

央行继续加码28天期逆回购。

9月18日,亦是中秋节后第一个交易日,央行在公开市场开展1500亿元7天期逆回购及1200亿元28天期逆回购,顺延至18日到期的逆回购到期总规模为1300元,当日净投放为1400亿元。

这已是央行连续第三个交易日开展28天逆回购。上周一(9月12日),市场传出央行询量28天逆回购的消息,随后两个交易日,央行分别开展600亿元和650亿元28天逆回购,2.55%的中标利率颇让市场感到意外。央行上一轮开展28天逆回购操作在今年春节期间,彼时,中标利率为2.6%。

“在没有宽松货币政策护航的情况下,降低中标利率可以降低对市场的影响。”华南某银行交易员对21世纪经济报道记者表示,央行此次重启28天逆回购,“延长了投放期限,意味着抬高了成本”,但中标利率下调5BP,“对冲了一部分影响,释放的信号也更中性。”

市场普遍认为,央行开展28天期逆回购操作,主要目的是缓解季末、节假日等因素影响,保持节前资金面平稳运行。

尽管如此,资金面依旧略为紧张,隔夜资金的成交占比下降,各期限资金加权利率普遍上涨。其中,银行间市场质押式回购隔夜加权利率过去一周上升约8BP至2.1998%,7天品种上升了约11BP至2.2029%。

在对市场的影响上,中金公司利率债分析师陈健恒表示,逆回购期限的拉长,对资金利率有引导作用,并非决定性作用;而反脱媒和存款活期化的趋势使得银行资金成本逐步下降,金融体系资金驱动可能重回表内,债券市场仍将延续慢牛行情。

降低期限错配+完善利率曲线

8月下旬以来,央行陆续重启14天和28天逆回购。每次消息的传出,均对货币市场、债券市场形成一定扰动。

“28天的逆回购利率是2.55%,比起7天品种的2.25%,如果把资金切换过来,意味着成本提高了30BP。”北京某公募基金交易员对21世纪经济报道记者表示,央行推出更长期限逆回购,除了今年中秋节、国庆节相距较近,需“缓解节假日流动性压力”外,更重要的目的或是通过增加资金端成本,“有点变相加息的意思,主要是现在经济大环境不好,但有些行业、市场却存在泡沫,需要挤一挤。”

九州证券首席经济学家邓海清指出,2013年中秋与国庆时间间隔比2016年更近,但彼时并未进行28天逆回购操作,而是继续7天和14天逆回购。

邓海清续称,结合上一次拉长至14天逆回购来看,央行有意引导资金负债端期限拉长,以降低市场的期限错配程度;可以进一步猜测,央行可能加大MLF等更长期限工具投放力度,以减少短期资金循环投放压力,实现其“锁短放长”目标。

中信证券首席固收分析师明明认为,从28天逆回购2.55%的中标利率来看,操作利率较上次下调5BP,表明央行打造政策利率曲线的意图明显。

其具体体现在两个方面:一是7天逆回购操作利率是政策利率中枢,2.25%保持不变也表明了货币政策的实质稳健态度不变;二是7天、14天、28天操作利率平均间隔15BP,显示央行有意维护政策利率曲线平稳。

“此次28天逆回购重启与年初操作的不同之处,因为年初的操作只有缓解跨节流动性需求的功能,但此次操作还具有完善政策利率曲线,化解市场杠杆和期限错配风险的功能,所以年初28天操作的2.6%与7天和14天利率明显有分歧,在此背景下,央行把公开市场三个短期品种的操作利率平均分布,也表明了引导短端利率的信心和决心。”明明表示。

银行自营将接棒理财

“今年以来大部分时间里,资产荒导致的配置需求,一直在压低债券收益率。8月中旬之前的一段时间里,市场是一股填平一切价值洼地的势头,10年国债被压到2.64%这样的低点。”前述华南某银行交易员对21世纪经济报道记者说,“最近这一个月,市场处于调整期,但调整完以后,收益率可能还得慢慢下,债牛还会延续,就是会比较慢,而且过程中波动会更多。”

中金公司利率债分析师陈健恒指出,“资产荒”的背景和逻辑在中短期内不会有明显变化,但鉴于资金成本的变化对未来整体利率能否进一步下行以及下行的幅度影响更为关键,资金成本会成为下一步影响债市的核心因素和重要逻辑。

“前段时间长期限债券利率下行得比较猛,我们一度非常关注央行的7天逆回购利率会不会下调,因为利差空间已经非常小了。一直没等到,说明央行已经铁了心不会再惯着市场了。”前述公募基金交易员说。

明明亦表示,自重启14天逆回购以来,央行逐渐用14天逆回购代替7天逆回购。一方面,公开市场操作已逐步日常化,很大程度上取代了“降息降准”的必要性,另一方面,资金“缩短放长”,通过拉长融资期限的方式提高资金成本。“大水漫灌”已是历史,在全球流动性边际趋紧的环境下,对我国而言,货币政策保持中性偏紧已是不争的事实。

在这样的背景下,资金成本的驱动力,将有赖于其他因素。

陈健恒认为,尽管货币政策放松缓慢,但反脱媒和存款活期化趋势使得银行资金成本逐步下降,金融体系资金驱动可能重回表内,债券市场仍将延续慢牛行情。

其分析称,央行流动性投放工具主要是用于补充基础货币,并且只是银行负债成本的一小部分,“向央行借款目前只占银行负债资金的2%-3%;银行负债方还有相当大比例的存款,大型国有银行的存款占计息负债比重超过80%,股份制和城商行也普遍在60%-80%水平”,因此,逆回购期限的拉长,对资金利率有引导作用,并非决定性作用。

其进一步指出,存款活期化带动银行存款和整体资金成本逐步下降,而这,将对市场产生更为深刻的影响。

其中,“居民活期和定期存款增速差”、“企业活期和定期存款增速差”这两个指标,今年以来分别在10%、20%处上下浮动,而往年这两个指标多呈现为负值;同时,今年银行半年报亦显示,银行计息负债成本较去年末下降了30-40BP,即便成本相对较高的中小银行,其综合成本亦已低于7天回购利率。

陈健恒预测,未来具有成本优势的银行表内资金将接过理财的接力棒,成为主要的资金驱动力,对接居民和政府加杠杆的需求。同时,表外的银行理财和保险保费增长放缓和利率逐步下调会使得表内存款资金的流动减少,活期化也会更为明显,有利于银行表内资金运作。

“去年银行理财规模增速超过50%,今年上半年一下子回落到百分之十几了,最近理财发行量没有太明显增长。一方面是因为息差在缩窄,目前还有一些银行理财成本和收益是倒挂的;另一方面,表外业务的监管也在趋严。考虑到目前理财产品很多也就是投投利率债,自营如果能发力,肯定能产生一定的替代效应。”前述银行交易员说。

央行暂停14天逆回购>>>

央行加大资金投放保障跨节流动性暂停14天逆回购

央行净投放创新高>>>

创5个月新高央行上周净投放5251亿元

相关文章

- 央行今日实施2500亿元逆回购 单日净投放1700亿元

- 进场“捡便宜货” 震荡市定增基金成“必杀技”

- 成都购房再出新规 首套房首付比例最低三成

- 经济参考报评论:频繁用“限”字手段 会让市场更扭曲

- 央行调查显示:50.9%企业家认为宏观经济偏冷

- 首钢河钢巨无霸计划搁浅 上市公司公告称终止筹划重大事项

- 悲情德银被逼险境 天价罚单或成最后一根稻草

- 楼市18个月的上涨周期后:购房者恐慌入市 政策收紧箭在弦上

- 投基策略:节后A股大概率反弹 增配偏股型基金

- 四个故事告诉你 员工成为基金公司股东是一种怎样的体验

- 股市这么差竟然有两只基金一天暴涨30%+!真相看这里

- 23只基金超配地产股 年内八成跑赢大盘

- 一周基金业绩点评:偏股类重挫 债基抗跌显著

- 国家统计局服务业调查中心解读2016年9月中国采购经理指数

- 十岁信达澳银基金:股基规模缩水 货基扛起规模大旗

- 中国央行副行长易纲:中国经济比此前更稳定

- 万科下一个战场或是董事会改选 与深铁合作估计要黄

- 国庆19城现限购奇观 房价会不会跌(附市场解读)

- 全国调控一盘棋 但每个城市都有自己的小算盘(附最新楼市调控地图)

- 前三季中长期纯债冲刺赛:九成九产品正收益 定开类最受宠

随机图文

-

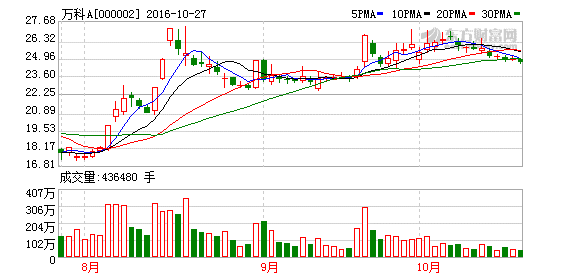

万科三季度发生了什么?137只基金大撤退证金抛售 5万股东进场

【万科三季度发生了什么?137只基金大撤退证金抛售 5万股东进场】《每日经济新闻》记者根据东方财富Chioce数据统计显示,今年第三季度,万 -

施罗德投资郭炜:2020年权益资产的机会优于固收资产

近年来,中国金融市场持续对外开放,多家外资机构明确看好中国机会,纷纷发出最强音。施罗德投资是首批进入中国市场的外资机构之一,这家创... -

泰达宏利基金王鹏:布局高景气度行业 新能源汽车是首选

今年以来,新冠疫情不仅带来新一轮的行业洗牌,并且行业内部的分化也越来越剧烈,在此背景下,高景气度行业以及其中的龙头企业受到市场的青... -

富国基金王乐乐:关注投资盈亏比 看好智能汽车赛道前景

1月22日,富国基金量化投资部ETF投资总监王乐乐做客互联网,与投资者分享他对目前市场的精彩见解以及关于智能汽车行业的看法。嘉宾介绍:王乐乐 -

洞察|南京证券子公司富安达基金违反资管业务缴纳行政和解金180万元 新任董事长李剑锋曾任富安达基金总经理

1月20日,证监会公告称,上海司度、富安达基金、千石资本等5家公司及其相关工作人员,就其涉嫌违反账户管理有关规定以及资产管理业务有关规... -

【财经翻译官】美联储加息多国跟进 缩表进程已开启

原标题:【财经翻译官】美联储加息多国跟进 缩表进程已开启3月16日拍摄的视频画面显示,美联储临时主席鲍威尔在华盛顿出席线上新闻发布会... -

消息称公募大佬刘明月遭调查 突然卸任全部基金经理职务

又一个公募大佬可能出事儿了。公募大佬刘明月突然卸任全部基金经理职务。而记者从知情人士处获悉,刘明月目前正在被调查,被调查的时间段主... -

公募2017最看好四大主题 背后的绩优基金选好了

【公募2017最看好四大主题 背后的绩优基金选好了】机构投资者看好的主题自然值得普通投资者关注,不过由于专业程度、信息获取、时间限制等因素的