您的位置:首页 >深度报道 > 深度报道

这年头炒股买基不仅看命 还考验脑洞

![]() 2017-09-20 07:50:20

来源:互联网

2017-09-20 07:50:20

来源:互联网

简介:本文首发于微信公众号:分级掌柜。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。级掌柜一朋友今天说了这么一番话:自小就

本文首发于微信公众号:分级掌柜。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

级掌柜一朋友今天说了这么一番话:

自小就被教育:

钱难赚,那啥难吃。

长大后,真真切切的体会到了钱难赚,可那啥难不难吃就不太清楚了。

而自从进了“基”市股市后,又切实体会到了另一个人生真谛——看命和认命的重要性。

级掌柜让他举例说明,他竟捋顺了20多年来从未捋顺过的舌头,滔滔不绝才思泉涌:

卖掉的都是未来涨得最好的;买入的都是未来跌的最惨的;年初押了中小创,7月换仓漂亮50上周追了周期股,顺便抛弃大龙头步步惊心步步错日日盯盘日日输这,这奏是命~

确实,今年的市场并不好做,个股跑不过指数,赚钱全靠押对风格。而最近市场又表现出轮动太快的特点:8月份的宏观经济数据不及预期令近期支撑市场的周期主线陷入不小的麻烦,7月下旬以来强势反弹的小票也陷入了“乱战”格局,市场风格陷入双重纠结。

而这,或许还不是难的全部。

据历史经验,每年到了4季度,市场某些行业就会出现短期逆袭。比如:

2012年12月的银行,上演前11个月下跌-4.3%,到2012.12.4—2012.12.31大涨24%的绝地反击;

2013年9月的自贸区主题,2013.8.27-2013.9.24,一个月内上海自贸区指数大涨105%,相对上证综指超额收益达到96%;

2014年11月-年底的券商,期间暴涨105%,上证综指仅收涨37%;

2015年11月券商大涨、12月地产暴动;

2016年11月建筑,从落后沪指12.5%到领先沪指10%。

近5年年年如此,今年呢?大概率又有异动。

所以,现在的重点是,这个异动可能是谁?

海通证券(600837) (600837)首席策略分析师荀玉根说:震荡市中,四季度的行情需要开脑洞。

好吧,这年头,炒股买基不仅看命,还看考验想象力。那我们不妨先梳理一下每年异动板块的几大特点:

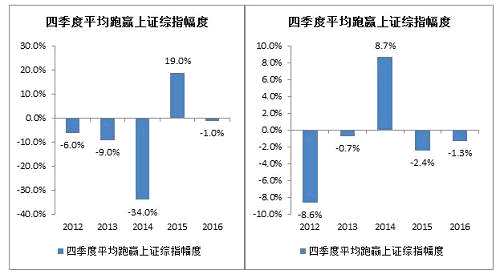

1.从前期涨幅来看。级掌柜统计了2012-2016年每年前三个季度领涨的前5大行业和领跌的后5大行业在四季度的超额收益表现,结果表明,除了2014、2015年以外,其他时期这些行业在四季度的平均超额收益均不显着。所以,在震荡市背景下,涨幅处于中间的行业反而容易逆袭。  数据来源:海通策略

数据来源:海通策略

2.配置低。机构年底排名博弈激烈,低配板块将成为排名靠后机构实现弯道超车的潜在筹码。比如2012年底银行大涨前,基金仓位已从2010年的27%跌至5%,处于历史最低点;还有15年年底的券商,亦是如此;

3.政策或事件催化。比如2013年的自贸区、2014年的降息刺激,还有2015、2016年的险资举牌,等等。

特点已在,再结合今年股市的轮动脉络以及各行业走势,海通证券提供给我们以下几大猜想:

猜想1:券商。从涨幅来看,前8个月上涨7%,低于上证综指,涨幅相对落后;从配置来看,截止2017年2季度,券商板块的基金持仓比例为0.9%,低于历史水平;再看催化剂,市场交易量、两融余额持续上行,风险偏好修复带来增量资金,券商的基本面可能改善;

猜想1:券商。从涨幅来看,前8个月上涨7%,低于上证综指,涨幅相对落后;从配置来看,截止2017年2季度,券商板块的基金持仓比例为0.9%,低于历史水平;再看催化剂,市场交易量、两融余额持续上行,风险偏好修复带来增量资金,券商的基本面可能改善;

猜想2:房地产。从涨幅来看,今年房地产微跌0.3%,属于滞涨板块,且目前估值不高;从持仓来看,基金中报显示重仓股中地产占比处于历史低位;从催化剂看,9、10月是传统地产销售旺季,若金九银十销售数据较差,地产调控政策可能偏松。

文章来源:微信公众号分级掌柜

(:于振冬 HF103)

相关文章

- 这年头炒股买基不仅看命 还考验脑洞

- 九州证券邓海清:新型“降准”10月底后可能开启

- 私募发行热情走低,淡水泉、高毅等逆势频发新品

- 基金付46亿尾随和34亿交易佣金

- 人民币单日疾贬近1% 央妈意在防止升值预期过度膨胀

- 收益走高货币基金“当红” 三大指标筛选投资标的

- 社保基金组合扎堆绩优股定增 最高折价22.36%

- 方正富邦产品禁发又遇清盘 正诸多难题待解

- 首批公募FOF获批 基金迈入资产配置新时代

- 权益类基金年内累计分红255.11亿 分红比例上升

- 新基金要断档了?终于可以清净一段时间了!?

- 36家机构分享58.66亿基金托管费

- 公募FOF催生配置需求 ETF市场迎来大扩容

- 行业建议设立市场退出机制

- 多只基金调整所持公司估值方法

- 富曼欧潘福平:投资者教育应从娃娃抓起

- 国美互联网:新零售的场景革命电商

- 私募欲加杠杆 募资熟套路竟然卡壳

- 广发旗下10只权益基金今年回报超20%

- 憨分剑桥联合热议互金 “中国经验”成为焦点

随机图文

-

上市公司并购基金募资额激增3倍,这个行业最活跃

按下葫芦浮起瓢。自今年2月17日再融资新规出炉后,在A股市场再融资得到规范的情况下,除可转债融资规模大幅增长外,上市公司成立并购基金募... -

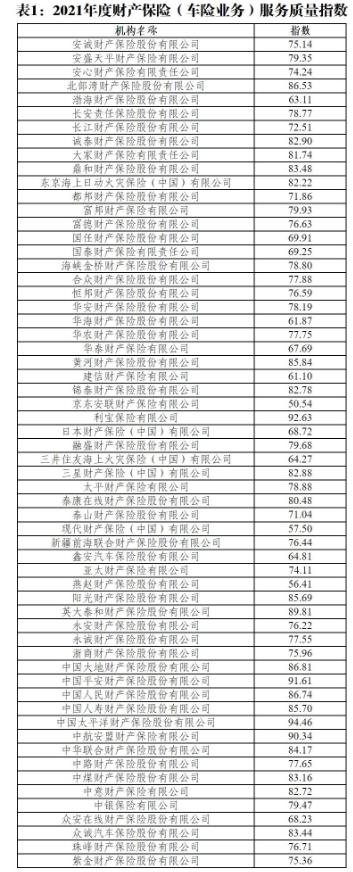

快讯 | 中国银保信发布2021年度保险服务质量指数 六家公司小于60

财经网金融讯 3月29日,中国银行保险信息技术管理有限公司(以下简称中国银保信)发布2021年度保险服务质量指数。这是继中国银保信发布202 -

公募基金成北交所公司调研主力 龙头公司获基金公司“组团”

2021年进入倒计时,基金年度业绩决战已拉开序幕。从最新战况看,“翻倍基”的数量处于持续变化中。另一方面,北交所开市运行仅6个交易日,多家公 -

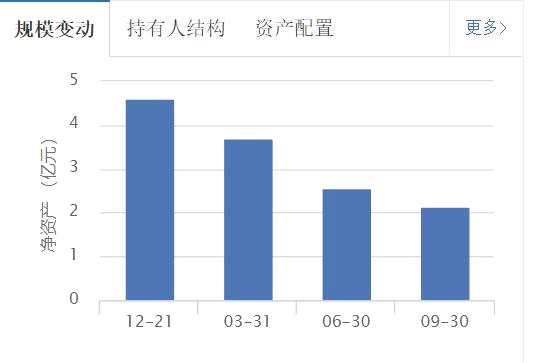

首批债券基金三季报亮相,定开债基杠杆率超1.5倍,利率债基规模连续三个季度缩水

财联社(北京,记者 陈俊岭)10月21日,德邦基金旗下三只债券型及基金三季报揭开神秘面纱。这三只均成立于2020年的“20后”债券基金,交上 -

监管收紧 货币基金四季度以来零发行

已受理尚未获批货币基金一览数据来源:证监会官网 李树超 制表中国基金报记者 李树超年底货币基金收益率突破4%,短期理财基金收益率突破4 2% -

聚力可持续 一起向未来 中国太保发布2021年可持续发展报告

3月27日,中国太保发布2021年可持续发展报告。这是中国太保在连续13年发布社会责任报告的基础上,首次发布可持续发展报告,彰显其致力于可持 -

华夏基金2021年上半年净利润超10亿 同比增40.22%

2021年上市公司半年报陆续披露,部分控股参股的公募基金上半年经营情况也随之浮出水面。中信证券2021年半年度报告披露,截至报告期末,华夏基 -

资管巨头突然注销外资私募管理人,咋回事?

作者: 吴君在进军中国市场做私募业务五年后,近期全球资管巨头富达国际突然注销了其在上海的WOFE富达利泰投资管理(上海)有限公司的私募基金管