您的位置:首页 >深度报道 > 深度报道

IMF发言人重申将于11月评估人民币纳入SDR问题

![]() 2015-11-13 17:43:51

来源:采编

2015-11-13 17:43:51

来源:采编

简介:IMF发言人Rice:重申执行董事会将在11月份就人民币SDR问题开会。IMF发言人Rice:重申执行董事会将在11月份就人民币SDR问题开

IMF发言人Rice:重申执行董事会将在11月份就人民币SDR问题开会。IMF发言人Rice:重申执行董事会将在11月份就人民币SDR问题开会。

【延伸阅读】

人民币若入SDR利好在岸债市 近6千亿美元“金矿”吸引力何在?

人民币纳入国际货币基金组织(IMF)特别提款权(SDR)货币篮子呼声日益高涨之际,外国投资者已经从中寻找到了新的投资契机,他们将目光瞄向了以人民币计价的在岸债券。此前IMF虽然将开会讨论时间推迟至11月底,但人民币入SDR几乎已经是板上钉钉的事情了。

安盛投资管理预计,人民币若成功入SDR,未来五年总共约有6000亿美元的资金将流入人民币资产,而其他国家央行的被动买盘实际只是其中一小部分,大头来自于基金和资产管理公司。他们普遍认为,这些资金中的大部分将投向固定收益产品,尤其是中国政府和政策性银行发行的高评级债券。这类债券风险低而收益率较高。

渣打银行负责央行及主权财富基金的主管Jukka Pihlman称,“我们问过的央行中,多数都对IMF将人民币纳入SDR表示支持,并正在为此做准备。一些央行考虑在外汇储备中首次给人民币分配额度,还有一些则考虑在现有基础上进一步增持人民币。”

摩根资产管理亚洲定息部主管张冠邦称,(人民币纳入SDR)将触发诸多外汇储备管理公司重新分配持仓权重,全球投资者对中国债券肯定是投资不足,因为他们几乎都是从零开始。

加上其他外储管理人和投资者,短期内每年大约有1%的除中国外的全球外汇储备料将重新配置到人民币资产中。

Fidelity Worldwide Investment的投资组合经理Bryan Collins指出,“我们正在逐步增加对人民币债券的风险敞口,与(境外发行的)‘点心债’相比,我们对境内发行的政府债券更感兴趣。”

伦敦Sun Global Investments投资长Sanjiv Shah指出,“随着更多投资人开始交易人民币债券,从而令市场流动性改善,这将进一步提高人民币债券吸引力。这将使我们更容易投资,肯定会促使我们增加人民币债券投资。”Sun Global的资产管理规模约5亿美元,其中约1200万美元投资于离岸人民币债券。

在岸人民币债券吸引力何在?

那么在岸人民币债券的吸引力到底在哪里呢?在国内债市近期大幅回落调整的情况下,为何这些海外机构会青睐它们呢?

景顺集团亚太区固定收益首席投资总监胡嘉林解释道,“人民币债券收益率在全球市场上很高。目前境内10年期国债息率在3%左右,对应的美国10年期国债是2.1%,德国、日本更不用说了,以前传统高收益的货币是澳大利亚元、新西兰元,他们现在的收益率相比人民币还要低。而且中国的信贷评级是很高的,AA级,如果你买比中国政府信用评级低很多的西班牙、意大利的国债,你会发现,他们不仅信贷的风险要比中国政府的信贷风险高很多,而且利率要比中国低很多。”

胡嘉林并指出,进一步看,全世界那么多高信贷评级的国家中,他们的国债没有一个完全真实的利率。中国的CPI是1.5%左右,10年期国债息率是3%,减去CPI还有1.5%的正回报,而德国、日本、英国等很多国家的实际利率是负数。

胡嘉林补充道,“另外由于中国的经济周期、利率周期和其他国家不一样,在岸人民币债券市场相对其他发达国家债券市场的价格相关性很低,对整个资产组合可以起到分散风险的作用。”

在岸人民币债券未来前景广阔

根据人民银行公布的数字,现在在岸人民币债券市场规模大概是7万亿美元左右,这里面只有2%是由外国人持有的,这个水平很低。胡嘉林表示,观察发展中国家,或者是新兴国家当地的债券市场,通常来讲,有20%-40%是外国人持有的。如果外国人持有的比例从2%提高到12%,上升10个百分点,意味着会有7000亿美元进来。而且如果外国投资者进入在岸债券市场,会继续把利率拉低。

事实上,境外投资者正在跑步进场。中国债券信息网数据显示,2015年8月,中国债券市场境外机构投资者达到274个,本年内增加115个。2014年全年,境外机构对国内政策性银行债券持有量增加了110%,对企业债持有量增加了71%,对央行票据持有量增加了81%,对记账式国债持有量增加了63%。

招商证券今年7月16日发布的研报指出,境外机构人民币资产配置与债券投资。 1 季度末,境外机构等持有境内金融资产 4.2 万亿, 其中存款占比最高为 48%,贷款占比 20.8%;债券和股票占比为 16.9%和 14.3%。债券投资总量 7128 亿,占比仅 2%左右,债券投资中国债、金融债、中票和同业存单占比 37%、 37%、 10%和 6%。

招商证券研报并指出,“在岸人民币债市的对外开放度与国际比较。 与新兴市场在资本账户开放初期、以及当前主要经济体债市与股市对外开放度对比, 中国债市的进一步开放是不可逆转的趋势,境外机构占比预计将从 2%提高至 8-10%水平,人民币汇率和利率对离岸和全球金融市场的基准影响力将不断提高。”

高盛9月22日报告指出,中国债券市场存量在2025年,将比现在增加2倍,达到21.6万亿美元,在这之前的10年里,中国债券市场存量增长了5倍,达到6.3万亿美元。对比起来,当前美国债券市场存量规模为45万亿美元左右,中国人民币债券未来空间广阔。

相关文章

- IMF发言人重申将于11月评估人民币纳入SDR问题

- 基金调研新苗头:中邮急选电网股 富国多询水治理

- 最牛FOF看四季度:乐观看后市偏爱成长股

- 传媒行业景气度持续高涨 五大主线提前布局“贺岁行情”

- 11月2日股市早盘内参:私募大佬徐翔涉嫌内幕交易被拘 张高丽称股市已走向稳定

- 基金:IPO重启助A股进入良性循环 开启慢牛行情

- 24只基金提前埋伏券商股 建信双利策略主题持有最多

- 基金业绩分化严重:5只收益翻番 5只亏损超4成

- 天天基金日报(11月12日)

- 徐翔被警察带走 记者实地探访风暴中的泽熙

- 偏股混基净值增逾三成

- 法国版911:全球开启避险模式 2016年十大交易策略

- 5家基金公司扎堆发行保本基金 股市回暖为何青睐“保本”?

- 10月份调查显示:公募仓位超七成 私募超六成

- 十二五期间我国人均GDP增至7800美元

- 商业银行跨入私募基金业 综合金融监管协调“迫在眉睫”

- 争夺私募牌照 银行投贷联动起步

- 年内保本基金均赚逾10% 发行火热多只提前结募

- 今年“双11”基金想静静

- 天天基金周报:后市关注板块轮动机会

随机图文

-

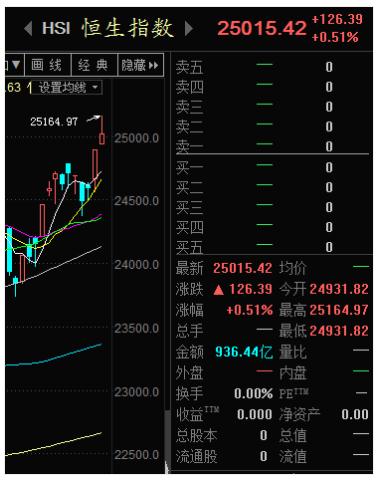

恒指牛气冲天 沪港深主题基金业绩冰火两重天

摘要 【恒指牛气冲天 沪港深主题基金业绩冰火两重天】虽然大家成立时间都不算很长,但是业 -

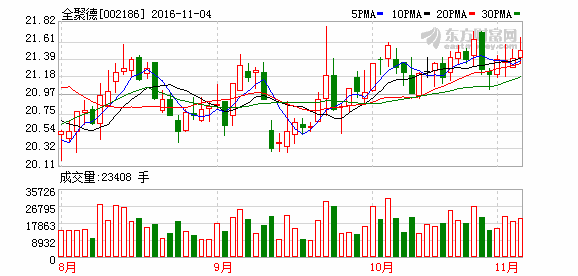

全聚德“真相”被刷屏 东吴与德邦基金三季度结伴“吃烤鸭”

【全聚德“真相”被刷屏 东吴与德邦基金三季度结伴“吃烤鸭”】11月4日,某微信公众号违规文章的处理说明刷爆记者朋友圈,而缘由则是该微... -

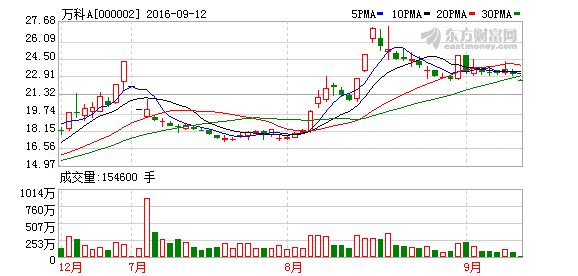

万科:与深铁不存在任何“对赌”安排或意向

万科:与深铁之间不存在以协议或其他任何形式达成的对赌安排或意向。互联网12日讯,万科今日早间公告,经公司自查,并向公司董事、监事及高... -

“酒庄”弃酒养猪?猪肉股会成为张坤、萧楠的新重仓吗

财联社8月2日在经历了7月整整一个月的单边下跌之后,畜牧ETF似乎迎来了一线曙光。成立于今年一季度春节后的行业主题指数基金,鹏华中证畜牧养殖 -

首批10家基金公司业绩曝光 华夏易方达最赚钱

摘要 【首批10家基金公司业绩曝光 华夏易方达最赚钱】 随着公募基金公司的上市公司股东 -

万科控制权大战前途未卜 基金率先调整估值

【万科控制权大战前途未卜 天弘基金率先调整估值】宝能系对基金重仓股——万科A的控制权争夺仍在持续,作为反击,万科A自上周五下午13点起开始停 -

私募举牌乱像迭出 名为举牌实为炒壳(图表)

摘要 2016险资举牌一度成为A股市场大热点,在监管层斥责后偃旗息鼓,但统计数据显示,在2016年举牌大潮中,险资 -

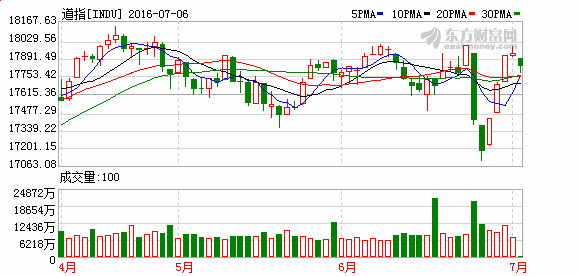

隔夜外盘:脱欧忧虑复燃 欧美股市普跌油价重挫逾4%

【隔夜外盘】周二欧美股市普跌,油价重挫,英镑大跌近2%。点击查看>>>全球股市行情 金价行情 原油行情 美元行情 英镑行情互联网6日讯,受市