您的位置:首页 >财经头条 > 财经头条

市场风格转换 21只基金独门重仓股或迎来机会

![]() 2016-12-11 06:17:36

来源:

2016-12-11 06:17:36

来源:

简介:【市场风格转换 21只基金独门重仓股或迎来机会】临近年末,公募基金为了争夺排名,常常使出百般武艺,而出手拉抬自家所持的独门重仓股不失为较为有

【市场风格转换 21只基金独门重仓股或迎来机会】临近年末,公募基金为了争夺排名,常常使出百般武艺,而出手拉抬自家所持的独门重仓股不失为较为有效的一招,这往往会给相关个股带来短线投资机会。(天天基金网) 临近年末,各家公募基金纷纷发力冲刺年终排名。目前距离年底行情收官仅剩下15个交易日,基金排名大战已经悄然打响。综合全年业绩表现来看,由于一季度股混基金大面积亏损,全年能否扭亏尚存悬念。

临近年末,各家公募基金纷纷发力冲刺年终排名。目前距离年底行情收官仅剩下15个交易日,基金排名大战已经悄然打响。综合全年业绩表现来看,由于一季度股混基金大面积亏损,全年能否扭亏尚存悬念。

从以往经验来看,此时基金独门重仓股往往会出现短线投资机会。

统计发现,截至三季度末的基金重仓股中,共有21只个股被单只基金或一家基金公司独家重仓持有。

跟着基金赚大钱基金代码基金简称近六月收益手续费操作519191万家新利灵活配置混合27.71%0.60% 0.06%购买 开户购买161724招商中证煤炭等权指数分级25.63%1.00% 0.10%购买 开户购买210004金鹰稳健成长混合25.29%1.50% 0.15%购买 开户购买160512博时卓越品牌混合(LOF)25.22%1.50% 0.15%购买 开户购买165525信诚中证基建工程指数LOF24.67%1.00% 0.10%购买 开户购买519185万家精选混合23.38%1.50% 0.15%购买 开户购买,银河证券,截至日期:2016-12-09

金鹰核心资源独门重仓三股

临近年末,公募基金为了争夺排名,常常使出百般武艺,而出手拉抬自家所持的独门重仓股不失为较为有效的一招,这往往会给相关个股带来短线投资机会。

记者据数据统计发现,截至三季度末的基金重仓股中,基金持股占流通股比例在5%以上,且被单只基金或一家基金公司独家持有的重仓股有21只。其中,爱司凯、高澜股份和昊志机电均只由一只基金单独持有。尤其值得一提的是,独家持有这三只个股的基金均为金鹰核心资源,持股比例分别为7.94%、7.79%和6.71%。

除了单一基金持有的个股,那些由同一家基金公司旗下不同基金“抱团”持有的个股同样值得关注。

统计显示,21只基金独门重仓股中,航天科技、南方轴承和多喜爱均被同一家基金公司旗下的6只不同基金持有。其中,航天科技和多喜爱两只个股均由华商基金旗下的6只不同基金持有,航天科技由华商红利优选、华商新锐产业、华商未来主题、华商智能生活、华商动态阿尔法和华商主题精选共同持有7.24%;而南方轴承则是由国海富兰克林基金旗下的6只不同基金:国富焦点驱动、国富金融地产A、国富新机遇A、国富恒瑞A、国富弹性市值和国富中小盘共同持有6.34%。

独门重仓股业绩增长稳定

记者注意到,基金较为青睐的独门重仓股大多属于业绩稳定增长的绩优股。

从持股占流通股比例来看,占比最高的要数电气设备行业的科大智能,该股三季度时虽被小幅减持了112.19万股,但截至三季度末,仍被易方达基金旗下的3只基金易方达创新驱动、易方达新常态和易方达新丝路合计持有16.03%,在21只基金独门重仓股中,持股比例最高。此前科大智能发布的三季报显示,公司今年1-9月实现营业收入10.38亿元,同比增长79.65%,第三季度营业收入环比上季度增长62.29%;归属于上市公司股东的净利润1.68亿元,同比增长94.45%,第三季度净利润环比上季度增长138.58%。

从季度持仓变动来看,化工行业的凯美特气三季度被基金大幅增持了1131.22万股,现在由宝盈基金旗下4只基金:宝盈新价值、基金鸿阳、宝盈策略增长和宝盈资源优选共同持有5.94%。凯美特气此前发布的三季报显示,公司今年1-9月实现营业收入1.84亿元,同比增长118.71%,第三季度营业收入环比上季度增长6.79%;归属于上市公司股东的净利润965万元,同比增长128.97%,第三季度净利润环比上季度增长83.70%。

其他在三季度获得基金增持较多的个股还有雄韬股份、地尔汉宇、航天科技和南方轴承。(大众证券报)

——————————————————

11月各类型基金整体收涨

11月A股市场节节攀升,沪指一度重新站上3300点。从数据来看,上证综指上涨4.82%,而中小板指和创业板单月涨跌幅分别为1.21%和1.08%。行业方面,建筑表现强势,上涨14.27%左右。煤炭和餐饮旅游表现居后,出现小幅下跌。

基金市场方面,凯石金融产品研究中心数据显示,11月97%指数股票基金为正收益,平均收益为3.92%,股票基金平均收益为3.22%,QDII基金、混合基金小幅上涨,分别上涨1.24%、0.57%。仅债券基金小幅下跌,跌幅为0.28%。

从11月收益率排名来看,大盘蓝筹类股票基金、高铁、基建指数基金和一带一路分级基金收益居前。

指数型基金中,信诚中证基建工程指数、南方小康ETF和博时上证超大盘ETF月收益均在10%以上,成为11月最大赢家。

长盛中证申万一带一路分级、南方中证高铁产业分级、鹏华一带一路分级也均以10%以上的月度收益成为最赚钱的分级基金。

股票型基金方面,前海开源优势蓝筹股票A以10.03%的收益率月度排名第一,汇丰晋信大盘股票A以7.98%的月度收益率紧随其后,华安新丝路主题股票以6.48%的收益率排名第三。

汇丰晋信大盘基金基金经理丘栋荣认为,上市公司三季报显示,受益于供给侧改革和价格上涨,周期性行业盈利显著改善,三季度净利增速靠前的行业为有色金属、煤炭、钢铁等。

在丘栋荣看来,供给端的收缩短期效果显现,其中包括政府行政推动下的供给侧改革,也包括纯粹市场化的产能退出。在需求企稳、库存偏低的背景下,供给端的收缩对供需再平衡、产品价格的上涨以及企业盈利能力的回升帮助很大。因此更看好石油石化、化工、建筑、建材等周期类行业板块。

QDII基金成今年基金市场最大赢家

综合公募基金全年业绩表现来看,多数偏股基金离年终实现正收益的目标尚有一段距离。研究中心数据显示,截至11月30日,公募市场各偏股型基金平均收益分别为:主动股票型下跌6.99%,指数型下跌5.16%,混合型下跌4.27%。而同期QDII型基金以7.07%的正收益稳居榜首。

在港股估值修复、美元持续走强、大宗商品转牛的市场环境下,QDII基金今年以来的业绩表现称雄各类基金。其中排名前三位的中银标普资源等权重指数、华宝兴业油气、上投摩根天然资源混合QDII今年以来的收益率均在40%以上。

各大基金公司今年QDII发行也不遗余力,截至12月1日,今年以来成立的QDII基金多达36只(各份额分开计算),仅今年四季度就先后成立了10只QDII基金。历史统计数据显示,自2007年成立首批4只基金开始,在2011年和2016年前后出现过QDII基金成立的小高峰。

不过基金公司内部人士也表示,QDII基金在对冲人民币贬值风险方面的优势突出,但目前QDII额度有限,QDII产品预留的申购空间不大,该类产品规模短期内难以扩张。

上海证券基金评价研究中心总经理刘亦千认为,今年QDII基金收益亮眼,主要受益于美元升值、港股强劲美股向好,原油价格上涨、黄金的避险效应等因素。

“由于多数QDII基金不做汇率对冲,所以受益于美元升值,收益率涨幅显著。今年初以来港股走出一波牛市行情,QDII基金持有的资产大部分比例在香港市场,所以港股也对今年的QDII行情贡献了巨大力量。随着美国经济从复苏中走出,美国股市的持续向好也提升了大量持有美股标的的QDII业绩。另一大收益来源则是原油和黄金。”刘亦千说,大宗商品QDII中持有大比例原油资产,今年原油价格反弹近乎翻倍,拉动了大量QDII净值上涨。海外市场出现的英国脱欧、特朗普当选下届美国总统等事件也给避险的黄金QDII带来机会。

偏股基金全年扭亏尚存变数

2016年行将结束,12月偏股基金表现成为投资者最为瞩目的焦点,由于一季度的大面积亏损,许多业内人士对偏股基金全年扭亏为盈尚存疑虑。

刘亦千表示,目前尚难判断全年偏股型基金业绩能够由负转正。当前A股市场估值处于历史平均水平,但是创业板估值仍高,面临压力。“当前的市场趋势焦点移至大盘蓝筹,这也代表了全球资本市场的风向,银行消费类板块受到资金欢迎,互联网等新经济行业则面临资金流出压力。”

凯石金融产品研究中心分析师桑柳玉也认为,每年年末市场风格多变,近期拉动指数上涨的主要是蓝筹股,中小板和创业板走势较弱,出现这种分化的原因是月中表现较好的债转股、PPP+基建、券商、险资举牌、煤炭等主题大多涉及主板股票,因此,此轮的结构行情性质明显。展望12月,最大负面变量将是流动性趋紧是否会持续并影响到股市,而正面支撑因素方面,则需要观察市场风险偏好能否经得起海外加息、汇率压力、监管趋紧等冲击。投资方向上,可以继续关注改革和财政政策发力的受益板块,如PPP+、一带一路、国企改革、债转股等。

摩根士丹利华鑫基金指出,展望今年余下一段时间乃至明年初,A股市场将面临内外部诸多不确定因素的扰动,美联储加息的强预期或将给人民币汇率带来压力,结合国内短期通胀回升,资产泡沫仍在的情况,年底资金面可能难有较大改观。此外,未来近两个月的时间内A股将迎来约8000亿元的解禁潮,这对于市场的资金面和风险偏好均可能产生较大负面冲击。在短期指数震荡波动加剧的情况下,投资者可保持耐心,静待风险释放,在调整中寻找中长线布局良机。(经济参考报)

相关文章

- 量化基金今年整体表现抢眼 平均收益超股基10个点

- 妖股背后的重仓基金 你买了吗?

- CPI和PPI双双上行 货币政策或继续稳中偏紧

- 明年油气体制改革方案将出 煤炭消费比重降至60%左右

- 楼市2016:从惊心动魄到转危为安 由恐慌疯狂恢复理性

- 三大优势“俘获”人心 余额宝成必备“年货”

- 股债汇三杀 基金2016业绩收官战充满变数

- 苏宁宣布成立公益基金会 发布2017年三大品牌公益项目

- 沪指探底回升红盘报收 央企改革概念股集体发威

- 债市调整挤压保本基金操作空间 部分产品酝酿转型

- 中央部署农村集体产权改革 明确发展新型集体经济

- 延迟退休方案将推出:或释放8千万大妈劳动力

- 深港通主题基金仍加速发行 将迎加仓机遇

- 公募2017最看好四大主题 背后的绩优基金选好了

- 委外资金不会“跑” 将如潮水般涌入

- 英雄泪洒京城 吴富佳无奈离职国金基金

- 2016基金规模快速扩张 QDII最“赚钱”

- 天弘永定获权益类领跑优势成“长跑健将”

- 国企改革多点开花 北上深有望率先取得突破

- 二八行情延续 借道热门基金布局结构性机会

随机图文

-

创业板暴涨3.6%原因何在?难道是源自资金炒作

今天上午创业板盘中直线拉升,10点33分时创业板指还微跌3个点,但是随后指数迅速拉起,一路飙升,截至上午收盘,创业板指已上涨43 06点,达 -

非诚勿扰基金经理业绩惨败,大成基金冉凌浩经历灰暗一年

来源:壹财信作者:苏向前年终将至,权益类基金今年以来收益喜人,出海13年的qdii基金也在今年扬眉吐气。随着全球风险投资偏好回暖,配置了美股 -

25家上市银行投资价值重构 基金仓位增减哪些银行股

本报记者 叶麦穗 广州报道根据赢家财富网(300033)数据统计,去年四季度,基金大幅加仓了银行板块,15只加仓数量最多的股票中,银行占据了 -

百亿爆款基金又来了 张坤基金放宽限购100倍 5月A股人均赚2万

原标题:百亿爆款基金又来了!张坤基金放宽限购100倍!5月A股人均赚2万,熟悉的配方,熟悉的味道回来了!来源:21金融圈一直以来,A股市场总 -

涉股基金全军覆没 东兴证券三兄弟玩不转权益投资

近几年,券商跨界公募基金大有人在,但业绩却没有几个能和东方红媲美。《电鳗快报》注意到,在券商管理的公募基金中,东兴证券是失败的,旗... -

锚定“稳增长”主线机遇 基建ETF(159619)2月18日上市

2022年开年以来市场风格发生重大变化,前期涨幅较大的核心资产出现明显分化和松动,低估值资产更受资金青睐。与此同时,在“稳增长”政策的... -

白条怎么刷pos机(白条怎么提现金)

只要我们使用过京东购物,那么一定对京东白条不陌生了,在支付的页面都会优先推荐京东白条进行支付,开通白条首次使用还有优惠,白条的出现... -

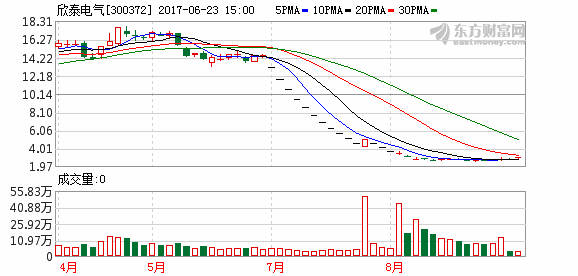

深交所:欣泰电气股票终止上市 一退到底无法重新上市

摘要 【深交所:欣泰电气终止上市】深交所6月23日公告,欣泰电气是创业板第一家退市的公