您的位置:首页 >财经评论 > 财经评论

监管新规剑指炒作 “双高”转债面临重估

![]() 2022-06-21 12:00:07

来源:中国证券报

2022-06-21 12:00:07

来源:中国证券报

简介:6月20日,可转债交易实施细则征求意见稿等文件公布后的首个交易日,可转债市场上高溢价率标的多数下跌。业内人士分析,新规剑指炒作,未来一些价格

原标题:监管新规剑指炒作 “双高”转债面临重估

6月20日,可转债交易实施细则征求意见稿等文件公布后的首个交易日,可转债市场上高溢价率标的多数下跌。业内人士分析,新规剑指炒作,未来一些价格高、估值高的可转债可能面临重估,中小盘可转债的波动性或有所降低。新规对其他可转债的影响不大,投资者将获得更多参与机会。

高估值个券“松动”

6月20日是沪深交易所公布《可转换公司债券交易实施细则(征求意见稿)》,并发布《关于可转换公司债券适当性管理相关事项的通知》后的首个交易日,可转债市场出现了一些新变化。

截至当日收盘,中证转债指数下跌0.33%,报412.04点,胜蓝转债、泰林转债、模塑转债、东时转债、卡倍转债跌幅均超11%。

值得注意的是,这些调整幅度较大的可转债,此前是交易所临停公告上的“常客”。而溢价率较高、规模较小是这些可转债的共同特征——上述5只可转债的转股溢价率均在100%以上,余额在1亿元至3亿元之间。

高溢价率个券调整成为20日可转债市场的一大特点。Wind数据显示,当日,溢价率超200%的13只可转债集体下跌,溢价率超100%的42只可转债中超八成下跌。其中,溢价率最高的蓝盾转债下跌9.74%。此外,因价格整体走低,转债溢价率超100%的可转债也由上一交易日的53只减少至42只。

东方金诚研究发展部高级分析师冯琳称,新规指向明确,目的是严防可转债市场过度投机,并整治近几个月游资对小额转债的过度炒作,因此,价格与溢价率双高的可转债可能面临较大调整压力。

“近年来,随着越来越多的投资者参与可转债交易,一些投机性资金也进入市场,可转债炒作逐步演化为脱离正股行情的‘硬炒’‘爆炒’。”广发证券首席固收分析师刘郁表示,大部分被炒作的可转债价格潜在回落空间较大,这应该是促成监管机构着手规范可转债市场的重要因素。

不影响机构配置交易

在业内人士看来,新规对可转债市场交易规则进行了细化、完善,有利于防止过度投机炒作,维护市场平稳运行,对市场运行趋势影响有限,也不会影响机构正常开展配置交易。同时,新规不涉及一级市场融资政策调整,不会影响可转债市场融资功能的发挥,投资者将获得更多参与机会。

可转债市场存量投资者打新中签率有望提高。中信建投证券首席固收分析师曾羽表示,2021年以来,单只可转债新券平均有效申购金额从6.4万亿元持续升至11万亿元,由此导致新债中签率中枢下行至目前的0.002%左右。此次交易所调整适当性管理规定之后,预计新债申购金额将保持稳定,打新中签率持续下滑的情况可能有所改善。

刘郁表示,近期权益市场回暖,如果可转债市场出现短期的估值调整,可为投资者提供阶段性配置机会。

曾羽建议,持续关注可转债的“双低策略”,防范高溢价且缺乏基本面支撑的个券风险。此外,可关注新券投资机会。主题方向上,继续关注顺政策周期的建工类可转债、消费复苏影响下的养殖类可转债。

冯琳认为,下阶段,可转债投资可继续围绕稳增长主线下的主要发力点——消费与投资,寻找基本面稳定或业绩改善趋势明确、正股反弹空间充足的个券机会。(连润)

相关文章

- 监管新规剑指炒作 “双高”转债面临重估

- 新三板挂牌公司2021年共实现净利润606.21亿元

- 复兴号智能动车组投入京广高铁运营

- 腾讯减持新东方在线套现超7亿港元

- 中银协连续七年发布中国银行业100强榜单

- 景顺长城携手新浪仓石 基金投顾产品“V智投”全新上线

- 强化金融供给 深耕科创服务 浦发北分“北鸣”系列再创新 “北鸣链”助力供应链协同发展

- 国际航空运输协会推出碳排放计算工具

- 沃尔玛六大维度打造低碳门店 共建更好生活

- 有序推进生物育种产业化应用

- 丰台站今日开通运营 北京迎来“七站两场”交通发展新时代

- 加强异常交易行为监控 可转债新规将遏制过度炒作

- 投放更多中长期贷款 金融机构发力驰援基建

- 6月末资金面有望保持偏松状态

- 权责配置更为合理、收入划分更加规范 省以下财政体制改革加速

- 寻路保险代理人深入改革 业界称“提高收入是王道”

- 年内逾200家A股公司披露董责险购买计划 民营企业投保数持续增长

- 大宗商品独领风骚 资管巨头放下身段抢购能源股

- 保费重现负增长,车险市场能否持续回升?

- 波动中加速分化 公募“固收+”经历成长“阵痛”

随机图文

-

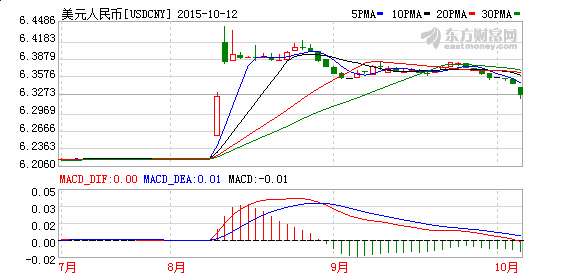

在岸人民币大涨逾250点 杠杆账户抛售触发止损盘

10月12日下午消息,今日午盘在岸人民币兑美元即期汇率一度涨破6 32关口,截止北京时间14:23,人民币兑美元汇率报6 3217,升值24 -

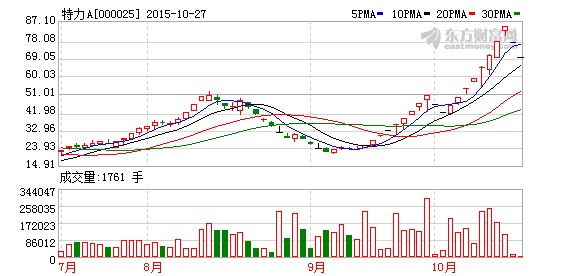

博纳基金否认卷入妖股特力A 公募嫌疑胜过私募

【博纳基金否认卷入妖股特力A 公募嫌疑胜过私募】上周五证监会例行发布会的一则处罚决定引发了关注,吴某乐和深圳市某基金管理有限公司究... -

杨德龙:积极配置优质龙头股 抓住下半年市场机会

6月17日周四,沪深两市出现震荡回升的态势。今天北京时间凌晨2点,美联储议息会议发表声明,表示将不会加息,保持当前的购债规模,预计2023年 -

3月4日融通产业趋势先锋股票基金成立以来涨了多少?该基金2020年利润如何?

3月4日融通产业趋势先锋股票基金成立以来涨了多少?该基金2020年利润如何?以下是南方财富网为您整理的3月4日融通产业趋势先锋股票基金市场表 -

以缜密的思维逻辑构建投资体系

张峰中国基金报记者应尤佳农银汇理基金投资部总经理张峰是个坚定的价值派投资者,他关注成长股,也关注行业轮动机会,但他最看重的是一家上... -

微信放大招!货币基金预约信用卡还款手续费全免(1亿人率先受益)

本文首发于微信公众号:中国基金报。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。这不,又到了每个月发工资的... -

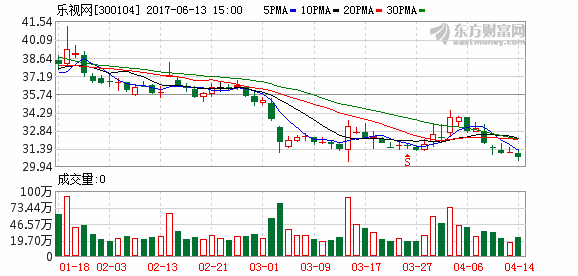

创业板ETF首现大宗交易 折价11%居然与乐视网套利有关?

摘要 【创业板ETF首现大宗交易 折价11%居然与乐视网套利有关?】明明是交易最为活跃 -

2月17日融通通益混合近三月以来涨了多少?2020年基金所属公司管理规模有哪些?

2月17日融通通益混合近三月以来涨了多少?2020年基金所属公司管理规模有哪些?以下是南方财富网为您整理的2月17日融通通益混合基金市场表现