您的位置:首页 >财经评论 > 财经评论

盘点十月份那些衰基金:光大金鹰诺安等各有眼泪

![]() 2017-11-13 13:27:07

来源:互联网

2017-11-13 13:27:07

来源:互联网

简介:中国经济网北京11月13日讯 (记者 康博) 在刚刚过去的十月份,虽然沪指并没有收出阳线,但却依然显示出稳健的上涨态势,而在行情分化继续及热

中国经济网北京11月13日讯 (记者 康博) 在刚刚过去的十月份,虽然沪指并没有收出阳线,但却依然显示出稳健的上涨态势,而在行情分化继续及热点频出的背景下,一些重仓消费及成长白马股的基金始终处于领涨地位,比如易方达消费行业、汇添富成长焦点(519068)、嘉实恒生中国企业等,均创造了单月业绩上涨5%的佳绩。但与此同时,踩错行情的基金则令人失望,尤其是那些资产规模庞大的产品,影响范围则更加广泛,下面就让我们逐一认识一下各基金类型中的“熊基”。

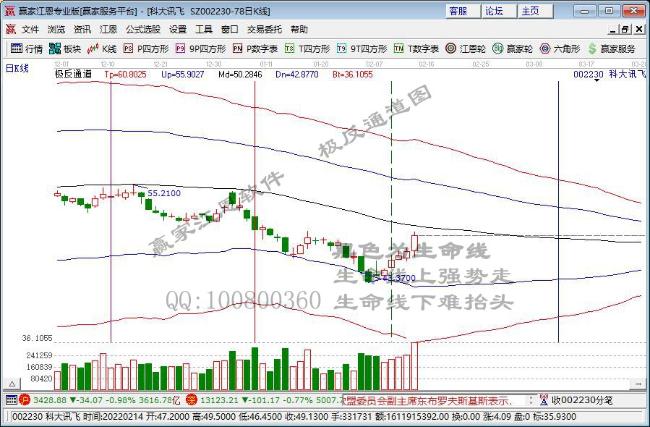

股票基金:量化核心策略不当的典型代表

对于曾经备受机构推崇的量化策略产品,量化型基金在去年的表现中确实可圈可点,但投资正如打仗一样,每个阶段都有自己的特征,指挥员应根据战况对自己的风格进行调整,而不能固守常态。可惜的是,量化型基金的契约却限制了基金经理做出改变,其中光大保德信量化核心(360001)(360001)成为最悲催的代表。

众所周知,量化策略的主要特征就是分散持股,正因如此,对于每只股票,其持仓占比也非常低。从今年前三个季度披露的前十大重仓股看,光大保德信量化核心(360001)也正符合这一特点。一季度第一大重仓股占基金总资产的比例仅为0.67%,而二、三季里最大占比也没有超过2%。

从各季度的重仓股看,其一季度的前十大重仓股为新元科技(300472)(300472)、东杰智能(300486)(300486)、中环装备(300140)、广弘控股(000529) (000529)、雪莱特(002076)(002076)、西部牧业(300106) (300106)、天药股份(600488) (600488)、醋化股份(603968)(603968)、德联集团(002666) (002666)、安诺其(300067) (300067);二季度为广发证券(000776) (000776)、陕西煤业(601225) 、农业银行(601288) (601288)、鄂武商A(000501)、华域汽车(600741) (600741)、华夏银行(600015) (600015)、兖州煤业(600188) (600188)、中文传媒(600373) (600373)、中国人寿(601628) (601628)、大秦铁路(601006) (601006);三季度为坚瑞沃能(300116)、保利地产(600048) (600048)、蓝光发展(600466)(600466)、万华化学(600309) (600309)、广和通(300638)、京东方A(000725)、陕西煤业、九洲电气(300040) (300040)、川金诺(300505)、华新水泥(600801) (600801)。上述每个季度的前十大重仓股都没有重叠,正是这些特点,让其今年以来在各阶段的表现均排名靠后。而反观业绩涨幅巨大的基金,除了买对领涨个股外,重仓稳定持股也是重要因素。

以今年的业绩表现看,在刚刚过去的十月份,其单月业绩亏损达1.54%。而在今年前十个月,光大保德信量化核心的业绩为-7.51%;截止11月9日收盘,其年内的业绩表现为-7.16%。

也许是公司依然很看重这一策略的产品,在基金经理配置上,给予了不断的加码。从2016年12月9日到2017年1月15日,光大保德信量化由三位基金经理负责管理,分别为田大伟、赵大年、翟云飞,37天后三人的业绩回报是-4.27%。紧接着,从2017年1月16日至今,该基金又增加了盛松,形成田大伟、赵大年、翟云飞、盛松四人管理一只基金的现状,并且多数都是重量级管理者。

其中田大伟是光大保德信基金管理有限公司的首席策略分析师,赵大年是公司量化投资部总监,而盛松是公司副总经理、首席投资总监。看来对于该基金未来的表现,基金公司还是抱有很大期望的,可基民却并不愿意奉陪。

从最近几年其资产规模的变动可以看出,2016年各季度均保持了小幅增加的态势,整体上较为平稳,一直维持在30亿元以上规模水平,而到了2017年就出现了明显的下降。一季度缩水至31.36亿元,二、三季度又继续下降为29.24和28.90亿元,并且绝大多数比例的投资者都是个人。

据悉,光大保德信基金管理有限公司(光大保德信)成立于2004年4月,由中国光大集团控股的光大证券股份有限公司(光大证券(601788) (601788))和美国保德信金融集团(保德信)旗下的保德信投资管理有限公司(保德信投资管理)共同创建,公司总部设在上海,注册资本为人民币1.6亿元,两家股东分别持有55%和45%的股份。

混合基金:金鹰稳健成长并不稳健

在权益类产品中,最能享受股市上涨好处的就是混合型基金了,今年以来,涨幅靠前的混合型基金收益甚至超过了50%。与之相比,金鹰基金旗下的混基却频频现身跌幅榜前列。今年上半年,金鹰核心资源一直是跌幅“明星”,究其原因,是因为重仓配置了次新股,而在创业板领跌的背景下,这些持股令其损失惨重。

到了十月份,混基跌幅冠军依然属于金鹰基金公司,只不过这次换成了金鹰技术领先C(002196)。纵观其三季度的前十大重仓股,大比例配置有色行业的特征十分明显,不过从季度走势看,这些持股还都以涨幅报收,然而十月份之后则大部分出现下跌,相信基金经理大概率的继续持有这些股票,从而造成了-7.64%的亏损。不过,这只基金成立于2016年,目前的资产规模非常小,这和十月跌幅5.24%的金鹰稳健成长(210004)截然不同。

资料显示,金鹰稳健成长(210004)成立于2010年4月14日,过往的业绩表现并不逊色,不过从陈颖2016年6月15日独自管理该基金开始,业绩就出现了掉头向下的趋势。根据天天基金网数据显示,截止11月9日收盘,其近一年的业绩表现为-9.66%,这和9.57%的同类均值相比大相径庭,今年以来的业绩表现为-11.06%,和12.05%的同类均值差距也着实不小。

从今年前三个季度披露的前十大重仓股看,该基金的调仓换股并不频繁,齐翔腾达(002408) (002408)、日海通讯(002313) (002313)、莱美药业(300006) (300006)、海普瑞(002399) (002399)、东软集团(600718) (600718)、易成新能(300080)、晨光生物(300138) (300138)七只股票始终位列其中,但从年内走势看,莱美药业、海普瑞、东软集团、易成新能均跌幅较大,而上涨股票也十分有限,并且其也错失白酒、家电等涨幅巨大的消费股行情,导致十月陷入跌幅前二十名之中。

从资产规模来看,在2016年四季度前,该基金始终很小,几乎没有超过5亿元,但从2016年四季度,却突然增加到29.39亿元,2017年一季度达到最高点的34.67亿元,随后又出现缩水,截止今年三季度末为22.68亿元。

从持有人结构看,2016年四季度时,机构进场造成了规模大增,但也仅占到10.45%,其余89.55%仍是个人投资者。到今年二季度末时,机构投资者占比下降到7.06%,个人投资者占比上升到92.94%,可惜的是,该基金的收益要令很多人失望了。

陈颖的从业经历显示,曾任职于广东省电信规划设计院、中国惠普有限公司,历任深圳市瀚信资产管理有限公司研究主管等职。2012年9月加入金鹰基金管理有限公司,先后任研究员、研究小组组长、基金经理助理等。2015年6月开始任职基金经理职务,目前仅为2年153天,其管理的两只混合型基金的任职回报皆跑输同类均值。

作为一家2002年就成立的基金公司,金鹰基金管理有限公司是自律制度下中国证监会批准设立的首批基金管理公司之一。公司注册资本1亿元人民币,股东包括广州证券有限责任公司、四川南方希望有限公司、广州药业股份有限公司、广东美的集团(000333) 股份有限公司,分别持有40%、20%、20%和20%的股份。

债券基金:诺安聚利满仓债券反“失利”

今年以来,股强债弱的趋势非常明显,而在国债频频下跌的影响下,债基的业绩表现更加差强人意,在十月份的跌幅榜中,跌幅前二十名全部超过了1.5%,其中诺安聚利C/A两份额截止三季度末共拥有11.05亿元的资产规模,而在十月的跌幅则分别为-1.76%和-1.74%。

资料显示,该基金成立于2014年11月13日,但从2014年12月13日至今,一直由谢志华单独管理,不过2年多来,其任职回报并没有跑赢同类均值水平。

谢志华曾于2010年8月至2012年8月任招商安心收益债券(217011)型证券投资基金基金经理、2011年3月至2012年8月任招商安瑞进取型证券投资基金基金经理。2012年8月加入诺安基金管理有限公司任投资经理,现任固定收益部总监、总裁助理及基金经理。

从其公布的季报看,该基金并没有股票类资产,而债券资产占基金总资产的比例基本都在九成以上,这与多数业绩表现优秀的债基都持有股票类资产形成了鲜明对比。

根据业内人士观察,十月以来债市出现了剧烈的调整,主要原因是多重利空因素造成市场悲观预期的集中释放,经济基本面韧性凸显、流动性收紧、监管推进、海外因素叠加造成市场原本已经相当脆弱的情绪过度反应,导致债市在十月份里出现多日大幅下跌。

目前看,债市震荡行情的长期延续积累了众多杯弓蛇影的情绪,市场稍有信息就会导致债市的剧烈波动,而利空利多信息的集中出现,更加剧了债市紧张氛围。更重要的是,本轮债市大幅调整,外围因素逐渐成为债市波动的主要因素之一。国内经济基本面韧性较强、金融监管逐渐收紧、货币政策保持稳健中性的预期较为一致,市场已经对此有所预期。但美国经济复苏较为强劲,美元资产上行、美债收益率提升、中美利差有所收窄对国内债市将造成一定压力。

据悉,未来债市的风险点主要是国内外关键变量的变化,包括经济基本面韧性能否持续、金融监管“越来越紧”的力度和节奏、美联储加息步伐变化等。10月经济表现较好,虽未超预期,但经济基本面韧性特点较为凸显,四季度经济能否保持韧性、是否有超预期的表现,是影响后市的关键因素之一。另外,十九大以来金融监管被多次提及和关注,市场已经形成了监管收紧的一致预期,未来监管细则的正式落地也将成为影响债市走势因素之一。此外,全球再通胀进程、全球央行加息步伐及其对央行货币政策的影响也是未来的主要风险点之一。

QDII基金:美股回调 交银中证海外受干扰

今年以来,在美股及港股不断创新高的背景下,大多数QDII基金的业绩也上涨明显,一些国内领军企业更是被各家QDII基金持有,比如腾讯、阿里、百度、京东等等。不过,在持续的上涨过后,十月份美股出现了较为明显的回调,一些个股由此也出现了波动,从而影响了相关基金的单月业绩。

比如,10月23日美股就全线下跌,而当日中概股阿里巴巴收跌2.36%,京东收跌1.46%,搜狐收跌0.98%,陌陌收跌0.97%,网易收跌0.56%。此后的10月25日,多只中概股继续以下跌报收,百度下跌0.36%,报收263.04美元,阿里巴巴下跌2.08%,报收170.08美元,京东下跌2.91%,报收37.40美元,微博下跌5.72%,报收90.35美元。

中概股的集中波动也导致交银中证海外中国互联网的业绩受到干扰,并令其在十月份里净值下跌了0.36%。从今年各季度的前十大重仓股看,阿里巴巴、腾讯控股、百度、京东、携程等一直被其坚定持有,这也是其年内业绩大涨的根本原因。

从今年二季度开始,其资产管理规模就突然大幅增加,从一季度末的3.88亿元增长到 二季度的10.96亿元,三季度又继续增长到11.85亿元,其中机构占比为9.97%。这背后的根本原因,还是市场对中概股的上涨预期。

其基金经理蔡铮从2007年7月起在瑞士银行香港分行工作。2009年加入交银施罗德基金管理有限公司,曾任投资研究部数量分析师,现任量化投资部助理总经理。2011年到2012年一直担任多只基金的基金经理助理,2012年年底担任基金经理职务。截至目前,在其管理的12只基金中,有5只的任职回报为负。

对于近期美股市场的下跌,有分析师表示,随着对美国税改计划可能推迟的担忧情绪升温,美股市场中的空头再次占上风,相比之下,继续看好港股市场在行业和个股上的机会。

美国特朗普新政预期的降温、人民币贬值预期的消退以及港股市场部分行业盈利超预期表现等因素推动了今年以来港股市场的持续走强。在基本面、资金面因素支持下,特别是港股互联互通机制新增变量的强势加入,港股市场未来将继续向好,其中行业和个股上的机会值得重点挖掘。

(:赵艳萍 HF094)

相关文章

- 盘点十月份那些衰基金:光大金鹰诺安等各有眼泪

- 股事:汇改要来了?人民币将如何?

- 招商安本基金代码是多少?招商安本增利债券怎么样?

- 基金业协会会长洪磊:积极回归金融本源 着力支持创新创业

- ABS云平台驱动轻资产转型——江苏银行-京东金融-华泰资管首单创新 Pre-ABS落地

- 华商基金李双全:四季度关注高端制造、国企改革等行业

- 看好A股纳入MSCI投资机会基金公司密集申报相关指基

- 最长10年质保京东升级装修服务标准推出“京质家装2.0”

- 赶集返佣网:贵金属现货平台有哪些?江西赣通手续费返佣几个点?

- 基金业协会:前海旗隆处于拟失联状态 三月内无联系将被注销登记

- 169位权益类公私募基金经理调查:近97%认为2018年上证指数将上涨

- 去年7只互认基金获批 北上基金扩容至10只

- 货基规模狂飙突进 跨年度行情有望展开

- 定开债基遇大额赎回 多只产品缩水九成

- 市场震荡加剧 沪港深基金排名差距加大

- 美拒绝承认中国市场经济地位 中方官员:泼冷水没好处

- 公募基金积极布局人工智能板块 看好长线投资机会

- 10月货基冲规模环比增27倍 成为规模贡献主力

- 国务院正式废止营业税条例 营改增成果向法治化推进

- 《2017年中国直销银行测评与创新分析报告》正式发布

随机图文

-

详解:京东白条自己提现最新方法,2022套白条精选教程

详解:京东白条自己提现最新方法,2022套白条精选教程京东白条借钱提现是针对优质客户服务,如果符合白条借钱的用户,在白条页面能看到白条取现的 -

明星基金经理最新调研动向曝光!傅鹏博、史博、冯明远等调研了这些个股!

近日,记者注意到,多家上市公司的调研名单中都出现了明星基金经理的身影。比如睿远基金的傅鹏博,一周时间出现在立讯精密(002475)、【广和通 -

宝藏黑马一骑绝尘 华泰柏瑞医疗健康近三年回报同类第一

作为长坡厚雪的经典赛道,医药一直是机构投研竞争最为充分的领域之一。而据晨星截至7月数据,华泰柏瑞医疗健康A(005805)在一众开放式医药行 -

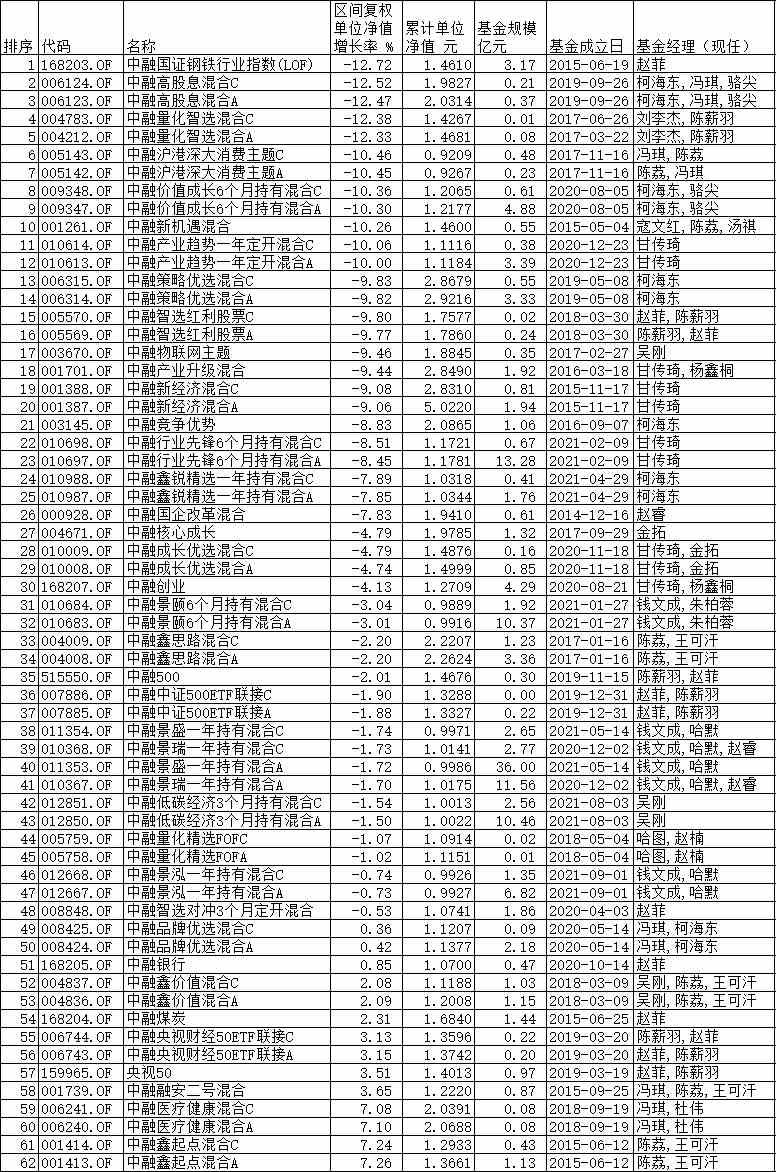

中融基金近八成权益基金9月份亏损 12只基金跌超10%

9月份A股市场板块轮动,上证指数冲高回落,前期涨幅较大的新能源、煤炭以及科技股遭遇调整,医药与食品饮料等传统消费板块则开启反弹。在股... -

兴证全球基金季文华最新持仓,重仓宁德时代(兴全社会责任混合型基金)

证星研究院1月24日兴证全球基金旗下季文华管理的兴全社会责任混合型基金公布年报,近1年净值增长率-14 98%。与上一季度相比,该基金前十大 -

中欧基金郭睿坚定一个信念:作为基金经理,就是为持有人创造价值

初见郭睿,一股沉稳的锐气,扑面而来。你能感觉到,他正在昂扬的青春中,蕴藏着岁月磨砺后的一抹淡定,锐意进取中多了不少厚重;你也能感觉... -

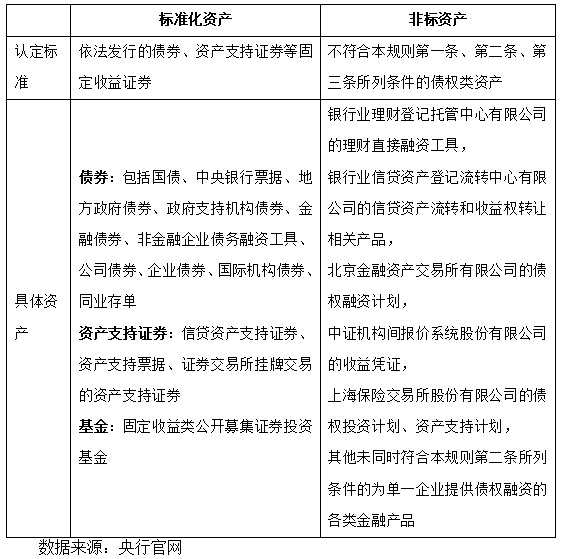

长盛基金点评央行非标新规:短期边际利好标准化资产

2019年10月12日,央行发布《标准化债权类资产认定规则(征求意见稿)》,对资管新规后所规定的标准化资产进行进一步确认和补充。此前资管新规 -

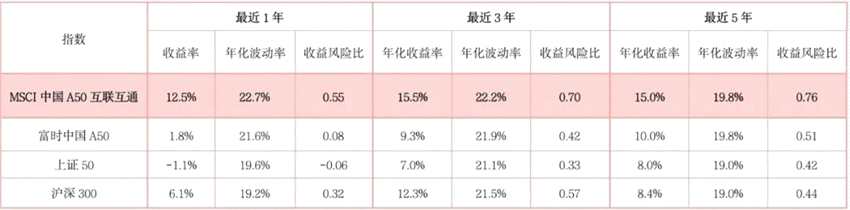

瞄准时代核心资产 ,投资中国的未来——这只“热搜”宽基指数产品为何值得买

近期,由全球知名指数编制公司MSCI推出的中国A50互联互通指数成为市场热议的焦点。10月18日,MSCI中国A50互联互通指数期货正式在香