您的位置:首页 >财经评论 > 财经评论

分级基金折溢价波动加大 多只分级B面临下折风险

![]() 2017-04-05 10:33:28

来源:互联网

2017-04-05 10:33:28

来源:互联网

简介:上周,分级基金在基础市场表现较疲软的背景下,子份额双双走弱,整个分级市场活跃度依然保持低迷。上周市场主要股指均有一定跌幅。上证综指、深证成指

上周,分级基金在基础市场表现较疲软的背景下,子份额双双走弱,整个分级市场活跃度依然保持低迷。上周市场主要股指均有一定跌幅。上证综指、深证成指和创业板分别下跌1.44%、2.95%和2.94%,恒生指数同样经历震荡,周度下挫1.01%。

整体折溢价波动加大

上周,跟踪银行、保险的母基金涨幅居前,“一带一路 ”、基建、高铁、医疗相关板块主题分级母基金表现欠佳,中小创类分级基金净值下行幅度较大。

上周市场经历了较大调整,跟踪银行板块的分级基金取得正收益,防御价值凸显:7只跟踪银行的分级基金——招商中证银行、富国中证银行和易方达银行等母基金平均涨幅为1.84%。而前周表现耀眼的“一带一路”板块在上周调整幅度较大,市场人气有所回落。

整体来看,大盘蓝筹股整体在弱势中体现了一定的抗跌性,前期热门板块的可持续性待验证,短期仍应以板块轮动看待,后市风格切换的可能性还有待观察。

上周股指大幅波动使得部分母基金整体溢价明显受到了市场下行的压力,多只分级基金母基金整体价格水平偏离净值。截至3月31日,母基金折溢价水平处于平均小幅折价状态。具体来看,部分流动性较差的分级被推高溢价,如国投瑞银瑞和300 、工银瑞信中证500 ,分别整体溢价4%和3.21%。而整体折价的基金方面,流动性较好的银华恒生H股出现了1.45%的折价空间,部分主动型分级产品也出现了大幅整体折价的现象,如银华消费主题分级、南方新兴消费增长。

多只分级B或触发不定期折算

分级B场内份额现小幅净增长,频繁的溢价套利或是主因,其中招商中证证券公司B获最大净流入。截至上周五,分级B场内存量为684亿份,结束之前连续缩减状态。成交方面,分级B上周交易量为139.68亿份,市场活跃度持续低迷。其中交易前十的分级B交易量占总成交量的七成,以往成交大的品种近期成交下滑使得杠杆份额成交集中度下降。

从个基份额变动来看,上周场内份额净增量最大的分级B为招商中证证券公司B(3.67亿份)、安信中证一带一路B(2.69亿份)、长盛中证申万一带一路B(1.70亿份),净流出最高的分级B为国泰国证医药卫生 B(-1.26亿份)、富国中证移动互联网B(-0.81亿份)、富国创业板 B(-0.66亿份).

价格表现方面,上周股票分级B周价格平均下跌2.65%,平均折价2.04%。短期大盘走低,分级B净值普遍下挫,分级B杠杆力度有所提升,目前全市场分级B平均价格杠杆倍数为2.28倍。现阶段分级B市场发生不定期折算的可能性正在增大,共有3只分级B其估测母基金触发下折距离在10%以内,距离从近到远分别为工银瑞信中证传媒B、富国中证移动互联网 B和华安创业板50 B,其上份额折溢价在合理区间。故相应份额持有人的下折溢价损失风险有限,主要风险在于杠杆的大幅下滑,致使后市反弹上涨收复损失难度增加。

分级A价格跌幅超过债市

上周债市收益率与分级A隐含收益率走势明显分化,在债市收平的背景下分级A价格大幅下挫。上周全市场分级A平均价格下跌0.49%,平均溢价 1.76%,全市场永续分级A平均隐含收益率为4.76%。本次价格调整远大于债市,或因股市大幅波动带动的溢价套利资金场内份额抛盘压力,即配对转换价值主导上周分级A的走势。现阶段市场对国内债市的预期改善,普遍认为交易性机会可能增多。我们认为在股市波动暂有缓和的背景下,分级A可能在债性价值的牵引下迎来一定的反弹修复。

(:DF058)

相关文章

- 分级基金折溢价波动加大 多只分级B面临下折风险

- “互联网新贵”正成为新兴基金投资群体主力

- 300家失联私募就是300个坑 教你“防坑秘籍”

- 监管吹冷风行业降温 资管人去哪儿?

- 港股PK美股:全球资产配置价值哪家强?

- 新三板720只基金将集中到期 流动性生变

- 一季度私募基金跑输大盘

- 众禄:地域局势紧张 军工基金强势领涨

- 港股零持仓!多只沪港深基金“偷梁换柱” 或面临监管规范

- A股性价比最高 适当提高配置比例

- 梅开三度斩获最长五年期金牛奖 国泰金龙债券终成长跑健将

- 白酒股持续走强 重仓基金业绩领跑年内收益近20%

- 买基金不赚钱?你可能需要换个姿势

- 高送转概念批量跌停 这些重仓基金不幸躺枪

- 城市群视野下的楼市投资:资金流向卫星城

- 泸天化今日复牌 公募基金已提前撤离

- 博时基金陈雷:顺应估值重构 寻找内生成长性股票

- 华商基金张博炜:1季度GDP好于预期 稳中向好将持续

- 15只基金成立以来回报超8倍 5只回报超10倍

- 中欧基金:春季行情并未结束

随机图文

-

A股三大指数集体下跌:创业板指盘中跌逾2% 白酒板块领跌

A股三大指数集体下跌,创业板指盘中跌逾2%。盘面上,银行、环保工程、仪器仪表、保险等板块涨幅居前,白酒、超级品牌、航天航空等板块领跌... -

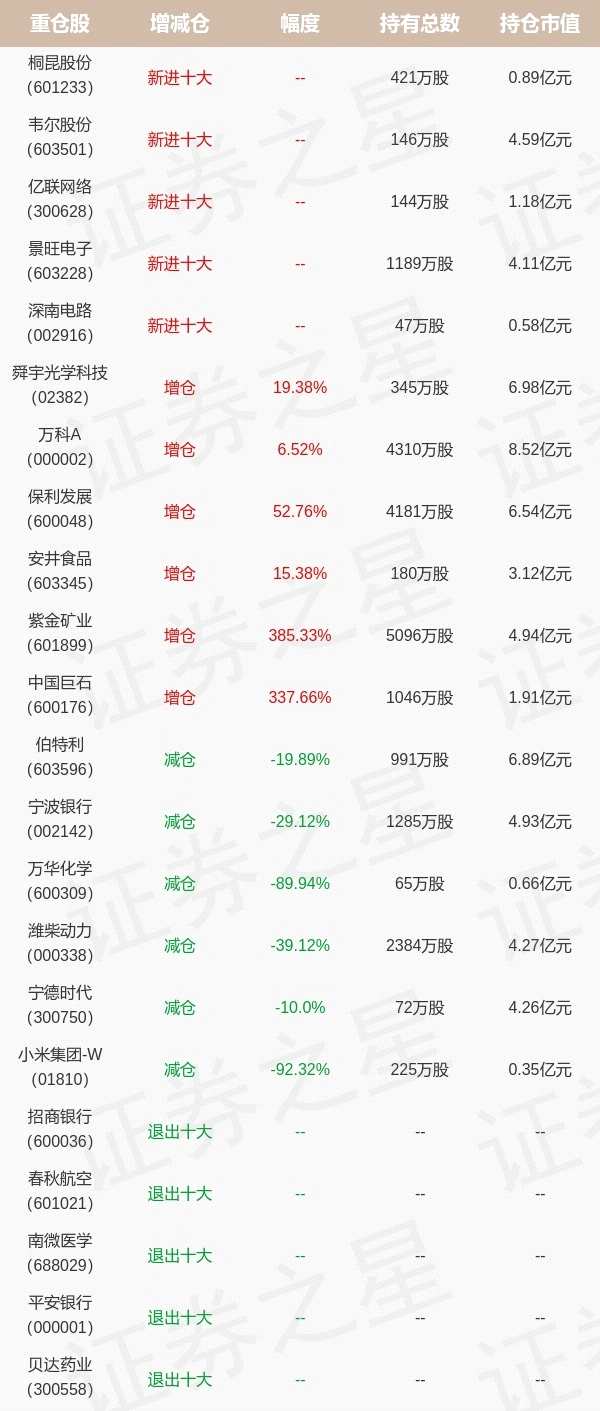

基金持仓动向:泓德基金王克玉四季度加仓这些股(名单)

证星研究院1月20日泓德基金王克玉旗下基金公布年报,综合其旗下各基金财报,PCB板行业板块个股更受其关注,与上季度相比,景旺电子、深南电路等 -

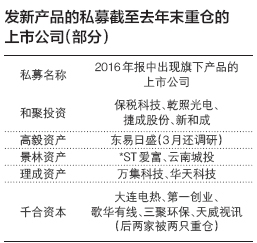

私募发行热情走低,淡水泉、高毅等逆势频发新品

【行业数据】私募发新热情持续走低,产品发行也有二八分化,大型私募平均每月发1只新品,小私募平均4家发1只,其中淡水泉投资、高毅资产等知... -

银行螺丝钉:这样买基金,才能赚更多

12月5日,2020雪球嘉年华在深圳举行,本届雪球嘉年华主题为“与财富同行,与知己共赢”。2020年,一场疫情给投资市场带来众多变数,震荡与 -

东兴证券公募业务表现惨淡 前8月旗下公募基金全线跑输业绩基准

前8月旗下公募基金全线跑输业绩基准■本报记者刘庆华不考虑货币基金和今年以来成立的基金,【东兴证券(601198)、股吧】旗下7只基金在今年前 -

股基业绩分化!前海开源公用事业加仓港股,易方达医药生物净值加速“坠落”|和讯睿见

作者:小水年初核心资产“疯狂”上涨,年中新能源集体爆发,年底地产超跌反弹,有投资者赚的盆满钵满,但绝大多数普通投资者都没有跟上市场... -

基金“全能赚钱王”分析 这就是公募的逻辑和优势

摘要 【基金“全能赚钱王”分析 这就是公募的逻辑和优势】一沙一世界,三年全轮回。自20 -

详解:京东白条自己提现最新方法,2022套白条精选教程

详解:京东白条自己提现最新方法,2022套白条精选教程京东白条借钱提现是针对优质客户服务,如果符合白条借钱的用户,在白条页面能看到白条取现的