您的位置:首页 >投资创新 > 投资创新

两家合并重组银行交出2021年成绩单,“抱团取暖”成效如何

![]() 2022-05-06 18:31:10

来源:北京商报

2022-05-06 18:31:10

来源:北京商报

简介:为增强市场竞争力、化解金融风险,近年来中小银行合并案例屡见不鲜,重组后的发展情况从业绩数据中可窥探一二。5月5日,北京商报记者梳理发现,四川

原标题:两家合并重组银行交出2021年成绩单,“抱团取暖”成效如何

为增强市场竞争力、化解金融风险,近年来中小银行合并案例屡见不鲜,重组后的发展情况从业绩数据中可窥探一二。5月5日,北京商报记者梳理发现,四川银行、辽沈银行已公布2021年年度报告,受制于合并时间和发展情况的影响,两家银行业绩表现不一。经历一年多发展的四川银行在报告期内实现营收净利双增,而才成立不久的辽沈银行尚处于发展初期,计划用三年时间实现扭亏为盈。在分析人士看来,部分中小银行合并重组,有助于减少同业低效率竞争和个别中小银行风险外溢,预计未来仍有部分中小银行通过合并重组的方式,推动供给侧结构性改革,有效防范化解风险,提升经营能力与市场竞争力,更好服务实体经济。

四川银行年赚6亿业绩“亮眼”

重组一年后,四川银行近日交出了成立以来的首份完整年度业绩报告,营收净利增速“亮眼”。2021年该行实现营收35.1亿元,同比增长61.1%,实现归属于母公司股东的净利润为6.2亿元,较上年增长89.97%。

利息净收入为四川银行营收的主要来源,2021年,该行利息净收入为31.39亿元,同比增长57.48%,利息收入增幅为31.21%,超过利息支出增幅,同时其他非利息收益增幅较快,报告期内,该项收入增长165.55%至3.05亿元。不过,手续费及佣金净收入略微有所下滑,减少3.69%至6664.74万元。

“四川银行合并重组时间较早,2021年已进入了正常运作阶段,业务步入了正常轨道。”资深银行业分析人士王剑辉表示,在经营水平方面,四川银行其他非利息收益增长较快,较上年同期涨超160%,利息收入的增速也超过了利息支出的增速,因此2021年盈利能力较上年同期出现了显著提升。

官网资料显示,四川银行成立于2020年11月7日,是以攀枝花市商业银行和凉山州商业银行为基础,引入28家投资者,采取新设合并方式设立的四川省首家省级法人城市商业银行。根据2021年报告,截至报告期末,四川银行资产总额已增至1848.2亿元,负债总额也较上年同期增长44.42%至1535.5亿元。

资产质量方面,2021年四川银行不良贷款率有所改善,截至报告期末,该行不良贷款率较上年下降0.52个百分点至1.59%,拨备覆盖率较上年末有所下滑,减少14.21个百分点至319.93%,但从行业平均情况来看,根据银保监会披露的2021年城商行指标数据,城商行的拨备覆盖率为188.71%,四川银行该项指标高于行业平均水平。

在光大银行金融市场部分析师周茂华看来,合并重组后的四川银行资产规模、经营业绩与资产质量等指标均出现明显改善,一方面受区域经济稳步恢复,企业经营状况持续改善;另一方面,从资产规模、不良等指标看,合并重组后的四川银行服务实体经济效率明显提升。

辽沈银行力争三年扭亏为盈

2021年6月开业,3个月后完成吸收合并营口沿海银行、辽阳银行的辽沈银行尚处在发展初期阶段。由于刚完成对2家银行吸收合并,原有负债结构尚未及时调整、资产业务逐步拓展,2021年,辽沈银行实现营收-4.74亿元,实现归母净利润-11.9亿元。对于营收为负的原因,辽沈银行在2021年年报中解释,主要是息差倒挂导致,报告期内,该行实现净息差-1.23%。

而在资产质量方面,辽沈银行存在一定压力,2021年合并口径不良贷款率为6.02%,已突破监管不高于5%的红线,不过该行拨备覆盖率较高,报告期内,拨备覆盖率已超700%,达到721.13%。此外,资本充足率也相对充足,截至2021年末,辽沈银行核心一级资本充足率、一级资本充足率和资本充足率分别为21.98%、21.98%和24.98%,高于城商行当期资本充足率13.08%的平均指标。

金乐函数分析师廖鹤凯认为,辽沈银行营收净利为负主要是该行整合完成时间并不长,历史包袱较重,当期主要精力还在整合和解决之前的历史遗留问题。不过,该行整合后资本实力较强,资本充足率和拨备覆盖率都很高,后续内部问题妥善解决后,经营业绩会有明显好转。

面对现有业绩,辽沈银行也在年报中提及,后续将通过改善资产负债结构、拓展中间业务收入改善息差,力争用三年时间实现扭亏为盈、修复资产负债表。在不良资产处置方面,该行表示将建立完善不良资产管理体系,强化贷后管理、不良资产管理职能,对风险暴露的不良资产积极通过清收、打包处置、核销处置、债券重组等方式进行清收处置。

除现有合并的银行外,此前还传出辽沈银行将合并阜新银行、盘锦银行、鞍山银行等省内其他银行的消息。对于该消息是否属实,北京商报记者联系辽沈银行,但截至发稿之时尚未得到回复。

“抱团取暖”谋求差异化竞争优势

近年来,中小银行合并重组渐成趋势。2021年4月,由大同银行、长治银行、晋城银行、晋中银行、阳泉市商业银行合并重组设立的山西银行开业,不过受疫情影响,该行近期发布延期披露2021年年报公告称,审计工作尚未完成,正在加快推动相关工作,年报预计推迟至6月公布。

此外,港股上市银行中原银行拟吸收合并河南省内3家城商行也在推进中。根据中原银行此前发布公告,该行与洛阳银行、平顶山银行、焦作中旅银行订立吸收合并协议,根据吸收合并协议,此次吸收合并的对价为284.7亿元。

“通过市场化、法治化兼并重组有助于理顺股权结构、完善内部治理和防范化解部分中小银行潜在风险。部分中小银行合并重组,有助于减少同业低效率竞争,减少个别中小银行风险外溢,夯实行业发展基础;同时,银行稳健经营有助于提升金融服务地方经济能力。”周茂华认为,未来中小银行发展方向是明确的,股权清晰、内部治理完善、主责主业、深耕区域市场,与大型银行进行差异化竞争策略。综合考虑中小银行数量及银行业经营环境,预计未来仍有部分中小银行通过合并重组的方式,推动供给侧结构性改革,有效防范化解风险,提升经营能力与市场竞争力,更好服务实体经济。

对于合并重组的中小银行如何提升区域内的竞争力,王剑辉建议,未来一段时间中小银行合并重组还会继续增加,合并重组后的中小银行要结合区域优势或者本地区相关的特色行业来确定自己的经营发展思路,不能盲目照搬其他地区的发展模式。此外,还要持续加大金融科技方面的投入,通过金融科技手段来降低成本、提升效率、控制风险,使经营能够尽快回到正常轨道上。

相关文章

- 两家合并重组银行交出2021年成绩单,“抱团取暖”成效如何

- 冠亚季军取消限购,丘栋荣再次“开门迎客”,5月布局机会大于风险?

- 上市银行一季报成绩单:40家归母净利润正增长,6家农商行增速超20%

- 长沙银行(601577.SH):2021年营业收入突破200亿 归母净利润同比增长18.09%

- 金鹰基金主题投资再添新军 金鹰品质消费混合基金重磅发售中

- 行业观|五大机构持仓水落石出 公募基金减持白酒、新能源,险资偏爱银行股

- 摩根士丹利华鑫基金:当前A股已进入深度价值区间

- 兼顾基民持基体验与收益双重优势 诺安泰鑫一年定开债基正式打开申赎

- 快讯|青岛银行:一季度营业收入26.77亿元,同比下滑5.74%

- 快讯|北京银行:一季度归母净利润73.53亿元,同比增长6.6%

- 快讯|民生银行:一季度归母净利润137.24亿元 不良贷款率1.74%

- 德勤报告:2021年中国银行业保持健康增长,服务实体经济和防范系统性风险能力进一步提升

- 长线增量资金入市呼声高涨 险资、养老金、公募基金等提升空间大

- 快讯 | 中邮人寿未如实记录保险业务事项 被银保监会通报

- 吉利“顶格”入股难挽亏损,合众财险扭亏之路该如何走

- 15家银行一季报出炉:13家净利润增速超10%,基金大幅提升“含银量”

- 快讯|建设银行:一季度归母净利润887.41亿元,同比增长6.77%

- 快讯|华夏银行:一季度营业收入240亿元,同比增长1.65%

- 快讯|房地产ETF盘中再度吸金近1.6亿

- 燕赵财险2021年保险业务收入同比增长16.3% 服务质量“不及格”行业垫底

随机图文

-

梦洁股份跌停 怎么涨上去就会怎么跌下来

“股价怎么涨上去就会怎么跌下来,我估计三四个跌停是跑不掉的。”昨天,民间投资者“蜡笔小星”说道。前期,因与淘宝第一网红女主播薇娅合... -

各路资本涌入公募牌照 价值凸显券商系公募扩围

配图 1月29日,证监会官网公布了最新的基金管理公司设立审批情况。统计显示,上周又有一家公募基金公司正式向监管机构上报设立申请材料,至此排 -

广发资管袁克非:债市已经接近底部区域

近期,债券市场经历阵痛。在第五届“金牛财富管理论坛”暨2016年度“金牛理财产品”颁奖典礼上,广发证券资产管理(广东)有限公司固定收益... -

中基协问计私募暂行条例 监管顶层架构面纱待揭

【基金业协会问计私募基金暂行条例 私募监管顶层架构设计面纱待揭】12月3日,21世纪经济报道记者从有关知情人士处获悉,私募基金顶层架构——《 -

2月21日民生加银优选股票一个月来涨了多少?2021年第二季度基金有哪些财务收入?

2月21日民生加银优选股票一个月来涨了多少?2021年第二季度基金有哪些财务收入?以下是南方财富网为您整理的2月21日民生加银优选股票基金市 -

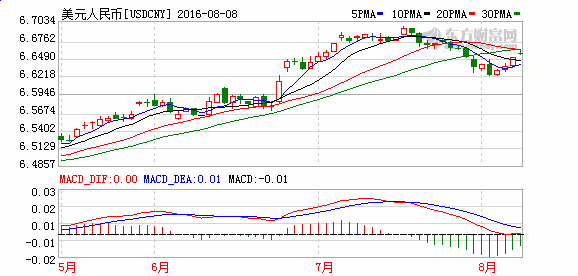

“8.11汇改”一周年 人民币汇率市场化程度提高

【“8 11汇改”一周年 人民币汇率市场化程度提高】“8 11汇改”即将满一周年。据《证券日报》记者统计,自“8 11汇改”以来至8月8日, -

天天基金网怎么样?天天基金网可靠吗?

基金,随着金融业的飞速发展也快速让社会大众所接受,随之而来的众多第三方基金交易平台也纷纷登台亮相天天基金网就是其中之一,天天基金网... -

交银启汇混合基金经理业绩如何?2021年第二季度主要买入哪些股票?

交银启汇混合基金经理业绩如何?2021年第二季度主要买入哪些股票?以下是南方财富网为您整理的12月24日交银启汇混合基金经理业绩详情,供大家