您的位置:首页 >投资创新 > 投资创新

市场中性策略基金迎曙光

![]() 2017-02-20 08:13:20

来源:互联网

2017-02-20 08:13:20

来源:互联网

简介:从2016年最后一个月到2017年的第一个月,股票市场整体表现低迷,而且继续呈现“大盘强、小盘弱,周期回暖,概念遇冷”的特点。上证综指从20

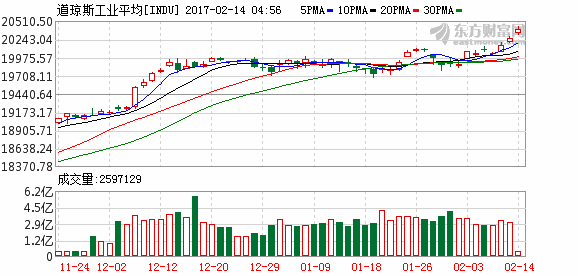

从2016年最后一个月到2017年的第一个月,股票市场整体表现低迷,而且继续呈现“大盘强、小盘弱,周期回暖,概念遇冷”的特点。上证综指从2016年12月初至2017年1月末跌幅接近3%,而创业板跌幅接近14%。债券市场10年期国债收益率从去年四季度开始一路上扬,叠加短期资金面不会继续边际宽松的因素,债市投资遇冷。大宗商品市场趋势仍然不明显,商品管理基金以及占有一定头寸多策略基金均没有明显表现。现在困扰基金投资者的问题是:该不该买,该买什么,该什么时候买?股票市场仍然是慢牛格局不改。股市的价格主要由两因素决定:估值和盈利。地产限购之后,经济L形趋向更加明确,意味着盈利波动不大。估值主要靠央妈放水,在美元关水龙头的压力之下,央妈再松的可能性很低。估值和盈利都走平的情形下,股市将呈韧性慢牛格局。在这个逻辑下,市场的韧性会不断加强。1月中旬某个交易日市场盘中曾经一度出现千股跌停迹象,但迅速被拉升。最终当日收了一根长长的下影线,验证了“韧性慢牛”这个逻辑。

自从股灾之后,私募股票型基金一直不温不火。这也难怪,投资者的热情上不去,增量资金进不来,市场缺乏表现,似乎形成了一个莫比乌斯环。存量资金在市场里面转来转去,最终的出路还是大同小异。

债券市场这边则是长牛格局下的等待。几年的债券牛市下来,积累了大量获利盘,任何风吹草动,可能都会引起抛售。同时,利率再大幅下调的局面不在,怀疑者会增多。但是,在基本面走平的框架之下,通胀是纸老虎,基本面仍对债市是利好。那么,一季度可能是一个等待的时刻,如果下调幅度过多,反而是进场时机。其实,回顾近十年债基收益,只在2013年钱荒冲击之下,才有负收益,其它年份都是“赚”的。

纵观股票型和债券型私募基金,如果单看年度收益,除了股债双杀的年份外,绝大多数年份都是正收益。这也意味着,只要资金面不出现大的紧缩,大多数情况下的投资都是赚钱的。这恰恰印证了长期持基这样一个逻辑。传统资产是投资离不开的市场,在现在这个阶段,股市慢牛,债市休整,但仍然是择机进场,布局长期的好时机。

商品和股债的特性有所不同,在2016年一季度之前,大宗商品经历了漫漫熊市。但是,商品期货是一个零和博弈的市场,既可以做多,也可以做空。这意味着,有人赚钱,即有人亏钱。大宗商品市场向来都是聪明人赚不聪明人的钱。因此,在现在这个时点,不管未来趋势是否流畅,投资管理期货型基金的逻辑在于选那些市场上的“聪明人”。

市场中性型策略基本面仍然没有改善。从目前的行情来看,1月市场环境对市场中性策略颇为不利,股指期货合约前期一直延续深贴水状态,临近交割的几天期指基差出现快速收敛。而从政策面来说,中金所刚刚放开了股指期货手数限制,将股指期货日内过度交易行为的监管标准从原先的10手调整为20手,保证金从40%调整为20%。在股指期货限制逐步放开的条件下,市场中性策略基金将成为性价比最高的选择之一。

相关文章

- 市场中性策略基金迎曙光

- 互联网渠道扩张明显 中国货币基金规模全球仅次于美国

- 3月份新基金发行规模过千亿 59只新基金成立户数低于300户

- FOF基金就要来了 听大佬怎么说!

- 一季度基金业绩昨晚发布 涨得最毒的竟然是它!

- 上市公司年报透露参股公募业绩 银行系基金净利增长明显

- 消费股近期逆势上涨 机构:估值依然偏低

- 3月新成立基金超200只! 新材料、智能制造板块厉害了

- 多只分级B两日零成交 基金公司严防分级B“蝴蝶效应”

- 复盘2016年定增市场:公募最多浮盈逾5倍

- 新基金“去库存” 主打固收类辅以权益类

- 基金去库存 代销救急

- 前4月11只基金亏损超10% 三家公司产品垫底

- 历史一刻!私募总规模登上12万亿高峰 股权创投已超证券私募3.2万亿

- 最严投资者保护办法7月1日实施 公募基金销售体系面临全面整改

- 多只大盘股现放量“平停” 老司机说都是庄股时代玩剩下的

- 三个月倒计时 存量分级基金将迎生死大考!

- 2017年金牛基金论坛暨第十四届中国基金业金牛奖颁奖典礼在京举行

- 5月1日30万才能炒分级!交易所、基金公司提示风险 你最关心的十问十答

- 深蹲后方能猛跃起 基金经理静待布局良机

随机图文

-

A股再现“跷跷板效应”:沪指收盘跌1% 创业板指涨1%

【收盘播报】A股再现跷跷板效应,沪指收盘下跌1%,创业板指上涨1%。在四连阳冲上3300点后,沪指今日低开低走,最终收跌1%结束一天交易,而 -

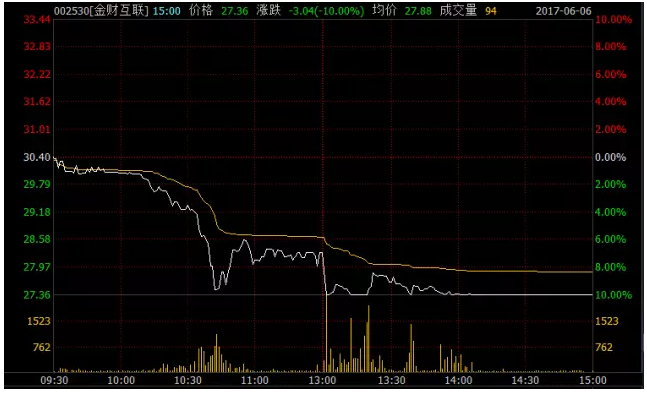

明星量化基金为什么今年以来跌得比较多?

本文首发于微信公众号:包子君。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。去年很多量化基金业绩爆表,今年... -

“王石的底牌”被深交所问询

【“王石的底牌”被深交所问询】“宝万之争”惊动主管部门,“王石的底牌”被深交所问询,万科回函。上周“宝万之争”同时惊动了主管部门。... -

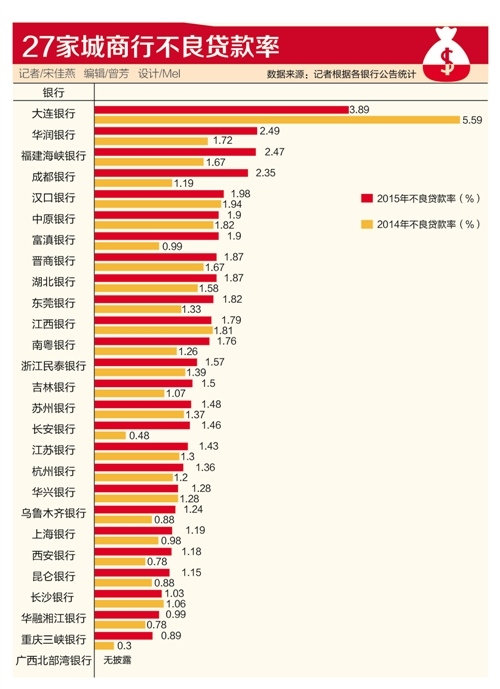

27家城商行3家关注类贷款翻倍 仅3家不良率下降

近日,21世纪经济报道记者统计了27家千亿规模城商行(未上市,不完全统计)的2015年年报,不良贷款率下降的仅3家。包括大连银行从2014年 -

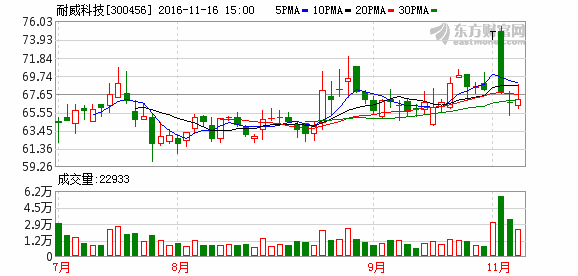

耐威科技复牌涨停次日暴跌 或是基金用脚投票定增

【耐威科技复牌涨停次日暴跌 或是基金用脚投票定增】一只股票复牌当日涨停,但次日又近乎跌停,而且两日都遭遇多家机构抛售,究竟发生了什... -

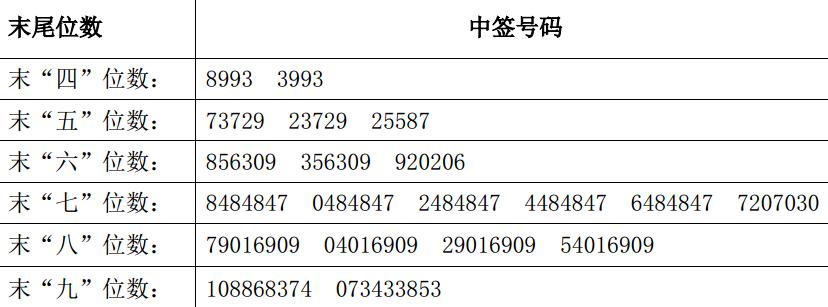

金溢科技、伟隆股份、金牌厨柜网上申购中签结果出炉

摘要 【兑奖了】金溢科技网上申购中签结果出炉,中签号码共有53136个。 -

美股连续三日收创新高 标普市值首次突破20万亿美元

摘要 【隔夜外盘】美股连续三日收创新高,标普市值首次突破20万亿美元。 -

磊哥投资笔记|④投资中最大的不变就是变化本身

郑磊(博客,微博):汇添富基金经理,具有11年证券从业经验,其中7年投资管理经验,拥有复旦大学社会医学与卫生事业管理硕士学位。郑磊先生从业以