您的位置:首页 >投资创新 > 投资创新

P2P私募拆分整顿后岔路:转接信保类产品还是变身自动投标?

![]() 2016-03-25 08:38:41

来源:采编

2016-03-25 08:38:41

来源:采编

简介:互联网金融平台对私募产品的拆分、转让业务的变化正在引来业界讨论。3月18日,证监会表示近期已对违规操作私募产品收益权的拆分、转让业务的一家交

互联网金融平台对私募产品的拆分、转让业务的变化正在引来业界讨论。

3月18日,证监会表示近期已对违规操作私募产品收益权的拆分、转让业务的一家交易平台进行了查处,同时将加大对违规开展私募产品拆分业务的查处力度。“一经发现,将依法严肃处理。”

据21世纪经济报道记者调查发现,多家互金平台产品通过“定向委托投资”的方式染指该类活动(详见本报2015年12月10日13版《起底P2P“资管拆分术”:互金模式狂飙曝“监管黑洞”》),而截至记者发稿前,部分平台仍在开展此类业务。

在监管层的认定下,已有部分平台对此类业务做出下线处理;有业内人士认为,虽然在证监会的查处预期下,利用关联公司对基金子公司专项计划收益权拆分、转让的模式可能将无法维系,但互金平台或仍可将载体变更为信托计划等其他持牌私募产品,对该模式进行复制。

原因在于,目前仅证监会对资管计划、私募基金等私募产品做出了禁止利用关联公司变相拆分、转让的监管要求,而现行分业监管机制的存在和信托、保险资管产品私募性质认定困难,让该类产品暂时免受证监会约束。此外,也有行业人士认为可搭设自动投标工具等业务,如此可绕开监管部门对持牌类产品的束缚。

实际上,记者发现,《保监会关于保险资产管理公司开展资产管理产品业务试点有关问题的通知》明确表示,保险资管产品限于向境内保险集团(控股)公司、保险公司、保险资产管理公司等具有风险识别和承受能力的合格投资人发行,包括向单一投资人发行的定向产品和向多个投资人发行的集合产品。向单一投资人发行的定向产品,投资人初始认购资金不得低于3000万元人民币;向多个投资人发行的集合产品,投资人总数不得超过200人,单一投资人初始认购资金不得低于100万。

信托、保险资管或成新载体

私募类产品拆分、转让的叫停,正在引发业内对该模式新的想象。此前多数互金平台在从事“定向委托投资”活动上,往往选择与基金子公司发生合作。

“定向委投模式运用到活期产品上和货币型基金具有比较强的相似性,区别在于前者是用交易结构把私募拆分成公募,而后者本身就是合规的公募产品。”北京一家互联网金融平台CMO表示,“定向委投提高收益的方法是一部分资产配置非标,另一部分配协议存款、T+0货基等高流动性产品,解决赎回压力。”

而北京一家P2P产品设计人士认为,在证监会已叫停私募产品拆分、转让的情况下,平台方可寻求信托、保险资管等其他持牌产品作为载体继续从事收益权拆分业务。

但也有业内人士并不认同上述说法。按规定,保险资管产品的合格投资人只限于:境内保险集团(控股)公司、保险公司、保险资产管理公司等。“既然保险资管的购买人只有这三种,就不存在关联公司买了保险资管,再倒卖给P2P的可能性。”

“目前是证监会在管私募产品,但归口证监监管的产品只有券商、基金、期货和私募的资管计划。”上述产品设计人士认为,但是信托归银监、保险资管归保监,但这些产品的运作其实和基金子公司计划差不多,可是信托和保险资管都不是证监会能管的“私募”。

根据规定,当下从属于证监会监管序列的私募产品,主要包括券商资管、基金子公司专项资管计划、期货公司专项资管计划以及在基金业协会备案的私募基金,虽然信托计划和保险资管也被业内普遍认为具有私募性质,但由于该类产品较少在基金业协会履行备案手续,因此被认为不在“私募产品”的监管序列。

业内人士认为,在以“定向委托投资”对接信托、保险资管的同时,该产品可在资产端再对基金子公司计划进行“嵌套”。

“信托设计上也可以采用开放式设计,如果信托计划在运作方面不够灵活,可以再嵌套一个子公司专项计划,因为一般持牌机构是可以豁免穿透的,只要信托给基金子公司提交《资金来源合法承诺函》即可。”北京一位基金子公司中层人士表示。

也有业内人士认为,以持牌机构发行的金融产品进行结构创新,在互联网金融发展上有一定积极意义。

“第一个是看法律和监管规定是否限制了这种模式,第二个是如果是机构产品,那么这里面会有一个审核,其实从风控的角度看是有探索意义的。”广州互联网金融协会会长方颂表示。

但方颂也强调,“有些红线是不能逾越的,比如私募产品投资者不能超过200人的规定。”

根据银监、保监机构相关规定,信托计划及受益权、保险资管计划等产品的直接拆分本不合规,但通过上述“定向委托投资”的结构进行变相拆分,其合规性仍然处于模糊地带,因此该模式亦被平台人士所觊觎。

但也有业内人士指出,信托计划、资管计划都适用穿透原则,不可能加一个定向委托投资就可豁免。

分业监管问题再显

将“私募拆分”业务从基金子公司转移至信托计划或保险资管计划运作的想象背后,所折射出的,仍然是各类牌照机构资管业务当下所面临的分业监管、规则不统一的制度问题。

“因为证监会管不到信托,而银监也没有做出相应的规定,通过信托计划复制这类模式才是可行的。”前述基金子公司中层人士表示,“从业务实质上看,信托计划和基金子公司的功能几乎是一样的,但又不遵循同样的监管标准。”

但也有互金人士指出,和以基金子公司进行收益权拆分类似,转而同信托公司、保险资管开展业务,也要面临相应的政策风险。

“这个模式最开始的原因还是P2P归了银监,而基金子公司归证监,所以两者合作不容易被问责,因为现在混业监管还是各管各的。”一位国资系P2P平台负责人表示,“信托直接拆分是不允许的,如果用定向委托投信托,只要规模一大到被监管部门发现,到时又要面临叫停的风险。”

“现在看是只有证监会注意到了这个问题,其他监管部门是否注意到互联网金融和传统机构的这种合作空间,还不清楚。”一位接近中证协的券商人士也表示,“但是未来几个监管部门协调、联动性会更强,所以这其中是否还有套利机会不好讲。”

此外,脱离以持牌资管产品为收益载体,而转型开发部分P2P所采用的“自动投标工具”,则也可能成为部分平台的选择之一,例如人人贷WE平台就采用了这一方式。

“自动投标是个创新工具,背后是平台审核、完成风控的债权,每一笔都是一一对应的,所以是合规的。”人人贷一位有关负责人介绍称。

在业内人士看来,转型“自动投标”的优势在于既能保证平台方在资产筛选上的主动,且互金监管目前并未对该模式形成定论,实际监管动作也相对较少,可操作性更强。

“如果依托基金子公司和信托的产品,那么肯定要受到这些对口监管部门的约束,所以还不如绕开这些资产端,直接做债权转让和自动投标。”前述产品设计人士表示,

然而,自动投标等模式距离政策约束的预期或已并不遥远——年前下发的《网络借贷信息中介机构业务活动管理暂行办法(征求意见稿)》二十五条已规定,“网络借贷信息中介机构不得以任何形式代替出借人行使决策。每一融资项目的出借决策均应当由出借人做出并确认。”

这也意味着,等待着部分已开展“私募拆分”业务的平台的,是更大的不确定性。

相关文章

- P2P私募拆分整顿后岔路:转接信保类产品还是变身自动投标?

- 市场赚钱效应持续 基金多主线布局反弹行情

- 美元黄金跷跷板效应再起 QDII表现分化

- 基金称区间震荡已成常态 短期有望奔向3000点

- 社保年报持仓曝光:减持31股 出逃22股

- 基金估值沃森生物现分歧 四家给8.14元一家给8.59元

- 天天基金3月月报:A股重返3000点 股票投资吸引力上升

- 李嘉诚旧部遇10年煤矿纠纷 周永康被指干涉该案

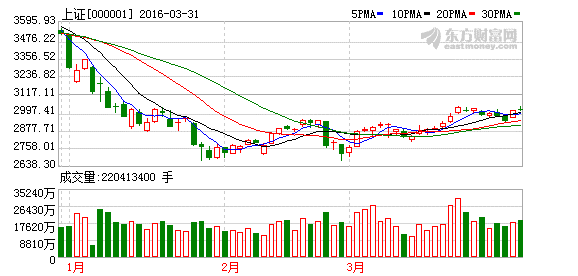

- 两市延续调整创业板跌逾2% 权重股题材股齐熄火

- “互联网+医疗”重获关注 相关基金迎机会

- 美联储加息步伐延后 QDII资源基金仍有短期机会

- 新能源汽车推广力度加大 相关主题可择机布局

- 机构论市:回调中积极加仓

- 第一季度分级基金B排名解析:易方达交银三基金排名垫底

- 多只基金踩雷沃森生物 估值已调低“三个停板”

- 1元管理费赚24.58元泰信基金坚持投资者利益为先

- 公募基金去年盈利6800亿 创六年新高

- 外管局:外储下降压力可承受 研究托宾税遏制外汇投机交易

- 沪指突破3000点大关 券商板块掀涨停潮

- 万亿企业年金收益创8年新高 11家基金公司战绩不俗

随机图文

-

富国基金王乐乐:关注投资盈亏比 看好智能汽车赛道前景

1月22日,富国基金量化投资部ETF投资总监王乐乐做客互联网,与投资者分享他对目前市场的精彩见解以及关于智能汽车行业的看法。嘉宾介绍:王乐乐 -

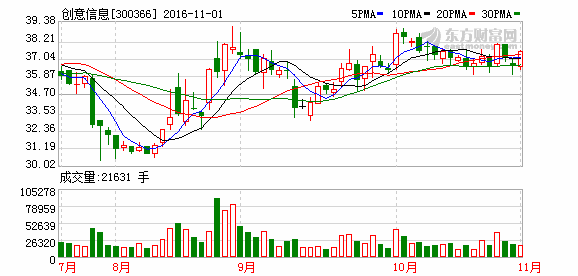

三季度机构调研32只川股:创意信息门槛被踏破 券商最爱天翔环境

【三季度机构调研32只川股:创意信息门槛被踏破 券商最爱天翔环境】三季度中,创意信息以35家机构实地调研的成绩登上川股机构调研榜第一位。机构 -

吴晓波:2021年建议成为基金的购买者

吴晓波1月20日,吴晓波频道“请问2021”三天直播在线上举行,知名财经作家吴晓波在直播中谈论了他对于2021年投资的看法,并回答了读者的问 -

越秀房产信托基金(00405)发行2016.06万个新基金单位以支付管理人费用

越秀房产信托基金(00405)发布公告,2021年7月1日至2021年12月31日期间的相关期间管理人费用总额为人民币6865 49万元。根 -

什么是基金溢出效应,形成基金的溢出效应的原因有哪些

随着经济的发展,金融行业体系逐步健全,金融的发展发现也多样化,其中基金也是其中的热门,那么我们就来看看基金中的基础知识——什么是基... -

【财经翻译官】30年后,气候变化可能让许多国家的GDP“打折”

原标题:【财经翻译官】30年后,气候变化可能让许多国家的GDP“打折”2021年入夏以来,极端天气频繁侵袭我们的星球。7月,我国河南出现历史 -

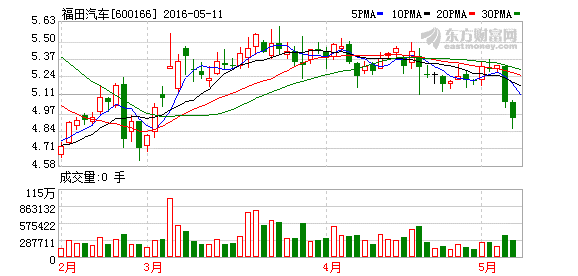

福田汽车不会“高送转” 申万菱信提案碰壁或减持

【福田汽车不会“高送转” 申万菱信提案碰壁或减持】记者发现,5月11日晚间福田汽车发布公告称,公司股东申万菱信基金管理有限公司,合计持股3 -

热销!涨价!这个行业产销两旺

搜索近期关于自行车行业的新闻,有两个绕不开的话题:一个是热销。中国自行车协会数据显示,今年一季度以来,我国自行车(含电动自行车)制造...