您的位置:首页 >投资创新 > 投资创新

寻求“向死而生”的反转性机会 公募买入绩差股

![]() 2016-03-10 08:06:50

来源:采编

2016-03-10 08:06:50

来源:采编

简介:【寻求“向死而生”的反转性机会 公募买入绩差股】分析人士对记者分析称,不排除这些基金机构采用了反向策略,寻求“向死而生”的反转性机会。比如上

【寻求“向死而生”的反转性机会 公募买入绩差股】分析人士对记者分析称,不排除这些基金机构采用了反向策略,寻求“向死而生”的反转性机会。比如上面所提及的纺织服装业类中小板公司,不久前已经宣布停牌,拟筹划收购互联网公司。而细查发现,该公司去年三季报时仅有1000多万的现金,实际控制人也仅有百分之十几的股权,市值不到40亿元。(上海证券报)基金公司还是价值投资的忠实拥趸吗?

在普通投资者的眼中,基金经理们大都从行业研究员起步,多年的研究功底让他们形成自上而下的投资风格,善于从基本面分析判断,挖掘细分行业,找到龙头牛股。投资者们也基于对这种价值投资理念的认同,将资金交由更为专业的基金经理进行投资。远离绩差的“垃圾股”、避免“黑天鹅”的稳健投资,是遵从基本面分析的价值投资体现。

然而,记者在梳理上市公司定期报告是却发现,不少奉价值投资为圭臬的基金产品、专户 、甚至社保基金等,在去年股市大幅下挫之际,选择重仓业绩持续下滑、甚至连续亏损的上市公司股票。

比如,一家在中小板上市的纺织服装业类公司,预计2015年营收同比下滑超过90%,亏损超过1亿元。近三年中,该公司就有两年亏损,此前也屡屡“披星戴帽”。面对如此绩差的公司,若从基本面分析,即便是一般的投资人,也会避而远之。而蹊跷的是,在去年三季度股市大幅下挫之计,竟然多达5只基金专户或产品新进和加仓。

无独有偶,北京某一家上市的计算机、通信设备制造公司,在连续两年下滑的基础上,2015年前三季度“扭盈为亏”,亏损2000多万,净利润下滑接近400%。在业绩断崖式下跌之际,7只基金产品挤入该公司2015年三季报十大流通股,其中更有两只基金产品在去年三季度时新进建仓,一只基金产品在重仓的基础上继续加仓。

基金机构的“蹊跷”举动仍有不少,又比如,一家生产自行车零配件的中小板公司在2015年前三季度净利润亏损接近5000万元,而在去年三季度期间,却有6家基金专户齐齐进驻。另一家旅游类上市公司,2015年前三季度亏损超过1000万元,最后在年末依靠出售旗下子公司大部分股权才录得正收益,否则将不可规避地持续两年亏损。尽管如此,去年三季度期间,社保基金、保险 、基金专户等纷纷新进,计入前十大流通股行列。而类似的案例还有不少。

是什么原因让这些基金、机构“放弃”价值投资理念呢?

深圳一位基金公司的管理层人士告诉记者,公募基金话语权越来越弱,特别是上一波牛市,很多私募资金进场,市场参与力量的博弈出现大幅变化,也使市场风格发生变化。

“此前,A股的市场风格大都是由公募基金主导,通过自上而下的价值分析,挖掘低估的股票,带动结构性行情走势。”他说,不过市场经过“疯牛行情”和大幅震荡之后,公募机构的价值投资风格已然受到冲击。

亦有分析人士对记者分析称,不排除这些基金机构采用了反向策略,寻求“向死而生”的反转性机会。比如上面所提及的纺织服装业类中小板公司,不久前已经宣布停牌,拟筹划收购互联网公司。而细查发现,该公司去年三季报时仅有1000多万的现金,实际控制人也仅有百分之十几的股权,市值不到40亿元。

“在中概股回归潮的背景下,这家公司有可能成为中概股回归A股的借壳对象。”该分析人士说,现在A股市场估值下调,壳资源的价值变得更划算,不排除潜入的基金产品正在赌这样的机会。

相关文章

- 寻求“向死而生”的反转性机会 公募买入绩差股

- 政策预期助力沪指走强 历史经验教您把握两会行情

- 打新基金遭巨额赎回 易方达新益E一天暴涨54%!

- 十大机构论市:盘面暗藏一重大信号

- 上海市住建委:上海将继续抑制投资投机性购房

- “十三五规划”草案:未来五年GDP年均增速将大于6.5%

- 市场预期2月信贷仍将强劲 物价继续呈结构化特征

- 行业洗牌大幕拉开 私募有望实现“质变”

- 股指急跌推高分级溢价 再次敲响下折警钟

- 报告称今年或将实施三次降准 经济增速仍将放缓

- 工信部:两年1000亿兜底去产能员工安置问题

- 6省公布高额煤炭去产能目标 计划减产能3.3亿吨

- 1月QDII申购量接近翻番 绩优基金抢手

- 参会人数过少 汇添富能源ETF清盘计划夭折

- 广州部分城区执行首套契税按区划分

- 基金:央行降准A股或迎超跌反弹 周期股将受益

- 食品饮料创新论坛即将召开 相关主题迎风口

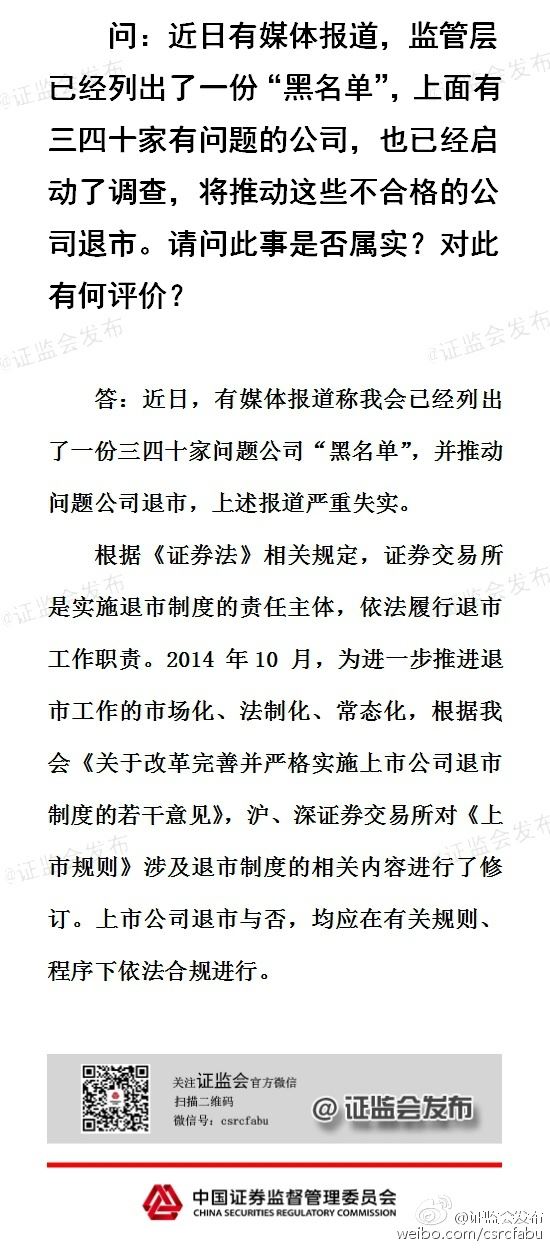

- 估值被基金砍至8.67元/股 金亚科技称“退市是谣言”

- 分级B下折潮再度来袭:96只跌停19只面临下折

- 大佬肖风掌舵浙商基金近一年 管理层低调大换血

随机图文

-

热议关于白条怎么套出来现金(靠谱商家教你套白条)

热议关于白条怎么套出来现金(靠谱商家教你套白条)京东白条借钱额度也是由系统评估授信,是用的白条额度,但不一定能百分百都借出来,并且白... -

国内首批QDII-FOF-LOF正式登场,解锁海外投资新体验!

基金圈再亮“新物种”——QDII-FOF-LOF。12月2日,从证监会网站获悉,华宝基金、景顺长城基金2家基金公司,率先上报了QDII-FO -

谁是通道? 华宸未来子公司专户“嵌套”迷局

根据21世纪经济报道记者独家了解,围绕安徽滁州的中普城市广场建设项目,一例非典型的金融风险事件逐步铺开。“野蛮扩张”背后,基金子公司... -

今年首例基金清盘出现 超200只基金规模跌破5千万红线

【导读】2017年公募第一例清盘来得这么快公募基金清盘常态化趋势愈加明显,2017年开局,首例公募基金宣布正式清盘,而在此之前,从2014年 -

职工福利费支出包括哪些?职工福利费支出一览

企业职工在就职期间关于医疗,房租,生活以及其他一些补贴等方面享受的权益和福利,就是职工福利。职工福利给职工们工作提供了保障。职工福... -

太平人寿“守沪”时刻在线

上海地区疫情防控进入关键阶段,太平人寿积极应对、主动作为,疫情防控、服务保障两手抓,上海地区内外勤员工,始终站在服务一线,确保太平... -

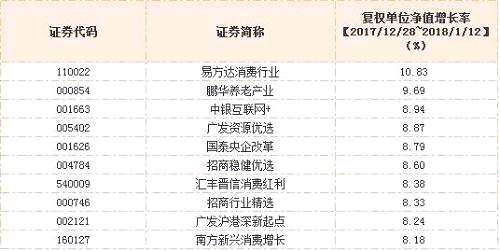

沪指重现11连阳,哪些基金赚欢了?

过去的一周里,不少投资者茶余饭后最关心的事情一定有一件——大盘到底能创下多少个连阳? 虽说最终记录会定格在多少尚不可知,但随着周五... -

基金2016全年调研路径大盘点 三大类行业受青睐

财信网(记者 赵琦薇)崭新的一年已经到来,机构和个人投资者都在摩拳擦掌全力布局2017。站在这样一个时点,回顾一下2016年基金机构们热衷调