您的位置:首页 >深度报道 > 深度报道

基金看长做短换赛道? QFII和社保基金押注新机会

![]() 2022-08-30 11:30:10

来源:证券时报

2022-08-30 11:30:10

来源:证券时报

简介:证券时报记者 安仲文尽管公募基金经理的核心仓位还在热门赛道上,但若风格异动,仓位切换可能很快。在业绩排名的压力下,一些基金经理坦言“看长做短

原标题:基金看长做短换赛道? QFII和社保基金押注新机会

证券时报记者 安仲文

尽管公募基金经理的核心仓位还在热门赛道上,但若风格异动,仓位切换可能很快。

在业绩排名的压力下,一些基金经理坦言“看长做短”已是业内普遍现象,基金经理眼中未来三年的增长故事,甚至可能在三个月内即可讲完。在此背景下,基金的“由热切冷”已在进行之中。证券时报记者注意到,考虑到合格境外机构投资者(QFII)和社保基金经理大多为资深公募背景,其持仓具有左侧和领先公募的前瞻性特点,这两大机构大幅扫货消费等冷门股,可能预示着公募基金接下来的切换操作。

业绩排名压力大

公募基金看长做短

每天起床后,深圳一位基金经理第一件事就是打开公司邮箱,他会收到公司给他发的一封邮件,里面是他所管理的基金产品不同时间周期的业绩排名。

“其实大家都是看长做短,当了基金经理自然都想赢得更多,从高往下、从热往冷切换是很正常的。”上述深圳基金经理接受证券时报记者采访时坦言,尽管都希望更看重长期业绩排名,但实际上业绩排名是无时无刻都在进行中,这使得基金经理在选股操作上不得不跟随短期行业景气度,也因此普遍出现持股三个月,做完一波行情就撤的现象,尤其是许多总体资金规模不大的基金。

这也意味着,如果市场风格走向另一面,基金经理重仓股的切换随时可能进行,哪怕前一日还在谈论新能源、半导体未来三年的长期投资机会,但在业绩排名压力下,大多数基金经理都将做出灵活选择,除非他管理数百亿资金。

随着半年报业绩在8月底逐步披露完毕,基金经理的持仓切换已经开始。诺安基金的一位基金经理接受证券时报记者采访时坦承,“今年持仓的调整会根据8月底的半年报业绩进行再次优化”。业内人士认为,由于股价和估值高企,新能源等热门赛道股的半年报业绩,似乎未能体现当前的性价比,反而一些冷门股频频爆出超预期的业绩。

比如发生在8月26日的一幕,就已显现出少数基金持仓的冷门股,可能迎来更多基金的进入。

上周五,沪深两市指数双双走跌,电动车、新能源等热门赛道股呈现普遍杀跌,但从事燃油车润滑油添加剂的瑞丰新材收盘大涨超11%。这只仅有少数基金持仓的冷门股,在5月25日至8月25日期间股价累计上涨约1.22倍,原因在于其二季度的单季净利润增长超过100%,环比增长更是超过289%。

“年轻的基金经理都想赢得更多,因此更热衷在热门赛道上进行押注操作,但一旦市场赚钱效应不在,切换可能也很快。”华南地区一位大型公募基金经理接受记者专访时表示,新能源、半导体等热门赛道的基金持仓集中度已经非常高,虽然看的是更为长期的投资逻辑,但实际操作依据都来自短期的行业景气度和股价上涨空间。

他认为,由于业绩排名的因素,逆向思维在公募基金领域相对比较稀缺,但从股票的性价比上看,相较于目前新能源等热门赛道的估值高企,许多冷门股实际上已经很有吸引力,这些趴在地板上的公司大概率会成为热门赛道筹码松动后资金流入的对象。

“很少有基金经理持股是为了拿上市公司分红的,更有可能是大家赚完一波就跑。”上述基金经理举例说,比如新能源某只股票,可能锚定明年估值40倍,“但今年一口气股价已被炒到40倍估值以上,许多资金可能就开始离场,然后寻找其他品种”。

上述基金经理认为,从性价比的角度看,基金存在持仓结构进一步调换的需求,如果站在未来6个月的角度看,现在“趴在”地板上的消费、影视、游戏、医药和航空等板块可能具有战略性布局机会。

业内人士认为,热门赛道筹码松动的扰动因素,来自于上市公司的半年报业绩。因为在估值高企的背景下,基金重仓的热门赛道股披露的半年报业绩,某种程度上已成为一种利好兑现。

大幅扫货消费股

QFII和社保基金在行动

在A股布局上,多次领先公募的QFII,也将能体现出公募基金的下一步切换。

需要指出的是,虽然QFII为外资,但实际操盘的基金经理通常出身于国内公募,且相当一部分QFII基金经理担任过公募基金的股票投资总监等资深职位。因此这些市场敏锐度极高的QFII的选股操作,也将前瞻性地体现出主流资金的抉择。

在冷门股瑞丰新材股价翻倍的过程中,只有QFII和公募明星基金经理朱少醒赶上这种机会。这只冷门股的前十大股东中,总计只有五家机构投资者,除了朱少醒的富国天惠基金,其余四家机构均为QFII,瑞丰新材的机构持仓特点不仅极大体现了QFII基金经理堪比公募顶流的选股特点,也显示出QFII的眼光。

证券时报记者注意到,在今年第二季度期间,QFII基金经理新瞄准的重仓股包括瑞丰新材、惠泉啤酒、会稽山、兰州黄河、佳沃食品、全聚德、皇氏集团、品渥食品、元祖股份、安记食品、明牌珠宝、皮阿诺、洽洽食品、豪悦护理、光环新网、青岛食品、西域旅游等,上述这些几乎全部为冷门股。其中,除了瑞丰新材、光环新网、西域旅游,其他股票清一色为消费品公司,且大多数股票股价均有深跌的特点。

社保基金组合的持仓,也同样开始前瞻性布局消费等冷门板块。

与QFII基金经理成长背景类似的是,社保基金经理同样来自公募基金内部最为优秀的一批选手。因此,社保基金的投资轨迹也相当程度上反映未来一段时间主流公募资金的流向。

可靠股份披露的中报显示,尽管上半年净利润已只剩不足60万元,净利润下滑高达99%,但该股却吸引了社保基金111组合入驻。记者注意到,社保111组合是社保理事会委托国泰基金公司管理的一只组合,可靠股份的主营业务为婴儿纸尿布,股价也是阴跌不止。

社保111组合将可靠股份纳入持仓,再次显示出社保基金经理的投资理念与QFII基金经理高度相似,即在市场主要关注超买的热门赛道时,对超卖的冷门品种以一种逆向投资的态度进行关注。事实上,在社保111组合买入可靠股份的同时,在A股市场极为活跃的一只QFII大举买入了可靠股份同行业的“落难兄弟”豪悦护理。

根据上市公司披露的半年报信息,社保基金还在二季度潜伏了包括李子园、良品铺子、盐津铺子、三只松鼠、元祖股份、双汇发展、新和成、劲嘉股份、倍轻松等一批目前仍属冷门的消费股。

显而易见的是,社保基金经理的投资理念与参加业绩排名的公募基金经理具有极大的差异性,但与QFII基金经理的投资偏好极为相似,也因此使得社保基金在持仓股上具有左侧买入的逆向特点,社保持仓前瞻性、长期性也更为显著。

份额提升弹性大

看好“困境反转”机会

包括消费在内的许多冷门品种,在基金经理看来,当前最为凸显的机会是“困境反转”。

“传统冷门行业存在着低价收购提升份额集中度的机会,也因此可能导致困境反转的来临,许多传统行业参与者越来越少,小玩家承受不住压力退出,此类投资机会很有吸引力。”诺安基金一位基金经理接受证券时报记者专访时表示,包括酒店、旅游、影视、院线、日用消费品等领域,都在出现并购整合。在疫情暴发之前,这些行业可能由于参与者数量太多,竞争格局差、毛利率低、份额集中度低,但疫情拉长后,许多公司被迫退出竞争,使得一些传统行业的上市公司迎来弹性。

记者也注意到,QFII基金经理大幅增仓的对象也包括此类乘机大举收购并伺机扩张的公司,在今年三季度初,横店影视就发布公告称,以30亿元资金收购全国第六大连锁影院上海星轶,收购完成后将使得横店影视的份额排名进入到全国第二大院线。

明星基金经理谢治宇和QFII基金共同持仓的锦江酒店同样如此操作。锦江酒店发布公告称,拟现金收购维也纳酒店和深圳市百岁村餐饮连锁公司10%股权,其中维也纳酒店10%股权的交易价格约2.19亿元。本次交易完成后,公司对维也纳酒店和百岁村餐饮的持股比例由80%上升至90%。今年股价实现翻倍的君亭酒店也是在疫情中进行收购的公司,君亭酒店今年1月公告拟斥资1.47亿元收购君澜酒店旗下浙江君澜、景澜酒店两家公司控股权以及“君澜”系列商标。

“供给端收缩后许多冷门行业的机会可能逐步显现。”南方基金一位基金经理也坦言,影视行业的参与者数量较五年前大幅锐减,影视、游戏等行业的头部公司份额正在持续提升,而这些公司由于不是市场主流热门赛道,因此被市场抛弃较长时间,股价杀跌已经比较充分,唯一需要等的可能就是市场风格的切换。

记者发现,在供给端上,以电视剧行业的一线参与者为例,根据国家新闻出版总局公告,2021-2023年度国内持有《电视剧制作许可证(甲种)》机构为41家,相比2019-2021年度的73家和2017年度的113家,已经大幅减少,5年时间电视剧行业的一线参与者数量降幅高达63%。或因为上述因素,A股电视剧龙头华策影视披露的半年报显示,广发基金旗下的5只基金承包了该股十大流通股东中的全部公募席位。

关于消费行业面临的投资机会,东方基金基金经理曲华锋也认为,中长期来看,消费行业随着经济逐步复苏,上下游情况均将出现改善,目前行业下行风险有限,从成本端相对看好议价能力较强的必选消费细分领域的龙头企业。

“市场进一步集中化,龙头企业的壁垒可能使其市占率进一步提升。”曲华锋也同样强调了大消费行业的份额集中度提升带来的投资机会,他认为一方面是龙头公司的市占率在逐步集中,另一方面伴随未来成本继续下行,前期提价带来的盈利弹性也将逐步在业绩中体现。

相关文章

- 基金看长做短换赛道? QFII和社保基金押注新机会

- 实力延续 长期致胜 南方基金再捧三座金牛

- 北京下月起自主购药可使用医保账户

- 超2.1万亿元退税已到账 大规模留抵退税提振企业信心

- 规范营销,让消费者投保更安心

- 暑期档票房已突破88亿元,大幅超过去年同期——电影市场迅速回暖持续复苏

- 基金中报|兴业基金2022上半年营收5.12亿元,净利润1.83亿元

- 基金中报|国投瑞银基金2022上半年净利润1.9亿元,同比增71%

- 快讯丨中国人寿:从美股退市不会改变公司股本结构,对公司生产经营、治理水平等也没有影响

- 中国人寿副总裁杨红:非常重视、高度关注消费者权益保护

- 基金中报|民生加银基金2022上半年实现净利润1.21亿元

- 快讯|贵阳银行:上半年实现归母净利润29.37亿元 储蓄存款余额增长10.18%

- 莫海波、高楠等升职!明星基金经理“绩优则仕”

- 时隔13个月又有理财公司获批筹建:北京银行理财产品净值化率达100%

- 基金中报|长信基金2022上半年营收3.03亿元,净利润0.92亿元

- 快讯|无锡银行:上半年归母净利润10.2亿元,同比增长30.27%

- 当一只基金失去光荣与梦想:清盘、保壳 管理人艰难抉择

- 银行理财公司上半年挺能赚 规模资金也回来了

- 基金中报|交银施罗德2022上半年实现净利润 8.32 亿元

- 快讯|青岛银行:上半年实现归母净利润20.18亿元,同比增长12.28%

随机图文

-

券商年内超万次调研864家公司 重点关注电子、医药生物两大行业

2020年上半年,A股持续跌宕叠加中报季即将拉开帷幕,券商调仓换股的需求不减,需要进一步甄选优质且具潜力的标的。据记者统计,今年以来,券商共 -

金元顺安泓泉纯债3个月定开债基发行失败!近年来多次“踩雷”暴露债券投资问题

又一只基金发行失败。今日,金元顺安基金公告,金元顺安泓泉纯债3个月定开债券基金截止募集期满,未能满足基金合同规定的条件,基金合同不 -

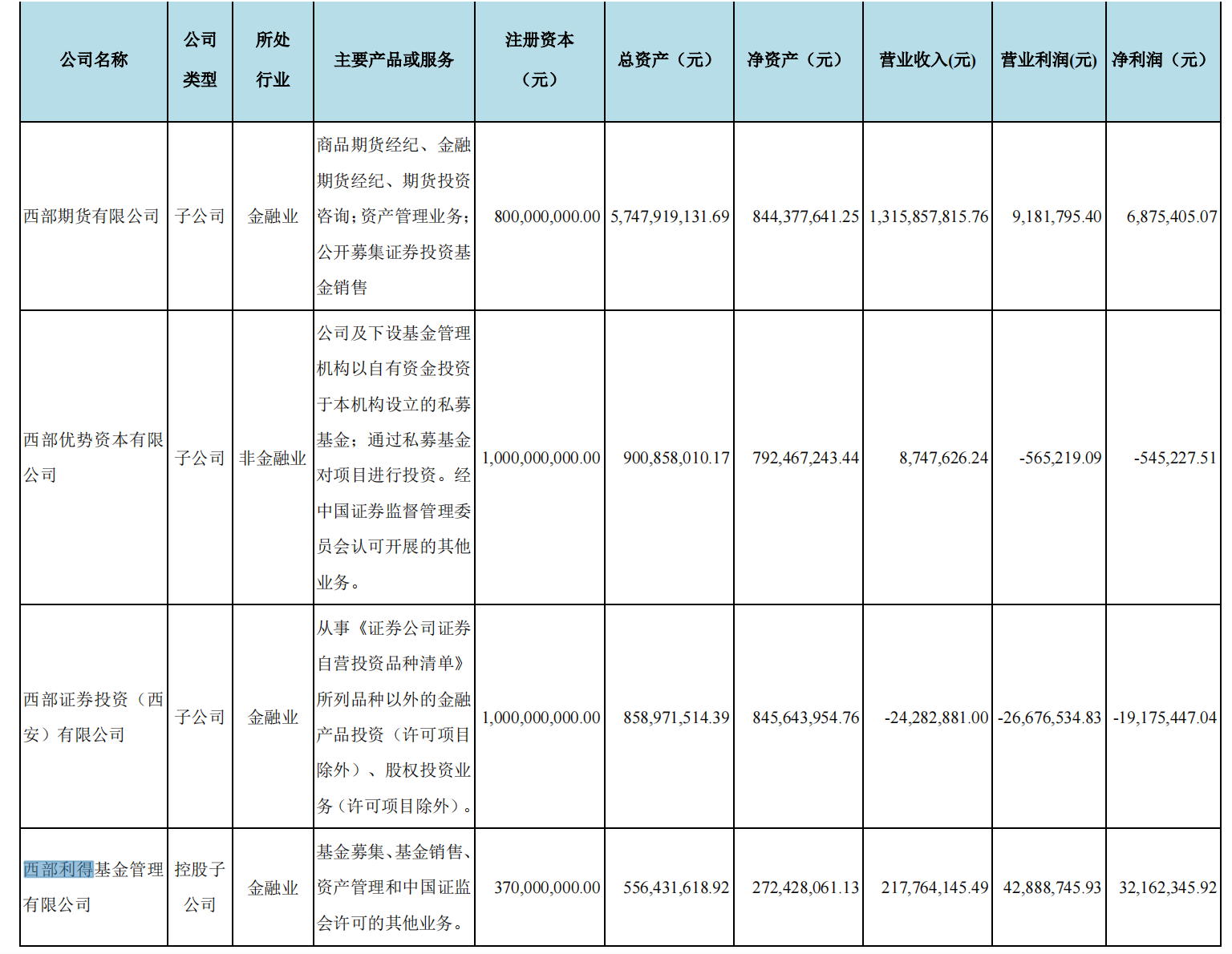

基金中报|西部利得基金2022上半年营收2.18亿元,净利润0.32亿元

随着上市公司中报陆续披露,其控股或参股的公募基金营收情况也得以曝光。8月25日,西部证券披露2022年中报,与此同时,西部利得基金上半年经营 -

机构调研:昨日机构调研6家 东易日盛最受关注

数据显示,昨日(9月10日)东易日盛、星网锐捷、广田集团、【杰瑞股份(002353)、股吧】、汉王科技、亚太科技共6家上市公司接受机构调研。 -

三十大明星基金经理--聪明投资者的组合

基金经理是一只基金的灵魂,能长期管理一只基金,并一直保持优秀的业绩,实数不易,笔者筛选基金第一步就是三年以上,晨星评级在五星,其次... -

金鹰基金:消息面利好提振短期情绪 平常心应对国庆长假将临

上周,沪指震荡上行,出现明显回调后有所反弹,创业板持续回调后呈现企稳迹象,中证1000等中小盘指数震荡上行。受发改委纠偏双控政策影响,... -

银河和美生活混合基金怎么样?基金持仓了哪些股票?(2021年第三季度)

银河和美生活混合基金怎么样?基金持仓了哪些股票?以下是南方财富网为您整理的4月1日银河和美生活混合基金持仓详情,供大家参考。基金市场... -

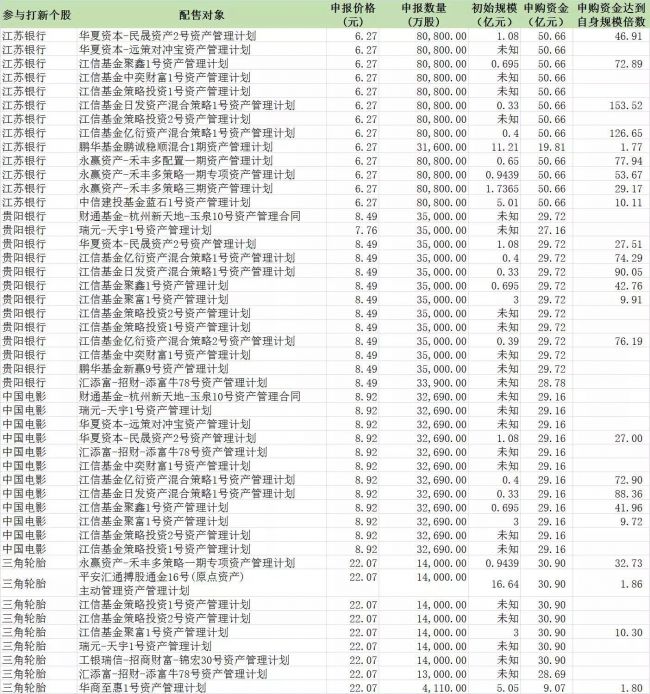

除了基金 竟还有这么多资管产品涉嫌打新违规!

【导读】违规申报新股的现象已经蔓延到基金专户、基金子公司和券商集合理财等大资管产品中,同时,也有不少私募基金疯狂参与打新,旗下多只...