您的位置:首页 >深度报道 > 深度报道

步伐加快 两家银行获批定增融资

![]() 2022-06-30 11:30:11

来源:21世纪经济报道

2022-06-30 11:30:11

来源:21世纪经济报道

简介:银行融资加快。6月27日晚间,2家上市银行同日宣布非公开发行A股股票申请获证监会审核通过。当日晚间,华夏银行和无锡银行分别发布公告称,非公开

原标题:步伐加快 两家银行获批定增融资

银行融资加快。6月27日晚间,2家上市银行同日宣布非公开发行A股股票申请获证监会审核通过。当日晚间,华夏银行和无锡银行分别发布公告称,非公开发行A股股票申请获证监会审核通过。两家银行均表示,将在收到证监会的正式核准文件后另行公告。

两家银行同日定增

根据华夏银行的公告,本次非公开发行A股股票数量为不超过15亿股(含本数),募集资金总额不超过人民币200亿元(含本数),扣除相关发行费用后将全部用于补充公司的核心一级资本。提高资本充足率水平,以适应日趋严格的资本监管要求,同时增强公司风险抵御能力,以应对国内外经济形势的不断变化和挑战,并支持公司各项业务持续稳健发展,提升公司盈利能力,为全体股东创造长期良好的投资回报。

无锡银行的情况类似,无锡银行本次拟非公开发行不超过3.205亿股普通股(含本数),预计募集资金总额不超过20亿元(含本数)。经相关监管部门批准或核准后,扣除相关发行费用后全部用于补充核心一级资本,提高该行的资本充足率,支持未来业务持续健康发展,增强该行的资本实力及竞争力。

发行价格方面,两家银行发行预案显示,本次发行的定价基准日为本次非公开发行的发行期首日。本次发行的发行价格不低于定价基准日前20个交易日(不含定价基准日,下同)普通股股票交易均价的80%(按“进一法”保留两位小数)与本次发行前最近一期末经审计的归属于母公司普通股股东的每股净资产值的较高者。

其实今年5月初,中原银行也发布公告,其已于2022年5月10日按每股1.80港元的配售价,向不少于6名独立承配人成功配发及发行合共31.5亿股新H股,分别占H股总数及普通股总数的约45.36%及13.56%。募集资金总额约为56.7亿港元,扣除佣金及相关开支后,所得款项净额将全部用于补充中原银行的核心一级资本。

H股配售完成后,中原银行的注册资本增加至人民币232.25亿元,已发行的普通股总数增加至232.25亿股(包括162.8亿股内资股及69.45亿股H股)。

溢价发行情况普遍

从目前来看,华夏银行和无锡银行均存在破净的情况。华夏银行的破净幅度较大,目前不足0.4倍,无锡银行则在0.74倍左右,因此溢价定增的概率较大。

一般而言,为了吸引投资人,定增的价格通常会进行打折,但银行情况特殊,为了防止国有资产流失,因此增发价格通常不低于净资产,溢价增发的情况较为普遍。

招商证券首席银行业分析师廖志明表示,银行作为国有金融机构,其定增价格存在约束,而股东之所以愿意以高溢价参与定增,是从长期战略合作业务的角度支持银行的发展转型。

事实上,上市银行溢价定增并不少见。例如去年12月,广州农商银行定向增发13.38亿股内资股,认购价为每股内资股5.89元,相当于7.21港元,彼时该行港股市场价约为3.01港元/股,溢价超过一倍。

去年4月,贵阳银行发布公告称,该行向17家机构定增4.38亿股,募集资金总额达45亿元,发行价格为10.27元/股,与二级市场价相比溢价约37%。

虽然今年银行表现得不温不火,不过仍有不少“粉丝”。海通国际分析师林加力的研报表示,预计银行中报营收、利润增速将会比一季度高。其一,行业经营情况边际改善,信用风险情况好转;其二,4月央行下调存款利率导致银行息差压力减小;其三,二季度没有明显市场利率上行,投资收益不会有太大波动。利润增速还受2021年低基数所带来的影响。考虑到银行公司受宏观影响较大,林加力认为若2-3家银行快报明显超预期后,市场将修正行业预期,从而带来行业性普涨。考虑到所有行业受疫情冲击导致中报数据较差,而银行业表现能够超预期,他认为这将导致市场转变资金配置,同时导致市场调高三季报预期。建议关注优质区域银行,包括杭州银行、江阴银行、苏州银行。

相关文章

- 步伐加快 两家银行获批定增融资

- 雪杉基金7只基金有3只跌破净值 御金5号垫底亏损一成

- 马上消费:数字金融推动“成渝”发展 助力重庆建设国际消费中心城市

- “团购”最低3.85%!北京部分银行调降消费贷利率揽客

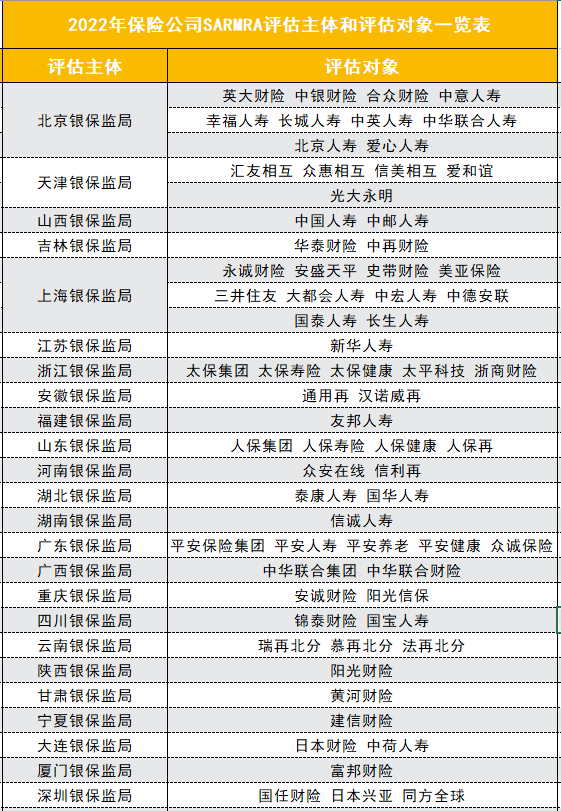

- 监管非现场抽查备案产品 责令七家财险公司限期整改

- 个人养老金如何买基金?需开立基金行业平台账户

- 权益冷债基热 长投产品面世新基金发行半年考

- 易方达中证上海环交所碳中和ETF获批

- 华夏聚泓优选7月4日起闪亮登场

- 这项数据发布后,你的社保缴费可能迎来变化!

- 个人养老金如何买基金?需开立基金行业平台账户

- 消费者为啥不爱换手机了?释放了什么信号?

- 契合消费新需求 小雪糕撬动文旅大市场

- 成品油价今年“第二降” 加满一箱油将少花12.5元

- 近半年融资达34.75亿元 消费金融这一融资渠道火了

- 震动理财圈!工行、招行等出手,突然宣布:停止这项服务!

- 非法高息揽储!辽宁一农信社员工终身禁业 还被判刑11年半

- 快讯 | 四部门印发《社会保险基金预算绩效管理办法》

- 民生银行南宁分行:爱心助考 情暖人心

- 太保家园落址海南三亚 打造后疫情时代保险客户与营销员健康旅居新场景

随机图文

-

为什么太老实的人赚不到大钱?

本文首发于微信公众号:理财工厂。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。长久以来,老实一词一直是个褒... -

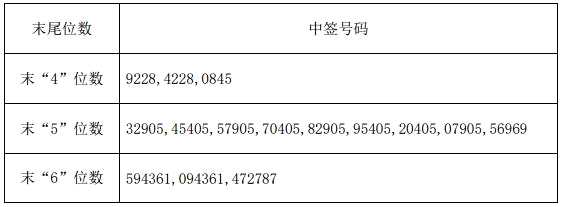

起步股份、春风动力网上申购中签结果出炉

摘要 【兑奖了】起步股份网上申购中签结果出炉,中签号码共有42300个。 -

华宝银行ETF联接C买的人多吗?2021年第二季度有什么重大买入?

华宝银行etf联接C买的人多吗?2021年第二季度有什么重大买入?以下是南方财富网为您整理的12月8日华宝银行ETF联接C基金持有人结构详情 -

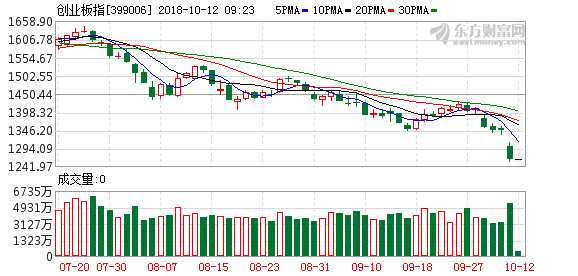

十大基金纵论A股后市策略:积极政策效果逐步显现 长期配置迎好起点

面对全球市场的调整,第一时间掌握了十家内外资基金的最新观点。基金机构认为,中国有充足的政策工具挖掘内生动力,使中国经济增长保持稳健... -

2021年第二季度中欧行业成长混合(LOF)E重点买入哪些股票?分红了几次?

2021年第二季度中欧行业成长混合(LOF)E重点买入哪些股票?分红了几次?以下是南方财富网为您整理的12月10日中欧行业成长混合(LOF) -

2021年第三季度富国天惠成长混合(LOF)A基金持仓了哪些股票和债券?该基金现任经理是谁?

2021年第三季度富国天惠成长混合(LOF)A基金持仓了哪些股票和债券?该基金现任经理是谁?南方财富网为您整理的富国天惠成长混合(LOF)A -

2月17日华安智能装备主题股票基金怎么样?2020年公司混合型基金规模1307.76亿元

2月17日华安智能装备主题股票基金怎么样?2020年公司混合型基金规模1307 76亿元,以下是南方财富网为您整理的2月17日华安智能装备主 -

监管收紧 货币基金四季度以来零发行

已受理尚未获批货币基金一览数据来源:证监会官网 李树超 制表中国基金报记者 李树超年底货币基金收益率突破4%,短期理财基金收益率突破4 2%