您的位置:首页 >财经头条 > 财经头条

三家银行同日报喜 两家净利润增速超2成

![]() 2022-08-18 11:30:05

来源:21世纪经济报道

2022-08-18 11:30:05

来源:21世纪经济报道

简介:8月16日,三家上市银行一口气披露了今年上半年的“成绩单”:分别是南京银行、江阴银行和常熟银行,均实现业绩和利润双增。其中,南京银行和江阴银

原标题:三家银行同日报喜 两家净利润增速超2成

8月16日,三家上市银行一口气披露了今年上半年的“成绩单”:分别是南京银行、江阴银行和常熟银行,均实现业绩和利润双增。其中,南京银行和江阴银行的净利润增速超过20%,常熟银行也达到19.96%。

已披露银行半年报一览

半年报实现开门红

今日南京银行发布公告,报告显示,2022 年上半年,南京银行实现营业收入 235.32 亿元,同比增长 16.28%,其中,非利息净收入 99.92 亿元,同比上升 50.91%,在营业收入中占比 42.46%,同比上升9.74 个百分点。实现归属于母公司股东的净利润 101.51 亿元,同比增长 20.07%。

截至2022 年 6 月末,南京银行资产总额 19123.67 亿元,较年初增幅 9.34%。负债总额为 17819.61 亿元,较年初增幅 9.57%。该行核心一级资本充足率、一级资本充足率及资本充足率分别为 9.85%、10.67%及 13.02%。

资产质量方面,2022 年上半年,南京银行持续加强风险管控,加大不良资产处置力度。截至2022 年 6 月末,该行不良贷款率 0.90%,较年初下降 0.01 个百分点;拨备覆盖率395.17%,保持基本稳定;关注类贷款占比 0.83%,较年初下降 0.39 个百分点;逾期贷款占比 1.18%,较年初下降 0.08 个百分点。

同一时间,江阴银行的半年报显示,营业收入20.36亿元,同比增长25.96%;归属于上市公司股东的净利润5.75亿元,同比增长22.10%,增速双超20%。截至6月末,资产总额达1601.23亿元,较年初增长4.57%,各项存款1210.05亿元,较年初增长65.47亿元,增幅5.72%;各项贷款996.67亿元,较年初增长8.96%。报告期末,该行不良贷款率0.98%,较年初下降0.34个百分点。

常熟银行也披露了半年报。报告期营业收入 43.74 亿元,同比增长 18.86%;归属于上市公司股东的净利润 12.01 亿元,同比增长 19.96%。报告期末,集团不良贷款率0.8%,较年初下降0.01个百分点,拨备覆盖率535.83%,较年初上升4.01个百分点。

天风、平安、民生多家券商给与常熟银行“点赞”,其中天风证券认为,常熟银行小微业务先发优势明显,多年来已经形成完善的小微金融服务体系,业务标签明显。在信贷扩张的同时,严控风险,资产质量持续优于同业。目前公司PB为1.06倍,维持2022年1.4倍目标PB,维持目标价11.12元,维持“买入”评级。

此前8月10日,张家港行发布2022年半年度报告,今年上半年,张家港行实现营业收入23.53亿元,较上年同期增幅5.74%;归属于上市公司股东的净利润7.62亿元,较上年同期增幅27.76%。

截至2022年6月末,张家港行总资产1775.99亿元,较上年末增长7.91%;存款总额为1332.24亿元,较年初增长120.94亿元,增幅9.98%;贷款总额为1092.47亿元,较年初增长94.3亿元,增幅9.45%,贷款余额迈上千亿台阶。

截至6月末,该行不良贷款余额为9.89亿元,不良贷款率0.90%,不良率较年初下降0.05个百分点;贷款损失准备金为52.72亿元,拨备覆盖率533.31%,较期初提高57.96个百分点。

排排网旗下融智投资基金经理助理刘寸心非常看好银行的半年报行情,他对21世纪经济报道记者表示,半年报银行业绩大增,一方面是因为在经济恢复过程中,银行经营状况得到改善,不良率有所下降,同时银行的资产也在稳步增长;另一方面在稳增长措施的推动下,银行有通过加大实体信贷投放力度来支持实体企业;还有就是银行有通过各种金融科技手段来控制成本,提升经营效率。在经济持续修复、货币政策延续合理宽松以及保交楼政策的持续推进下,看好银行盈利会维持持续增长。

看好银行估值修复行情

除了半年报之外,还有13家银行披露了业绩快报,13家银行归母净利润同比增速全部为正,其中12家实现双位数以上的增长,8家银行净利润增速超过20%,其中杭州银行、江苏银行和无锡银行的增速更是超过30%。

其中,净利润增速最高的银行是杭州银行,上半年度业绩快报显示,2022年上半年该行实现营业收入172.95亿元,同比增长16.26%;净利润65.85亿元,同比增长31.52%;基本每股收益1.06元。如果从营业收入的绝对值来看,浦发银行名列榜首,归属于母公司股东的净利润301.74亿元,增长1.13%。江苏银行居次,2022年上半年,江苏银行实现营业收入351.07亿元,同比增长14.22%;实现归母净利润133.80亿元,同比增长31.20%,业绩均实现双位数增长。

对于银行接下来的走势,多数券商给出了正面预期。

东北证券分析师陈玉卢表示,看好半年报业绩对板块行情的催化。近期,上市银行半年报将陆续公布,看好半年报业绩对板块行情的催化。结合近期各项会议对下半年工作主线的确认,下半年整体基调不转弯也不冒进,财政政策仍以推动基建弥补需求为重点,货币政策也延续了合理充裕的表述;同时,对经济大省、优势区位的经济增速提出了更进一步的要求;在化解风险方面,要求压实地方责任,后续“保交楼”将持续推进,按揭贷款的事件冲击将随之化解。“稳增长政策+疫后修复”的环境将促使银行板块向“拨备释放→业绩高增→估值修复”的长期主线持续回归,尤其拥有区位优势的城农商行在当前环境下将持续受益,看好银行板块估值修复。

兴业证券分析师陈绍兴认为, 7月社融信贷整体相对较弱,但预计优质区域银行信贷需求仍相对旺盛。目前国内疫情形势逐步明朗,居民及企业端生产经营及融资需求有望逐渐恢复,预计三季度经济发达区域的信贷需求有望保持复苏态势,银行板块行情主线仍将围绕区域经济发达的绩优城农商行进行。考虑目前银行业(中信)总体低估值水平(0.56xPB/4.6xPE),继续积极看好银行板块的估值修复行情。

不过建泓时代投资总监赵媛媛在接受21世纪经济报道记者采访时也提醒仍要警惕灰犀牛事件。她表示,经济和利率同时上行时,对银行基本面最有利的环境。上半年利率大部分时间保持平稳,经济虽有疫情干扰,但6月的经济反弹抚平了疫情冲击。进入下半年以后,在央行货币进一步宽松、实体经济融资需求下滑的情况下,利率自8月初开始下滑,这对银行盈利能力不利。除非经济出现强劲反弹,否则银行在下半年基本面受压。需要关注疫情得到控制以及高温天气过去以后经济的反弹力度,进而判断银行下半年盈利状况。

相关文章

- 快讯丨李耀获批担任中国融通财险董事长

- 快讯丨孙伟平获批担任中国融通财险合规负责人

- 中消协发布上半年消费者投诉情况分析 预付式消费投诉案增长较明显

- 半年报透露机构动向 多路资金大幅加仓银行股

- 高温天气对菜价影响几何

- 货不对板等问题层出不穷 买精装修房竟买来一堆烦恼

- 社保基金二季度持仓路径浮出水面 黄金股受青睐

- 第二批试点机构养老理财产品认购火爆 部分产品表现出差异化

- 全球配置时代,汇添富“全球”系列何以脱颖而出?

- 2万亿网红产品有新要求:基金组合权益投资比例上限超过30%的基金不能以“固收+”名义宣传

- 甘肃拟发行300亿元中小银行专项债 补充甘肃省联社等11家机构资本

- 险企永续债9月开闸,保险业再添“补血”新工具

- 多只基金“限购令”放宽 基金经理看好下半年投资机会

- 自上而下定方向,自下而上定个股——访民生加银蔡晓

- 公募有能力做建设养老保险第三支柱的排头兵

- 银行理财理性应对净值波动 调业绩基准、提前终止产品、提升投研能力“各显神通”

- 大湾区保险需求偏好调研:湾区内地居民更热衷重疾和医疗险

- 表扬信作证!兴业银行长沙分行护航银发客户幸福晚年

- 权益基金发行回暖 多只成长风格产品吸金明显

- 小市值风格起舞 机构紧盯基本面

随机图文

-

京东白条怎么取现金(京东白条怎么提现到微信)

第一、在京东商城选择想要购买的商品,加入购物车京东白条主要是在京东体系内的线上商城使用,在京东体系内的线上平台购买商品时可以使用京... -

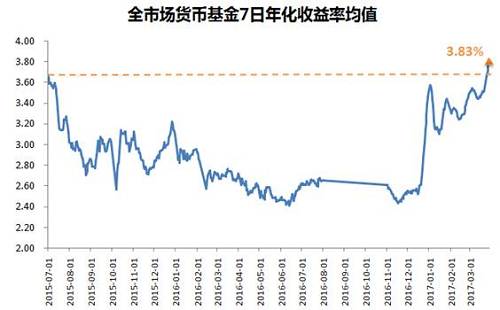

货基收益飙至21个月最高!还会更高吗?

本文首发于微信公众号:小基快跑。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。今天我们聊聊货币基金。原因很... -

主动权益规模不振 量化投资乏善可陈 中融基金频响清盘警报丨起底基金清盘

去年中融基金共清盘4只产品,分别是中融鑫视野A C、中融量化多因子A C、中融0-1年中高等级债A C、中融3-5年信用债A C,此外该公司 -

融通通玺债券基金赚钱吗?2020年基金所属公司管理规模有哪些?

融通通玺债券基金赚钱吗?2020年基金所属公司管理规模有哪些?以下是南方财富网为您整理的3月22日融通通玺债券基金市场表现详情,供大家参考。 -

2021年第三季度汇安价值蓝筹混合C基金持仓了哪些股票和债券?该基金2021年第二季度利润如何?

2021年第三季度汇安价值蓝筹混合C基金持仓了哪些股票和债券?该基金2021年第二季度利润如何?南方财富网为您整理的汇安价值蓝筹混合C基金持 -

兴全有机增长混合基金怎么样?基金主要买入哪些股票?(2021年第二季度)

兴全有机增长混合基金怎么样?基金主要买入哪些股票?(2021年第二季度)南方财富网为您整理的兴全有机增长混合基金2021年第二季度重大买入详 -

分级基金规模缩水 份额流出60亿份

分级基金规模缩水的趋势仍在持续—不到一个月的时间里,在二级市场交易的分级基金份额流出了60亿份。未来,分级基金可能出现强者恒大、小者... -

工银新兴制造混合C基金买的人多吗?2020年基金所属公司管理规模有哪些?

工银新兴制造混合C基金买的人多吗?该基金分红负债是什么情况?以下是南方财富网为您整理的工银新兴制造混合C基金持有人结构详情,供大家参...