您的位置:首页 >财经评论 > 财经评论

警惕银保市场车险化 专家支招:从哄抬手续费向产品共创、银团联动转型

![]() 2022-11-12 11:30:37

来源:财联社

2022-11-12 11:30:37

来源:财联社

简介:财联社11月10日讯(记者 夏淑媛)近年来,随着代理人队伍大规模流失,在个险销售处于颓势的背景下,各家保险公司开始重新聚焦银保业务,如何摆脱

原标题:警惕银保市场车险化 专家支招:从哄抬手续费向产品共创、银团联动转型

财联社11月10日讯(记者 夏淑媛)近年来,随着代理人队伍大规模流失,在个险销售处于颓势的背景下,各家保险公司开始重新聚焦银保业务,如何摆脱银保业务“有保费、没价值,有规模、没质量”的标签,打造价值增长路径也成为行业关注的焦点。

近日,在2022第三届中国寿险业转型发展峰会上,业内围绕到底如何释放银保渠道价值及增长路径等进行了探讨。

“银行、保险各有优势,在发挥各自优势、紧密合作的情况下,一定能给客户提供更优质、更好的产品,满足更多的需求,实现真正的双赢”。阳光人寿总裁王润东表示,同时其呼吁,不能总用哄抬手续费的方式开拓银保合作,否则银保市场将会“车险化”。

银保25年沉浮,五大痛点成转型瓶颈

对于银保渠道现状,德勤摩立特金融保险行业战略咨询合伙人段蕾总结出五大痛点:一是渠道定位不明;二是合作关系不深;三是客户理解和洞察不够;四是保障程度不强;五是销售模式不新。

现状一,渠道定位不明。长久以来,银保被部分险企定位为机会型渠道或规模型渠道,在保险公司需要短期上规模、冲保费时“择机式”发展,强调其保费“调节器”的作用,缺乏长期持续的战略资源投入和深度的合作关系建设。

现状二,合作关系不深。目前银保渠道中,银行与保险的合作关系普遍仍以代销合作模式为主,缺乏排他性。对于保险公司而言,目前在银保渠道可以掌握的客户信息仍然极其有限,所以客户经营过程中,险企仍然比较被动。

“值得欣喜的是,银行与保险公司的合作关系已开始出现‘长期化、深度化’的趋势。”段蕾介绍,据调查显示,84%的被调研险企与银行的合作协议长达5年以上,除产品代销外,已有部分公司开始尝试产品定制、队伍共建等多样化的合作模式。

现状三,客户理解和洞察不够。虽然银保渠道在国内发展了20多年,至今尚未普遍建立围绕银行客户需求进行产品和服务定制的机制,客户经营缺乏协同。“仅30.8%的受访险企与银行开展了客户洞察方面的合作,如与银行合作开展客户需求调研、联合进行客户分析等,客户洞察的缺失一定程度上制约了险企在客户经营模式上取得创新突破”段蕾介绍。

现状四,保障程度不强。段蕾表示:“过去5年,银保渠道在价值提升方面取得很大的进步。但是从产品,特别是保障型产品和高价值产品覆盖的广度上,银保渠道还有很大的提升潜力”。据了解,由于渠道自身属性,健康险产品保费在银保渠道中占比不足4%。未来,随着保障型产品逐步丰富,通过精细化经营、专业化管理培训,向银保渠道的客户销售高价值的产品,将是银保渠道下一步价值增长非常重要的路径之一。

现状五,销售模式不新。银行零售业务正经历从传统的网点经营驱动模式向数字化客户经营模式快速转变,银行网点持续收缩,“离柜潮”涌现,疫情更加速了业务的全面线上化。当银行网点不再是银行主战场的时候,也必然不会是保险公司引导主渠道的战场。

未来,伴随银行与终端客户交互方式的变革,对银行渠道保险产品的销售模式带来新的挑战和机遇。保险公司需从产品体系、销售队伍、运营流程、信息系统、生态资源等各个维度检视当前合作是否能有效支持银行数字化转型升级的诉求。

产品代销到产品共创,多元路径提升银保渠道价值

在中国银保渠道迎来新的战略机遇期的当下,未来如何抢占一个战略制高点,释放银保渠道价值潜力,段蕾对海外银保市场实践的关键支撑要素做出了总结,并结合中国市场自身的特点和特征,提出银保渠道价值增长八大路径,包括合作关系、客户经营、产品配置、队伍建设、生态服务能力共建、银团联动和客户赋能。

据介绍,从全球市场来看,银行和保险之间的合作模式主要有三种典型形态。

一是以法国、意大利、西班牙等欧洲银保市场为代表的强资源联合型。欧洲银行通过对保险公司的股权控制,实现银行与保险业务在前台、中台、后台的高度一体化,其中产品开发及销售支持等关键环节运用共创的管理与技术平台,从数据看,欧洲银保渠道保费占比高达60%以上。

二是以新加坡、泰国等为代表的区域性战略联盟型。外资机构加速进入东南亚保险市场,并引入新型的银保合作模式,对中国市场有很强的借鉴意义。外资机构凭借领先的保险经营理念,与区域内头部银行建立长期独家战略合作协议,除基础的产品分销之外,逐步实现客户洞察、产品创设、品牌共创等方面的深度合作,保费占比逐步攀升至30%以上。

三是以美国、日本等市场为代表的协议代销型。由于美国寿险业独立经纪人与专属代理人等渠道发展高度成熟,银保渠道保费占比一直低于5%。与美国的情况类似,银保渠道兴起时,日本寿险业已进入高度成熟阶段,代理人渠道的核心地位难以撼动,银保渠道占比仍小于5%,且合作多以产品代销形式为主。

通过深度探讨法国、意大利及东南亚市场银保渠道发展的经验,业内从成熟市场的领先实践中总结了银保模式成功的“道”与“术”。

一是合作关系从浅到深这一不可逆转的趋势。在段蕾看来,特殊关系银行强捆绑合作,不是简单的产品分销,而是保险公司如何跟银行之间建立深度长期合作关系,打造排他性的特色产品,真正融入到银行生态场景,这也是保险公司接下来需要去大力投入的很重要的一个环节。

二是从渠道视角转向客户视角。在王润东看来,实现银保共赢首先要以客户为中心,细分客群需求。他表示,大众客户的需求更多集中在流动性和基本保障型产品上,高净值客户需求集中在对财富增值服务和投资融资风险管理方面。

“低收入人群还是靠新农合、大病医保、惠民保这样的产品去满足。个险渠道更适合面向中高净值客户,银保则可以面向中产到超高净值客户。”王润东说。

三是队伍管理。段蕾认为,保险公司要从银保专员专管模式向赋能模式转变,达到“1+1+N”综合化银保服务队伍,或新型银保服务队伍,这将成为保险公司在银保渠道经营上的必然选择。

四是从产品代销到产品共创。王润东表示:“在银保渠道合作中,保险公司和银行各有优势。一方面,银行拥有海量的优质客户资源,而且有公信力;另一个方面,保险公司有产品、有专业技术、有服务生态链,两者结合可以挖掘客户更大价值,满足客户更多需求。

相关文章

- 警惕银保市场车险化 专家支招:从哄抬手续费向产品共创、银团联动转型

- 快讯|北京银保监局:警惕不法分子假冒监管名义、冒充监管干部实施诈骗

- 多家公募基金通过个人养老金业务平台验收测试 相关产品和销售机构名录近期将发布

- 工银瑞信基金首批通过中国结算“个人养老金基金行业平台”验收测试

- 银保监会加强险资投资监管 首次公开私募不良记录名单

- 坚守“人民金融”底色、提升适老化服务 民生银行北京分行打通金融服务“最后一公里”

- 基金经理排位赛进入年末“冲刺” 调仓节奏差异明显

- 公募REITs吸金强受追捧:一二级市场冰火两重天 券商自营占主流

- 中短债基金受热捧 工银稳健丰润90天持有即将发行

- 权益固收多点绽放 金鹰基金旗下14只产品近两年收益率跻身同类前10%

- 鹏华基金积极推动个人养老金产品降费率,切实践行普惠金融理念

- 外卖商家的幕后“军师”

- 2022年世界互联网大会彰显数字经济澎湃活力

- 比特币再现暴跌!FTT币一度跌超90% 全网48小时64万人爆仓

- 白凯:寿险业高质量发展转型正当时

- 从爱买国际大牌到要买国货潮牌 “双11”促销国货品牌逆袭占“C位”!

- 专家:加强基层健康治理 夯实全民健康基石

- 邢农银行取消今年的半年度分红方案 专家称主因在于兼顾回馈股东与自身发展

- 投放信贷余额超13亿元 哈尔滨银行支持“专精特新”企业高质量发展

- 新基动态|华夏福泽养老目标2035三年持有混合发起式(FOF)延长募集期

随机图文

-

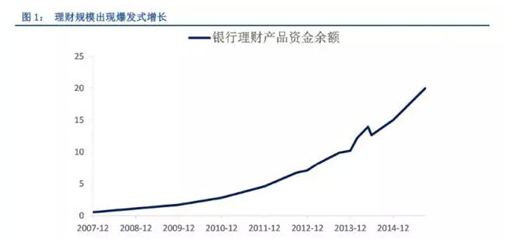

从股市到债市 监管层坚决降杠杆

【从股市到债市 监管层坚决降杠杆】近日A股市场中场外配资被曝死灰复燃,日前有报道指出,监管层也在出手调查债市情况,从股市到债市,杠... -

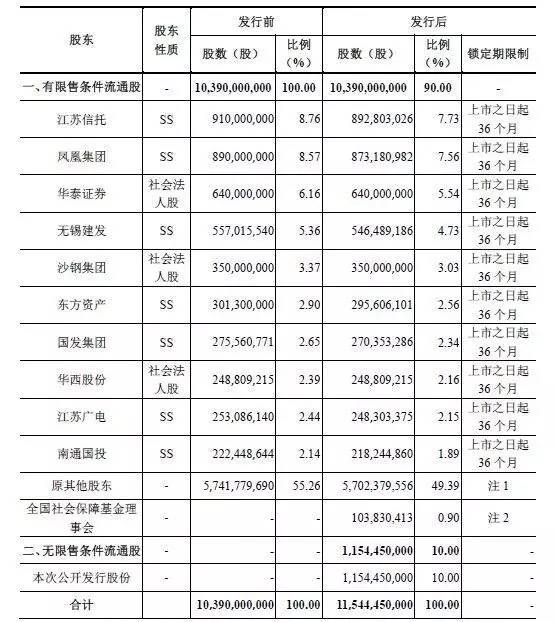

大盘股江苏银行今日上市!两大亮点能“护驾”否?

【大盘股江苏银行今日上市!两大亮点能“护驾”否?】江苏银行今日就要正式登陆A股,在上交所挂牌。踢开紧闭9年之久的城商行A股上市闸门的... -

2021年第二季度西部利得量化成长混合A重点买入哪些股票?2021年第三季度基金持仓了哪些股票?

2021年第二季度}西部利得量化成长混合A有什么重大买入?2021年第三季度基金持仓了哪些股票?以下是南方财富网为您整理的12月17日西部利 -

亦庄国投荣获“2022国资直投机构最佳回报TOP20”

7月31日,母基金研究中心发布了2022年度年中榜单。亦庄国投凭借雄厚实力、专业运营与优异表现,荣获“2022国资直投机构最佳回报TOP20 -

327只私募产品净值低于0.7 有基金经理靠读彼得·林奇的书找安慰

数据显示,截至1月22日,共有327只私募产品净值低于0 7,也就是大多数私募产品传统意义上的清盘止损线。其中不乏知名私募基金的身影。临近春 -

复星郭广昌回应股价异动 称有人故意造谣

摘要 【郭广昌电话回应】复星利润非常好,今日股价波动,肯定有人恶意造谣,谁是责任者,一定会追究。7月6日下午17: -

京东白条怎么刷出来(京东白条如何自己套出来)

京东白条现在推出了活动,新用户激活可以有60元的优惠券,很多没开通白条的用户都已经纷纷开通了白条,那么京东白条如何自己套出来呢?相信... -

南方基金:A股市场呈现结构性牛市特征

“目前的市场,我看到的是结构性牛市特征。一般而言,如果在不到一年的阶段,市场上有20%至25%以上的上涨,就可以算作牛市,这是国际通用的准则