您的位置:首页 >财经评论 > 财经评论

上半年险资调研热情高涨,医药生物、电子等板块最受关注

![]() 2022-07-16 11:30:25

来源:北京商报

2022-07-16 11:30:25

来源:北京商报

简介:2022年行至过半,震荡行情中,保险资金在紧锣密鼓地寻觅投资目标,险资对A股上市公司的调研更加密集。7月14日,北京商报记者通过东方财富Ch

原标题:上半年险资调研热情高涨,医药生物、电子等板块最受关注

2022年行至过半,震荡行情中,保险资金在紧锣密鼓地寻觅投资目标,险资对A股上市公司的调研更加密集。7月14日,北京商报记者通过东方财富Choice数据梳理发现,2022年上半年,共有150家保险机构展开调研,总调研次数达3966次,远超去年同期。险资在调研过程中更青睐信息传输、软件和信息技术服务、医药生物等行业。

分析人士表示,中国资产配置理念和结构正在发生变化,权益类资产是未来资产配置的大方向。下半年险资有望进一步加仓权益类市场,净流入资金或超千亿。

调研次数显著高于去年同期

2022年上半年,险资参与调研步履不停,共有150家保险机构展开调研,通过电话会议、现场会议、投资者线上交流会等方式,总调研次数达3966次,显著高于去年同期的2143次。

上半年险资频繁参与调研,背后与一季度股市大幅波动,险资急需选择优质投资目标有关。深圳红岸资本管理有限公司基金经理王兆江表示,今年上半年出现了很重要的资产配置时间窗口,比如4月,A股整体估值水平已处于近年历史最低值;从5月开始,国内宏观经济随着疫情防控放松开始逐渐修复,这对股市的影响也是积极的。同时,由于房地产消费疲弱,权益类资产市场自然较以往更受重视,国家的财政和货币政策也在陆续出台,同样利好股市。所以,A股总体上是有牛市格局基础的,也就促使了险资加大调研的频次和力度。

从参与调研的保险机构类型分布来看,大型险企依旧是调研主力,如中邮人寿、太保集团,上半年调研次数均超过百次。许多中小型公司也踊跃参与,以“养老系”险资较为活跃,调研次数居前五的公司中,“养老系”险资占据3席。具体来说,长江养老调研总次数位列险资调研榜第一名。平安养老、国寿养老分别位列第二名和第四名。

北京商报记者注意到,参与调研的保险机构也逐渐呈现主体扩容、机构属性多元化的趋势。不仅保险公司主体机构密集调研,一些保险经纪公司、保险公司分支机构也频频参与,例如,湖南中联保险经纪有限公司、泰康人寿河南平顶山郏县支公司等。

对于上半年险资调研动向,安永大中华区金融服务保险业主管合伙人黄悦栋分析,险资作为资本市场重要的机构投资者,受资本市场影响,上市险企一季度投资收益率大幅下滑。与此同时,保险资金投资立足长期,市场调整带来更多的是风险释放,权益投资的中长期价值凸显,低位加仓往往能够获得较好回报。复杂的资本市场环境和不断增长的权益配置需求,对险企的投研体系和投研能力提出了更高的要求,预期险企将不断加强股票投资研究投入,提升择时择股能力。

偏爱信息、医药生物板块

被调研对象会在一定程度上透露出险资未来投资的兴趣点。上半年险资调研的A股上市公司多集中于信息传输、软件和信息技术服务以及医药生物、机械设备、电子等行业。具体来说,上半年获得险资调研次数最多的是信息传输、软件和信息技术服务业板块,多达606次;而医药生物板块也延续了此前颇受险资关注的态势,上半年获险资调研600次。

从险资调研个股情况来看,上半年最受险资关注的前十大个股分别为中科创达、汇川技术、迈瑞医疗、华利集团、埃斯顿、容百科技、华阳集团、三花智控、炬光科技、伟星科技。

对于上半年的险资调研思路,黄悦栋认为,考虑险资长期投资、稳健投资、价值投资的风格特点,低估值、高成长以及与稳增长政策相关的板块更易受到险资青睐。在国家金融服务实体经济的政策和监管导向下,部分险企加大了对科技、高端制造、医疗健康、绿色低碳等领域的配置需求。

北京商报记者了解到,在险资重点关注的这些板块中,部分板块目前已经表现出较强的增长势头,如医疗板块最近一周小幅上涨,亦有分析师预测,随着政策预期转暖,医药板块可以乐观起来。

未来,险资是否还会继续关注这些板块,又会将目光放到哪些行业?王兆江预测,从长远角度来看,险资应该会持续对这些板块保持关注和配置。下半年险资策略会侧重大蓝筹,配置方向包括银行、券商、能源、交通、物流、农业、消费等行业。黄悦栋则表示,展望下半年,险资在配置权益资产时仍会延续其谨慎风格,在稳增长政策落地、信心逐步修复、国内经济增速将逐步回升的背景下,预期险企仍会适时增加对低估值、高成长以及稳增与长政策相关的板块。

险资配置有望进一步加仓

今年上半年,尤其是一季度,受国际地缘政治冲突和国内疫情多点暴发等因素影响,资本市场波动较大,部分险企由于投资收益下滑导致净利润下滑明显,但业内普遍认为,未来的趋势是加仓。

黄悦栋向北京商报记者分析,在当前市场利率低位运行、信用风险事件时有发生的背景下,固定收益投资的吸引力下降,部分固定收益类投资品种的收益率开始低于险企负债成本,无法满足险企对收益率的要求,同时权益资产的配置价值逐渐上升,权益投资对险企的必要性和重要性日渐突出,增加权益投资的配置已逐渐成为险企的共识。

从监管层面来看,监管层近期多次提及鼓励提高保险的权益资产配置比例,鼓励保险等中长线配置资金入市。

今年3月,银保监会有关负责人表示,保险资金作为资本市场最大的机构投资者之一,在支持资本市场稳健运行、优化投资者结构方面发挥了重要作用。保险资金投资债券、股票、股权三者的占比保持在近60%。未来,银保监会将充分发挥保险资金长期投资的优势,引导保险机构将更多资金配置于权益类资产。银保监会相关负责人还提出了具体举措,包括进一步丰富保险资金参与资本市场投资的渠道、建立健全保险资金长周期考核机制等。

同时,险资在权益类资产配置方面尚有很大的提升空间,银保监会最新公布的数据显示,截至今年5月末,保险资金运用余额达到24.04万亿元;其中配置于股票和证券投资基金的规模为2.97万亿元,占比为12.37%。而根据银保监会2020年发布的《关于优化保险公司权益类资产配置监管有关事项的通知》,险资投资权益类资产投资比例最高可到占上季度末总资产的45%。

对于下半年险资的布局,粤开证券分析师团队在相关研报中预测,目前,A股经过前期的大幅回调消化估值,主要指数的市盈率均已接近历史底部,中长期性价比凸显,其中银行板块的市盈率最低,股息率最高,非银金融板块的估值已处于历史低位,逆周期政策调节下大金融板块有望充分边际受益。今年一季度险资净流出A股约949亿元,预计下半年在市场风险偏好回升以及养老金入市等利好之下,保险资金有望净流入1000亿-1500亿元。

实际上,一些头部保险机构也释放了会加仓权益类资本的信号,在6月8日举行的中国太保股东大会上,中国太保总裁傅帆表示,在公司战略资产配置中,将适当提高权益类资产配置以及不动产类资产配置的比重,以寻求提升长期投资回报的能力。此前,中国人寿总裁助理、首席投资官张涤也曾表示,作为长期投资者,中国人寿会按照配置逻辑和长期配置理念持续进行配置安排。

北京商报记者陈婷婷李秀梅

相关文章

- 上半年险资调研热情高涨,医药生物、电子等板块最受关注

- REITs新购入项目申报简化 不再参照首发时不低于10亿元

- 两基金同日清盘,20多只基金提示“迷你化”风险,下半年如何布局?

- 6月末银行业金融机构不良贷款率1.77% 普惠型小微企业贷款余额同比增长22.6%

- 过渡期满 银行互联网贷款业务阵痛中前行

- 雪球即将出品投资类专业对谈视频《方略》

- 地方国资持有衡水银行73%股权 持股单位为5个财政局

- 摩根士丹利华鑫雷志勇:下半年拥抱风光储能、国防军工、汽车电动化三大方向

- 中国经济一线见闻丨旅游企业的突围之路

- 商务部多措并举 推进县域商业体系建设

- 今年1—6月我国造船业国际市场份额位居第一

- 发行价格折扣率首超90% 定增市场暖意渐现

- 周应波“奔私”企业完成备案 正在筹备3只基金

- 买银行理财不如买银行股?上市银行分红总额创历年新高,多家股息率超7%

- 中融2只基金上半年跌两成 二季度反弹行情中逆市下跌

- 多家独立销售机构收罚单 基金代销行业加速洗牌

- 上市迟迟没有结果,26笔股权排队拍卖,赣州银行怎么了?

- 助力“双碳”目标 五大上市险企三方面着力提升“绿色”水平

- 伏天喝好汤 跟“小围裙计划”学做玉米排骨汤

- 话费积分设置使用期限是否合理?

随机图文

-

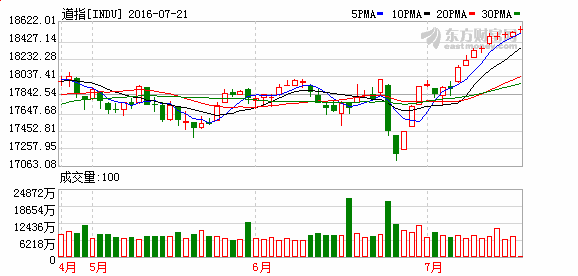

隔夜外盘:道指连续第七个交易日创新高 金价创约三周新低

【隔夜外盘】道指连续第七个交易日创新高,金价创约三周新低。点击查看>>>全球股市行情 金价行情 原油行情 美元行情 英镑行情互联网21日讯, -

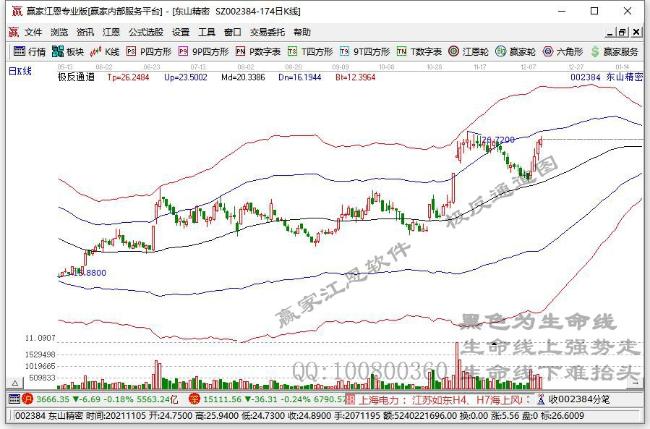

基金对创业板“兴趣”连降四个季度千余基金捕捉2只股价翻倍次新股

基金对创业板“兴趣”连降四个季度千余基金捕捉2只股价翻倍次新股7月份以来创业板一改上半年的颓势,出现持续走高行情,尤其是煤炭、钢铁等... -

3月22日添富价值创造定开混合基金怎么样?2020年基金所属公司管理规模有哪些?

3月22日添富价值创造定开混合基金怎么样?2020年基金所属公司管理规模有哪些?以下是南方财富网为您整理的3月22日添富价值创造定开混合基金 -

中银证券祥瑞混合A同公司基金表现如何?2021年第二季度基金重点卖出哪些股票?

【中银证券(601696)、股吧】祥瑞混合A同公司基金表现如何?2021年第二季度基金重点卖出哪些股票?南方财富网为您整理的12月10日中银 -

2月25日天弘中证500指数增强C基金怎么样?2020年公司指数型基金规模415.47亿元

2月25日天弘中证500指数增强C基金怎么样?2020年公司指数型基金规模415 47亿元,以下是南方财富网为您整理的2月25日天弘中证50 -

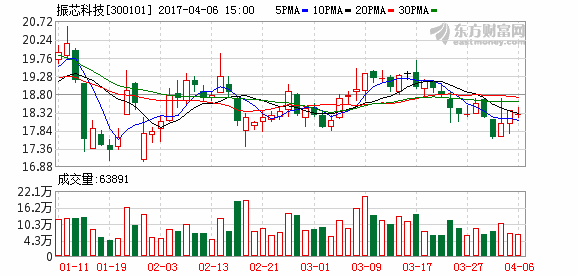

两市首份2017年一季报出炉 振芯科技营收与净利均下滑

摘要 【两市首份2017年一季报出炉 振芯科技营收与净利均下滑】振芯科技(300101)4月6日晚间发布一季报,拉 -

基金投顾上线40天,中信证券签约资产50亿,这门“更慢的生意”正考验券业定力,多家券商谈生意经

财联社(深圳,记者 吴昊)财富管理转型的每一次前行都引人关注,而作为转型催化剂的基金投顾,却在近期遭遇不少争议,尤其是几家试点银行先... -

港股主题ETF份额持续缩水 互联网ETF最“吸金”

证券时报记者 张娟娟4月份以来,全球资本市场依然延续此前震荡走低的行情,截至4月15日(港股因休假截至14日),A股上证指数和香港恒生指数上