您的位置:首页 >财经评论 > 财经评论

嘉实基金归凯:短期震荡盘整,全年谨慎乐观

![]() 2020-03-20 12:11:51

来源:互联网

2020-03-20 12:11:51

来源:互联网

简介:“在投资上我是一位长期主义者,以追求长期业绩卓越为目标,避免短期大起大落;在选股上也是立足于长期,即在‘雪道’足够长的领域寻找好生意和好公司

“在投资上我是一位长期主义者,以追求长期业绩卓越为目标,避免短期大起大落;在选股上也是立足于长期,即在‘雪道’足够长的领域寻找好生意和好公司,最终收获时间的玫瑰。”这是嘉实基金(博客,微博)成长投资策略组投资总监归凯的投资理念,更是他在市场历练中沉淀下来的成长投资方法论。

作为行业研究员出身的基金经理,归凯超13年的从业年限充分证明了一句话“不懂行业的研究员,不是好基金经理。”回顾自清华大学经济学硕士毕业后,归凯从2006年起便在担任国都证券研究员,2010-2013年任国都证券自营部股票投资经理,2014年加入嘉实基金,先后任机构投资部QFII专户投资经理、股票投资部GARP投资组合基金经理、嘉实基金成长投资策略组投资总监,目前管理的嘉实泰和、嘉实新兴产业和嘉实增长都是嘉实的旗舰代表。其中嘉实泰和封转开前后20多年来创下了回报逾30倍的传奇。

归凯接管嘉实泰和四年多来(2016年3月10日-2020年3月13日),嘉实泰和的累计收益为90.82%,同期上证综指仅微涨0.87%。从2016年2季报至2019年四季报期间,嘉实泰和平均持股仓位91.5%,整体维持高仓位运作。同时持股集中度较高,有效持仓一般在25只股票左右,十大重仓股集中度在40%左右,换手率却在同业属于很低水平。高股票仓位、高持股集中度、低换手率!这更考验基金经理的投研深度和选股能力。

在归凯看来,研究一直都是基金经理最重要的工作内容,此前研究员的经历更像是在练基本功。另一方面,基金经理也是社会观察家,可以有更多机会了解这个世界是怎么运转的,在发现真善美的过程中也能见证很多的谎言与假象。投资的过程中自己的心性和知识体系也不断得到修炼和提升。

指数下跌空间有限,全年谨慎乐观

“投资是个很长的路,不要为了短期的涨跌而影响心情。”对于近来全球市场巨幅调整对A股带来的影响,归凯指出,去年以来股市上涨的逻辑就是流动性宽松+风险偏好改善,目前流动性宽松仍在持续,但可能冠状疫情打破了风险偏好,需要监控有没有向金融系统蔓延的风险。归凯指出,短期来看,冠状病毒疫情全球扩散加大了经济下行压力,降低了市场风险偏好,同时也强化了市场对流动性宽松和稳经济政策出台的预期。预计未来几个月市场或仍将以震荡盘整为主。

现在A股整体的估值,即便在全球范围内也是相对偏低,并不贵。所以如果估值没有那么多泡沫的话,指数下跌空间也较为有限。因此归凯对全年持谨慎乐观态度,认为今年指数涨幅相对有限,投资者需要适当降低收益预期,但市场上结构性机会丰富。

放远至中长期,归凯对市场持更乐观的态度。他分析指出,一方面从中期维度看,我国面临优质资产荒的局面。目前在房住不炒的政策基调下,房地产也到了大周期的相对顶部位置,对资金的虹吸效应不会像过去那么显着。另外从2018年我国金融市场开始打破刚兑,理财产品收益率下行、P2P跑路、实体经济投资机会减少等,整个市场缺乏优质资产标的。从这个角度看,股票市场无论从估值还是从中长期趋势看,在投资上体现出越来越强的吸引力,居民大类资产配置也逐渐向股票市场倾斜,这一点从今年来新基金发行规模创新高也能看出来。

另外A股的机构化趋势在不断加强,不管是外资,还是国内的职业年金、养老年金、险资,长期的资金都是在不断地进入市场。中美贸易谈判也促进了中国改革开放进步深化。虽然经济增速在下行,但是未来经济将逐步进入到高质量发展的阶段。随着对知识产权、对环保等方面的保护,很多行业竞争格局也在改善。上市公司多数也是各个行业的主要龙头公司。在此过程中,行业内市场份额、竞争力等也将向龙头公司集中。

长期来说,归凯指出,看好大消费、大健康、科技和先进制造四大方向的优质公司。

长短兼顾,看长做短

“立足长期,寻找能够持续提升内在价值的好公司、好生意,努力赚业绩成长的钱。”归凯进一步表示:“投资我首先投的是成长,我关注的是公司长期能不能长大,长大之后能不能立得住,有很多商业模式的问题,可能涨很多,最后站不住,最后又下来。要找长期能做大,能持续的公司。”

在选股逻辑上,归凯指出,一方面投资上要长短兼顾,一些长期看非常优质的公司,有时候不知道短期收益怎么样,但长期空间非常诱人,属于战略性资产。但好的商业模式、能具备伟大公司潜力的企业,毕竟稀缺。平庸的或是一般的公司,更多是阶段性的投资机会。在投资中需要把战略性资产和战术性资产结合起来做,这样长期不会输,短期也能跟得上市场的节奏。

另一方面投资还是看要长做短,就是说要在长期看好的基础上寻找短期积极正向的变化。既然是看长,那就要对公司的商业模式、竞争优势、产业趋势这些更本质、更长期的因素仔细分析。本质上,投资者获得的长期收益应该是来自公司内在价值的持续提升,而非趋势投资或追逐风格主题的轮动。

归凯是一个成长风格的价值投资者,看的是公司远景,希望能够投资到未来的伟大公司,比如未来的茅台(600519)、格力、恒瑞,赚的是投资伟大公司持续成长价值增多的钱,这类对于基金经理的研究深度要求比较高。

2019年归凯执掌的嘉实新兴产业和嘉实泰和年度收益率均超70%,分别达76.74%和70.57%,均位居同类前5%。从业绩归因看,归凯表示,对自己组合贡献较大的多是些持有了2年甚至3年以上的股票,这类资产短期表现似乎不太突出,但随着时间的推移,超额收益体现的越来越明显。

相关文章

- 嘉实基金归凯:短期震荡盘整,全年谨慎乐观

- 市场震荡 主动权益新基金谨慎建仓

- 创金合信:美联储降息对美国经济和市场助力效果有限

- 景顺长城科技创新混合基金提前结束募集

- 震荡市“固收+”策略受宠 公募扎堆推新品

- 泊通投资卢洋:A股有望成为全球资金的避风港

- 博远双债增利混合基金 3月30日起发售

- 招商基金李佳存:疫情之后如何把握医药行业投资机会

- 科技类ETF跌幅居前 3只半导体ETF本周跌幅超10%

- 泰达宏利刘欣:以“疫”为鉴 新冠疫情后消费投资机会

- 星石投资杨玲:A股优势明显 有望成全球“避风港”

- 抓不住主线被迫下课?年内逾50位基金经理去职

- 海富通基金:外盘影响不改A股中长期向好逻辑

- 嘉实基金张金涛:基本面+估值驱动,长期看好A股港股投资机会

- 融通通益混合发行:何龙、黄浩荣管理 可参与打新

- 国投瑞银基金等公募调整闻泰科技估值方法

- 南方基金史博:长期乐观 看好医药、消费和金融行业

- 公募基金规模创新高 理财能力应同步跟上

- 九泰基金:市场整体回暖 短期结构上需关注内需消费和新老基建

- 长城基金一周观点

随机图文

-

【财经翻译官】稳字当头 7月数据释放哪些新活力新信号

原标题:【财经翻译官】稳字当头 7月数据释放哪些新活力新信号8月16日,国家统计局发布7月份主要经济数据。这个夏天,在面临暴雨洪灾极端天气以 -

食品饮料行业相关ETF的AB面:新产品延长募集期,场内份额近一个月却增加近10亿份

今日,平安基金公告称,食品饮料行业ETF原定募集期至8月10日结束,现因市场行情变化,延期至2021年9月15日。但在场内,记者却注意到,近 -

促进创业投资 期待私募股权机构上市

证券时报记者 陈霞昌历年《政府工作报告》都吸引着创业投资机构的重点关注。从2019年的“设立科创板并试点注册制,鼓励发行双创金融债券,支持发 -

天弘基金:引领科技浪潮 创业板指数十年十倍再出发

2020年6月1日,中国股市“三大股指”之一——创业板指迎来发布10周年纪念日。作为创业板的标尺指数,创业板指数于2010年6月1日在深圳证 -

爆款基金“塌房”调查: “躺赢”策略失灵,差异性选股成王道

红周刊 记者 | 张桔·编者按·开年迄今,赛道股杀估值行为引发“爆款”基金频频“塌房”,在净值下滑的同时,规模也在大幅下降。老基金“塌房”也 -

基金持仓动向:上投摩根基金孙芳四季度加仓这些股(名单)

证星研究院1月24日上投摩根基金孙芳旗下基金公布年报,综合其旗下各基金财报,新能源汽车行业板块个股更受其关注,与上季度相比,西藏珠峰... -

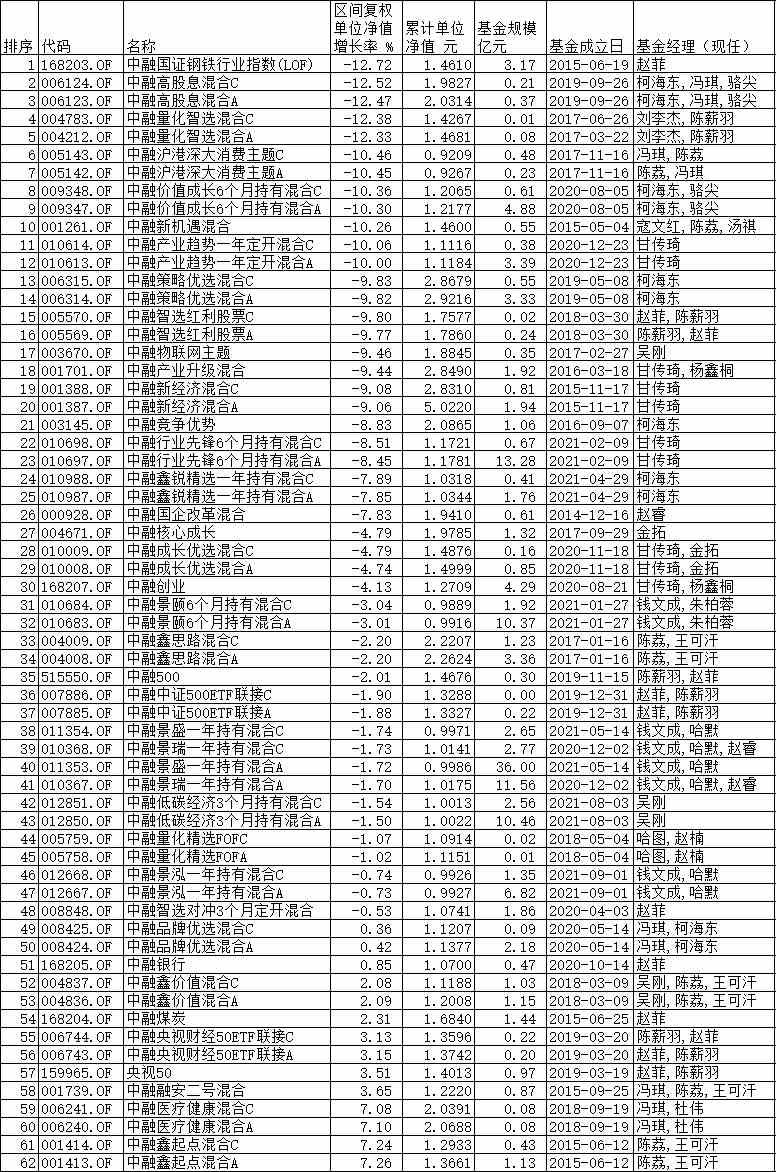

中融基金近八成权益基金9月份亏损 12只基金跌超10%

9月份A股市场板块轮动,上证指数冲高回落,前期涨幅较大的新能源、煤炭以及科技股遭遇调整,医药与食品饮料等传统消费板块则开启反弹。在股... -

银行螺丝钉:这样买基金,才能赚更多

12月5日,2020雪球嘉年华在深圳举行,本届雪球嘉年华主题为“与财富同行,与知己共赢”。2020年,一场疫情给投资市场带来众多变数,震荡与