您的位置:首页 >财经评论 > 财经评论

政策利好+养老金融属性突出 商业养老保险大有可为

![]() 2022-12-27 11:30:25

来源:每日经济新闻

2022-12-27 11:30:25

来源:每日经济新闻

简介:每经记者 涂颖浩与银行、基金相比,保险业在长寿风险管理、医疗健康产业协同等方面有独特优势,是第三支柱发展的核心力量。2018年以来,银保监会

原标题:政策利好+养老金融属性突出 商业养老保险大有可为

每经记者 涂颖浩

与银行、基金相比,保险业在长寿风险管理、医疗健康产业协同等方面有独特优势,是第三支柱发展的核心力量。

2018年以来,银保监会先后试点税延养老险和专属商业养老保险,自2023年1月1日起,即将开展养老保险公司商业养老金业务试点,为保险机构融入多层次、多支柱养老保险体系建设提供指导意见。政策利好正开启养老保险的春天。

普华永道中国金融业管理咨询合伙人周瑾在接受《每日经济新闻》记者采访时表示,养老保险未来空间大已是市场共识。在养老金融大的市场蛋糕中,保险行业需找准自身定位。个人养老金账户受限于个税缴纳群体面,测算下来体量并不是特别大,且面临其他机构的竞争。从广义的养老金融领域而言,老百姓对于养老领域风险保障的安排是客观存在的,在储蓄“搬家”、房地产调控等大背景下,大家对于养老金融的安排会更多考虑金融产品。

进入政策红利期

党的十八大以来,政府不断完善养老保障体系建设,尤其是针对第三支柱的发展展开了深入探索。2014年8月,国务院发布《关于加快发展现代保险服务业的若干意见》提出,把商业保险建成社会保障体系的重要支柱。支持保险机构大力拓展企业年金等业务。充分发挥商业保险对基本养老、医疗保险的补充作用。

2018年,个人税收递延型商业养老保险、专属商业养老保险相继启动试点。随着专属商业养老保险试点区域扩大到全国范围,截至2022年7月末, 专属商业养老保险累计投保件数近21万件,累计保费23.5亿元,其中新经济、新业态从业人员和灵活就业人员投保近3万件。

2022年4月21日,国务院办公厅发布了《关于推动个人养老金发展的意见》,扩大参与个人养老金的金融机构与产品范围,第三支柱个人养老金覆盖的范围将拓展至包括商业养老保险、基金产品、银行理财、储蓄存款等适合投资的金融产品。11月25日,在36个城市和地区率先启动实施的个人养老金业务正式开闸,业内估算约有30家保险公司可经营个人养老金保险。

国民养老相关负责人在接受记者采访时表示,截至2021年末,全国基本养老保险参保人数10.29亿人。随着个人养老金制度的试点将进一步开展,居民对于第三支柱养老的意识也将会逐渐提升,商业养老保险将迎来更为广阔的市场。

在11月23日中国银保信公布的首批个人养老金保险产品名单中,共有中国人寿、人保寿险、太平人寿、太平养老、泰康人寿及国民养老保险6家公司产品在列,产品种类均为专属商业养老保险。对于首批准入的保险产品较少,周瑾表示:“严口径把关是必要的。”但他也表示,目前保险公司在产品布局方面非常积极,相信未来有更多的保险产品准入。

发挥产品创设独特优势

商业养老保险未来空间大已是市场共识,但也有业内人士在受访时坦言,养老金融蛋糕虽然大,保险行业仍需找准自身定位。周瑾表示:“保险业在税延养老险、专属养老保险的试点早已陆续开展,但与养老目标基金和养老理财试点销售情况相比规模较小,这与大家在理财投资方面先天的认知度有关,此前保险产品可能相对不占优势。”

根据银保监会下发的《关于保险公司开展个人养老金业务有关事项的通知》,明确保险公司开展个人养老金业务需要符合七大条件,产品方面,保险公司开展个人养老金业务,可提供年金保险、两全保险,以及银保监会认定的其他产品。

东吴证券报告称,从目前保险机构第三支柱试点公司账户运作情况来看,税延养老险投资账户提供A、B、C三种类型,年化收益率区间在3.5%至11%;专属商业养老保险投资账户包括A、B两种类型,年化收益率区间在4.0%至5.5%,主要账户均有保证利率。

清华大学五道口金融学院中国保险与养老金研究中心研究负责人朱俊生曾公开表示,目前保险、基金、银行、信托等各类金融机构正在通过不同的方式挖掘第三支柱个人养老金市场,初步形成跨业竞争格局。保险业要发挥产品、分散长寿风险、与养老服务有机结合等方面的独特优势,提升长期养老资金的投资收益率,成为第三支柱发展的核心力量。

在平安养老险董事长甘为民看来,以个人养老金为核心的第三支柱2022年正式推出,正在开创一片新的市场蓝海。在产品设计上,养老保险公司可以充分发挥自身管理和精算的优势,开发养老金进入期到领取期的转换解决方案,探索投资型产品+终身领取、投资型产品+长护、投资型产品+重疾等产品形态。

光大证券在近期研报中也分析认为,产品创设将成为保险公司参与个人养老金业务的核心竞争力,预计未来保本、收益稳健、多种交费方式可供选择的商业养老保险有望在各类养老金融产品中脱颖而出。理由在于:一方面,保险公司提供的商业养老保险包括年金保险、两全保险,以及银保监会认定的其他产品,税优产品范围较过去产品制(仅税延养老保险)更加宽泛,交费方式也将更为灵活;另一方面,在银行理财产品迈向全面净值化、利率中枢长期下行、权益市场大幅波动等背景下,具有刚兑性质的储蓄险备受欢迎。

布局养老服务势在必行

近年来,寿险业深化转型下增长放缓,平安、太保、国寿、太平、泰康等头部保险机构纷纷进入“康养赛道”,寻求增长第二曲线。如今布局成果已逐步显现。

12月3日,太保家园南京国际颐养社区体验馆正式开放,加上上海崇明颐养社区体验馆、上海普陀康养社区体验馆、正式开业的杭州颐养社区,标志着中国太保布局长三角养老服务取得阶段性进展。目前,太保家园已形成“颐养社区(以健康活力业态为主)、乐养社区(以旅居候鸟式养老业态为主)、康养社区(以康复护理业态为主)”三大产品线。

普华永道报告称,养老保险作为养老产业链中重要的资金环,应重视“医、药、养、地、科、护”等领域对保险业的协同与支撑,充分发挥产品端与服务端的协同作用。保险企业在丰富养老保险产品的同时,打造开放的合作平台,引入专业服务机构优势互补,形成以商业保险为核心,链接养老服务相关的医药和器材、养老住宅、健康管理和护理服务,打造“产品+场景+服务”的大养老生态圈,形成养老服务闭环。

在市场分析人士看来,那些资产长期配置能力更强、广泛布局康养产业以及通过“保险+服务”提升客户粘性的头部险企,竞争优势有望凸显。周瑾在受访时也认为,如今保险行业马太效应加速,跑马圈地时代过去以后,大公司在过往的能力累积、成本投入、品牌和稳定性等方面更占优势。

平安人寿相关负责人在接受记者采访时表示,公司持续升级“产品+服务”战略,从客户养老需求出发,丰富养老保险产品和服务供给。在服务端,构建与养老保险产品深度融合的“保险+高端康养”“保险+居家养老”“保险+健康管理”三大服务体系,打造差异化的竞争优势。

“养老金融的安排最终还是要兑现到相应的一些养老服务。有实力的大公司以重资产形式布局,包括投资养老社区、收购科技公司、服务机构等。”周瑾建议,与其他金融机构不同,保险机构可以在支付端做差异化的布局,中小险企也可以形成一定的区域性特色,如与开发商合作布局对接的养老服务和基础设施,还可以采取引入社会资本等更灵活的方式。

相关文章

- 政策利好+养老金融属性突出 商业养老保险大有可为

- 中小银行热情高 IPO“预备役”扩编

- 11家百亿级私募“收复失地” 后市看好港股反弹持续性

- 时代转型:管理会计与企业高质量发展

- 保险业的第三支柱新格局

- 近两月净流入近千亿元 外资看好中国资产配置机遇

- 快讯|成都农商行上市辅导备案获四川证监局受理

- 个人养老金落地“满月” 银行“抢滩”万亿市场

- 快讯|嘉实京东仓储基础设施REIT获批 为首只民企仓储物流公募REIT

- 公募行业“李鬼”频频出没 反诈教育迫在眉睫

- 中国人寿寿险公司蝉联“最具品牌价值保险机构”奖

- 企业观|成都农商行正式启动上市辅导工作 年内董事长、行长均已换新

- 第十二届中国证券金紫荆奖名单揭晓 中国人寿寿险公司斩获两项重磅奖项

- 多险企股权遭挂牌出售或折价拍卖,保险牌照为何失去资本“宠幸”

- “全能选手”业绩全军覆没 基金经理“破圈”需谨慎

- 马上消费发明专利突破1000件!占消费金融行业近一半

- 加强信用卡业务风险监测 支付宝、微信支付严控违规行为

- 快讯丨中国太保:大健康一期基金引入新有限合伙人 科创基金将对大健康二期认缴出资3亿元

- 养老金账户争夺战:红包雨、优惠券,客户经理“花式”获客

- 浦发北分提升存款保险公众认知度 保障存款人权益

随机图文

-

汇丰晋信管理规模持续不振 旗下两基金踩中年报预亏公司

消费红利、汇丰晋信双核策略A分别持有业绩预亏的长安汽车(000625,股吧)167 8万股、848 98万股,汇丰晋信双核策略A业绩表现相对 -

便利店为何能逆势扩张

中国便利店行业销售额连续3年保持10%以上——便利店为何能逆势扩张可以买蔬菜水果,还可以买早餐、收快递……不少人发现,身边的连锁便利店... -

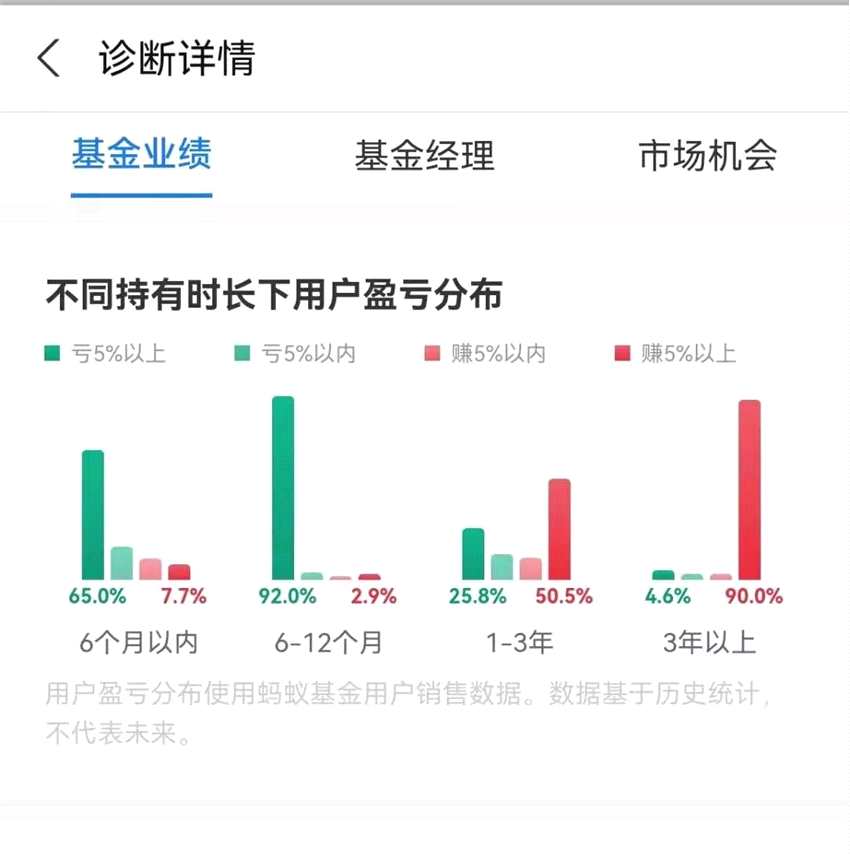

持有顶流基金经理的基金是什么体验?这些产品持有6~12个月,已有九成左右的人亏损!

顶流基金经理爱买消费,特别是白酒,这是很早之前就有的事,反过来消费股的长牛,也成就了这些顶流基金经理。但近期随着白酒、医药连续调整... -

消费主题基金有哪些 2020消费主题基金排名

消费主题基金有哪些 2020消费主题基金排名基金名称单位净值累计净值收益率重仓股费率近一周近一月今年以来近一年国泰国证食品1 00132 7 -

《加油!理财“星”生代》 零距离探秘银行理财公司

2022年,资管市场正式进入全面净值化时代。今年以来,受多方面因素影响,一直以稳健著称的银行理财也经受了市场波动的考验,“当净值波动常... -

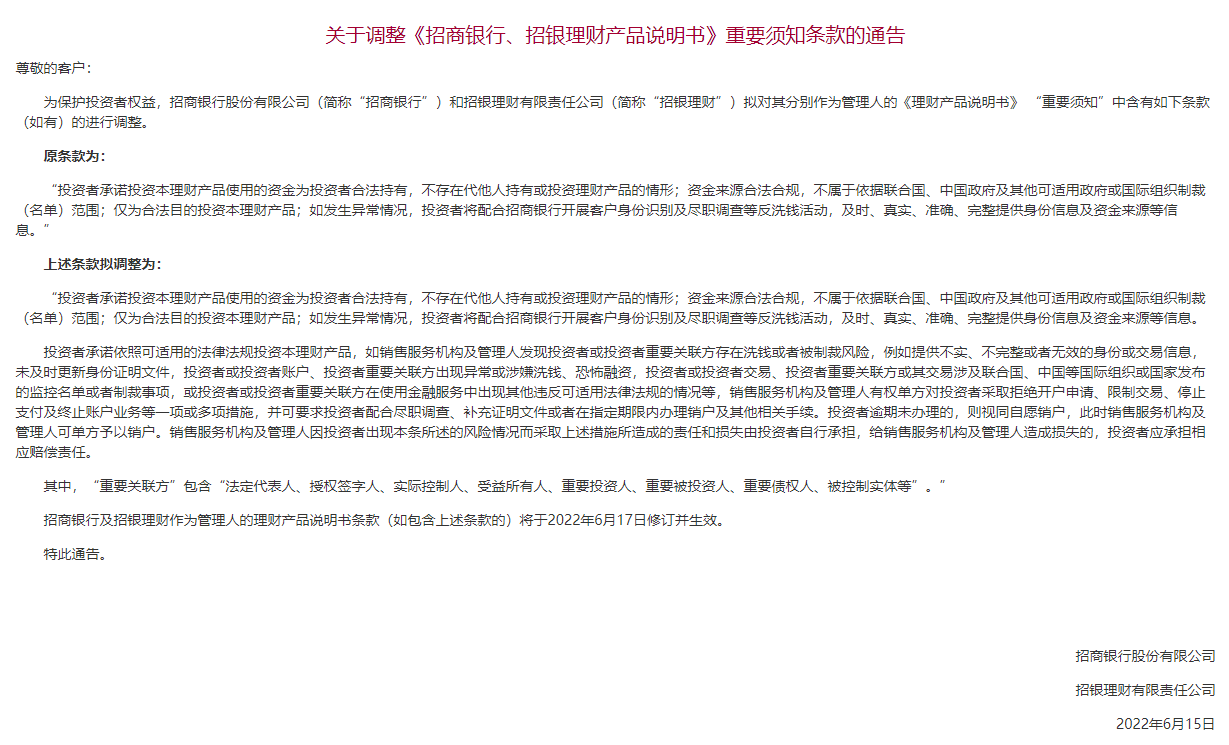

涉及重要条款调整,招商银行发布重要通告

6月15日,招商银行(SH600036,股价40 48元,市值1万亿元)发布关于调整《招商银行、招银理财产品说明书》重要须知条款的通告。图片 -

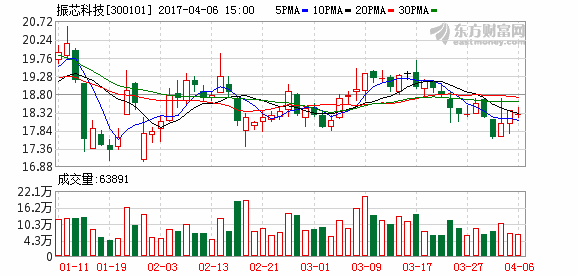

两市首份2017年一季报出炉 振芯科技营收与净利均下滑

摘要 【两市首份2017年一季报出炉 振芯科技营收与净利均下滑】振芯科技(300101)4月6日晚间发布一季报,拉 -

险企首份“偿二代二期”偿付能力结果出炉:偿付能力普降,部分财产险公司受影响更大

《保险公司偿付能力监管规则(Ⅱ)》(以下简称“偿二代二期工程”)在2021年岁末落地,根据监管要求,保险公司需从2022年一季度起执行,由于